WIBOR – Panu już podziękujemy

WIBOR – Panu już podziękujemy

07 - Wrz - 2022 — 7•min

Zaledwie rok temu, mało osób spoza świata finansów było świadomych kto jest prezesem Narodowego Banku Polskiego, na czym polega jego rola lub jak rozwinąć skrót WIBOR (Warsaw Interbank Offer Rate). Profesor Glapiński zdecydowanie nie jest już anonimową osobą, która może bez przeszkód cieszyć się spacerami po molo. Dynamiczne podwyżki stóp procentowych, na które zdecydowała się Rada Polityki Pieniężnej, wpłynęły bezpośrednio na codzienność wielu z nas. Porównywalną rozpoznawalność zyskała stawka WIBOR, odmieniana we wszystkich przypadkach oraz łączona z różnymi epitetami. Jednak w przeciwieństwie do prezesa NBP, WIBOR raczej nie może liczyć na drugą kadencję i czas się z nim pożegnać. Komitet Sterujący Narodowej Grupy Roboczej, powołany do zreformowania wskaźników referencyjnych oficjalnie ogłosił że WIBOR zostanie zastąpiony przez WIRD (Warszawski Indeks Rynku Depozytowego). Z pewnością można się zgubić w gąszczu pojawiających się informacji czy konstrukcji samych stawek. Dlatego warto podsumować co dzisiaj wiemy, czego możemy się dalej spodziewać a przede wszystkim jakie ta reforma może mieć dla nas konsekwencje. Bez wątpienia mamy jeszcze dużo znaków zapytania.

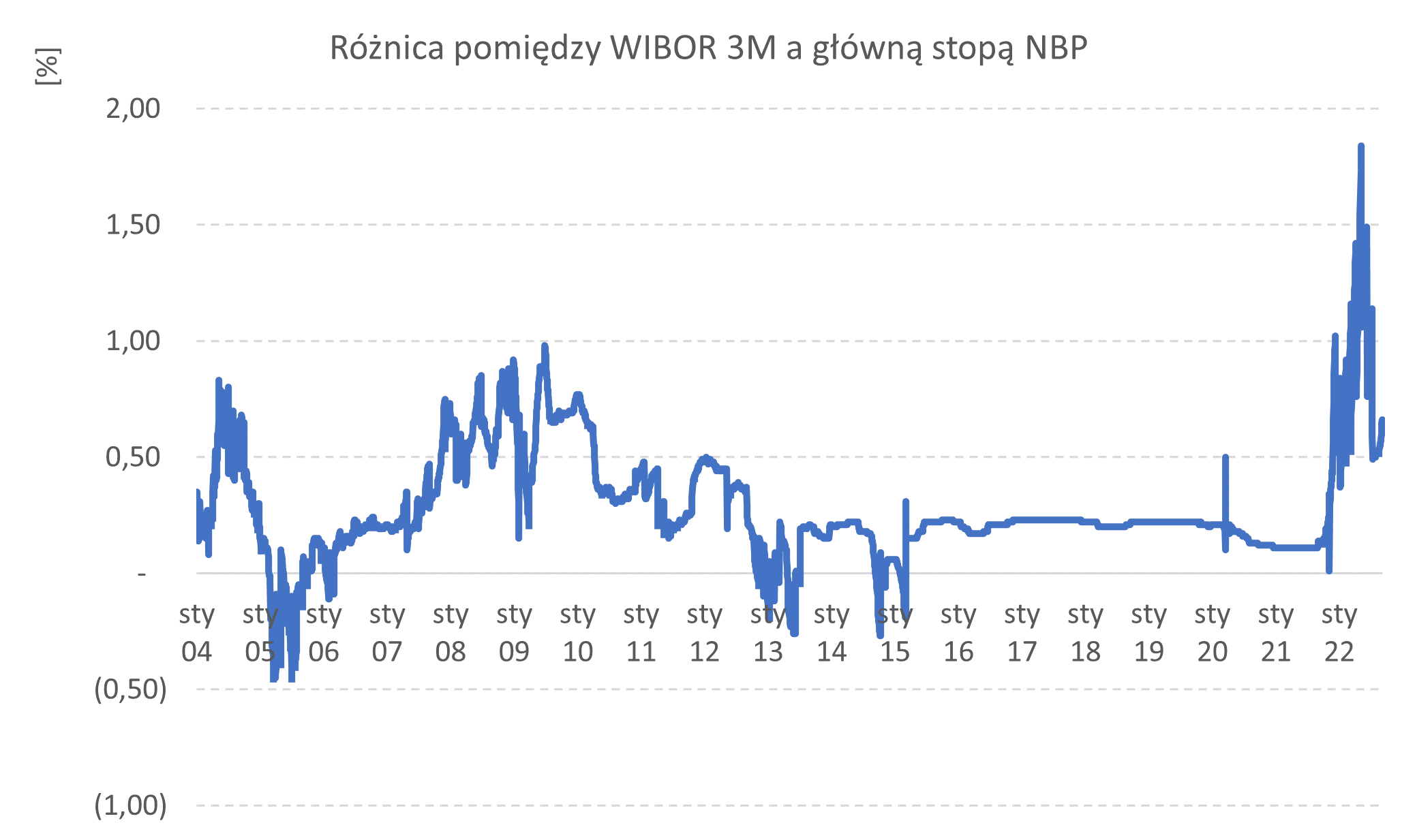

Należy zapewne zacząć od wyjaśnienia czym jest WIBOR i dlaczego nagle zaczął być zły. Pomijając wszystkie techniczne aspekty, WIBOR jest po prostu kosztem pieniądza na rynku bankowym. Po tyle banki pożyczają pieniądze innym bankom. Dodatek na końcu (ON, 1M, 3M czy 6M) oznacza po prostu okres, na jakiś mogłyby być one pożyczone. Kluczowy jest fakt, że dla dłuższych okresów obserwujemy niski poziom transakcji – średnia transakcyjność stawek 3M oraz 6M wynosi około 15% oraz 5%. Tyle teorii. Wysokość stawki WIBOR jest efektem nie tylko bieżącej głównej stopy NBP (po której banki mogą kupować bony pieniężne), ale przede wszystkim oczekiwań co do jej przyszłej wysokości. Oczekiwania z kolei są konsekwencją komunikacji NBP z rynkiem finansowym. Mechanizm ten zadziałał również w tym roku, co bez wątpienia zaskoczyło kredytobiorców i zapewne stoi u podstaw decyzji o przeprowadzeniu przyśpieszonej reformy. Należy oddać WIBORowi, że może zbyt szybko i zachłannie, ale zachował się tak jak powinien w sytuacji, kiedy NBP zmienia podstawowe stopy procentowe.

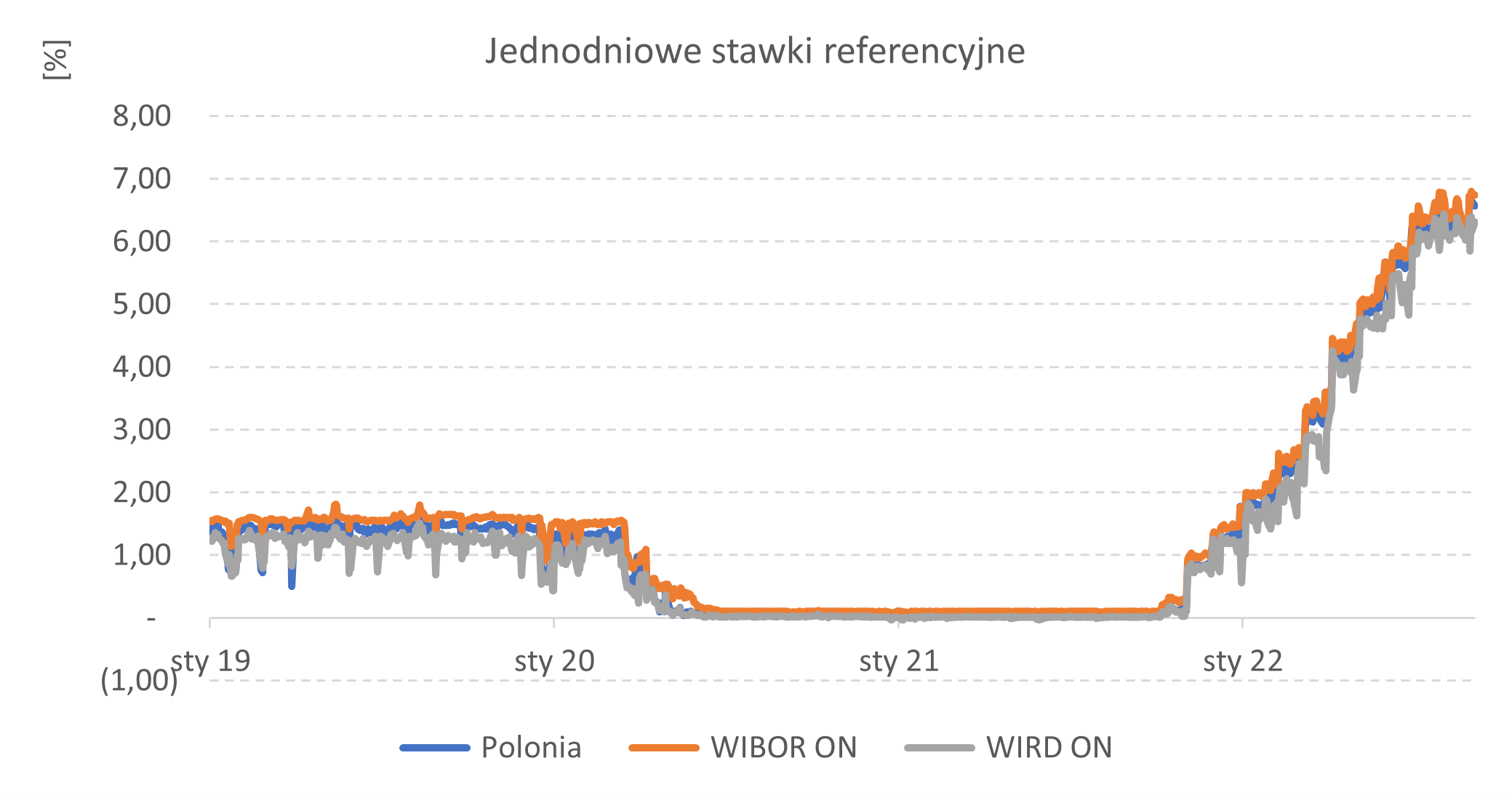

Nie jest tajemnicą, że reforma WIBOR była planowana od dawna. To co się zmieniło, to harmonogram jej wprowadzenia. Okres prac nad wprowadzeniem alternatywnych stawek został skrócony do niezbędnego minimum – albo nawet krócej. Głównym zarzutem wobec trzymiesięcznych oraz sześciomiesięcznych stawek WIBOR jest ich niska transakcyjność. W praktyce banki w niewielkim stopniu pożyczają sobie pieniędzy po tych stawkach. Pracowano nad stawką, za którą kryją się prawdziwe transakcje i prawdziwe pieniądze, zakładając że najlepiej zobrazuje ona koszt kapitału na rynku. Dopracowano się kilku takich stawek, ale już oficjalnie wiemy, że ostatecznie wybrano WIRD. Statystyki rzeczywiście pokazują, że jest to wysoce transakcyjna stawka. Jednak zasadniczy problem tkwi w tym, że opiera się ona na jednodniowych transakcjach (ON) a podobne stawki mamy już w Polsce od dawna: WIBOR ON oraz Polonia.

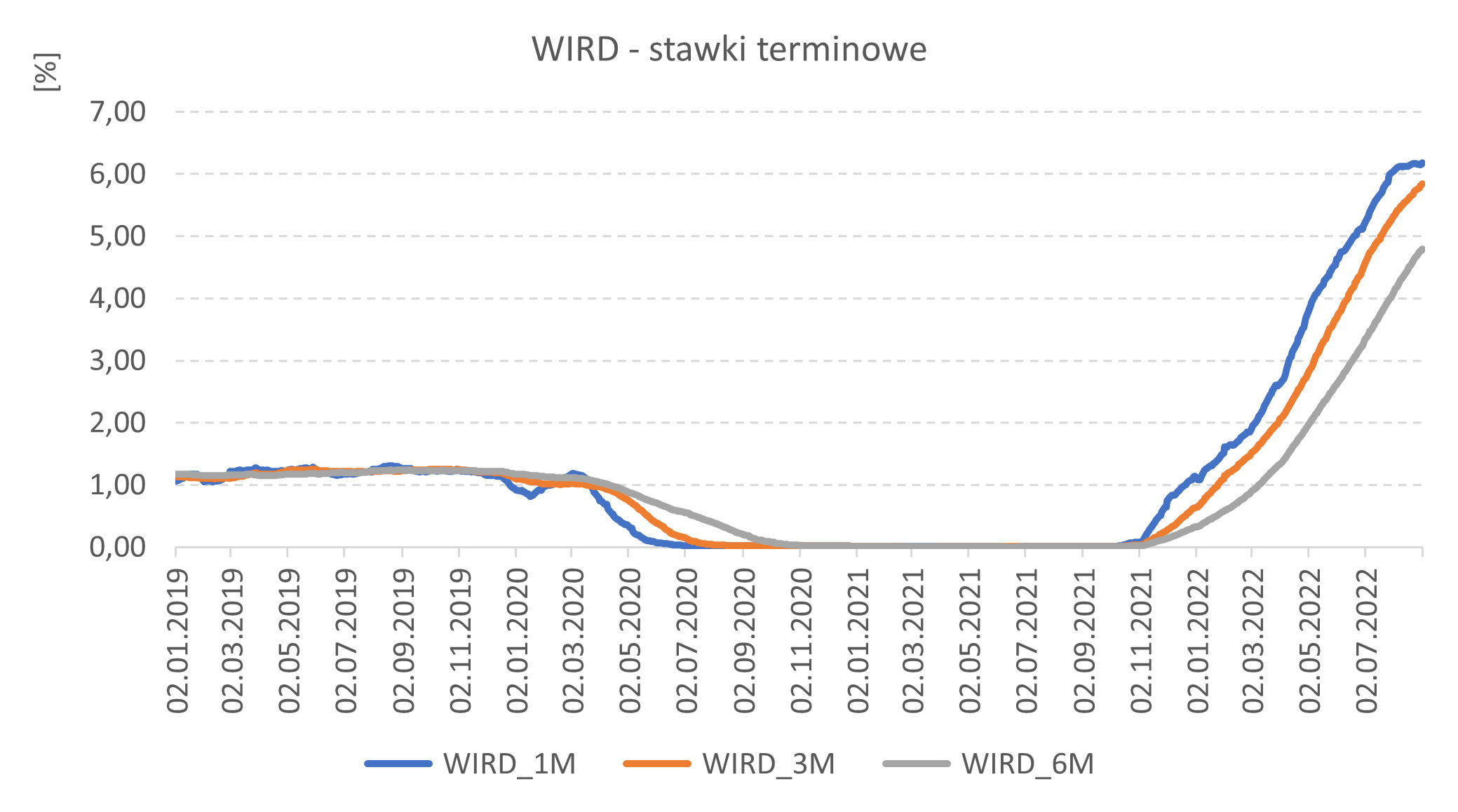

Jak widzimy na wykresie, tutaj też się niewiele zmienia. Czyli właściwie co się zmienia, poza samą nazwą? Absolutną nowością jest tzw. backward-looking. Oznacza to, że przestaniemy się posługiwać stwierdzeniem po ile banki pożyczą sobie pieniądze np. na trzy miesiące, a po prostu policzymy po ile pożyczały sobie kapitał w minionych trzech miesiącach – bazując na jednodniowych stawkach. Posługując się uproszczonymi przykładami: WIRD 1M będzie się równał średniej trzydziestu ostatnich jednodniowych stawek WIRD, WIRD 3M – ostatnim dziewięćdziesięciu a WIRD 6M – ostatnim stu osiemdziesięciu. Doprowadzi to do ciekawej sytuacji. Jeżeli będziemy znajdować się w cyklu podwyżek stóp procentowych, czyli właśnie teraz, to w efekcie dłuższe stawki (6M) będą niższe niż krótsze (3M, 1M). Z kolei jeżeli RPP będzie obniżać stopy procentowe, czyli jak na początku pandemii w marcu 2020, sytuacja będzie odwrotna i będziemy musieli poczekać kilka miesięcy zanim dłuższe stawki istotnie zareagują.

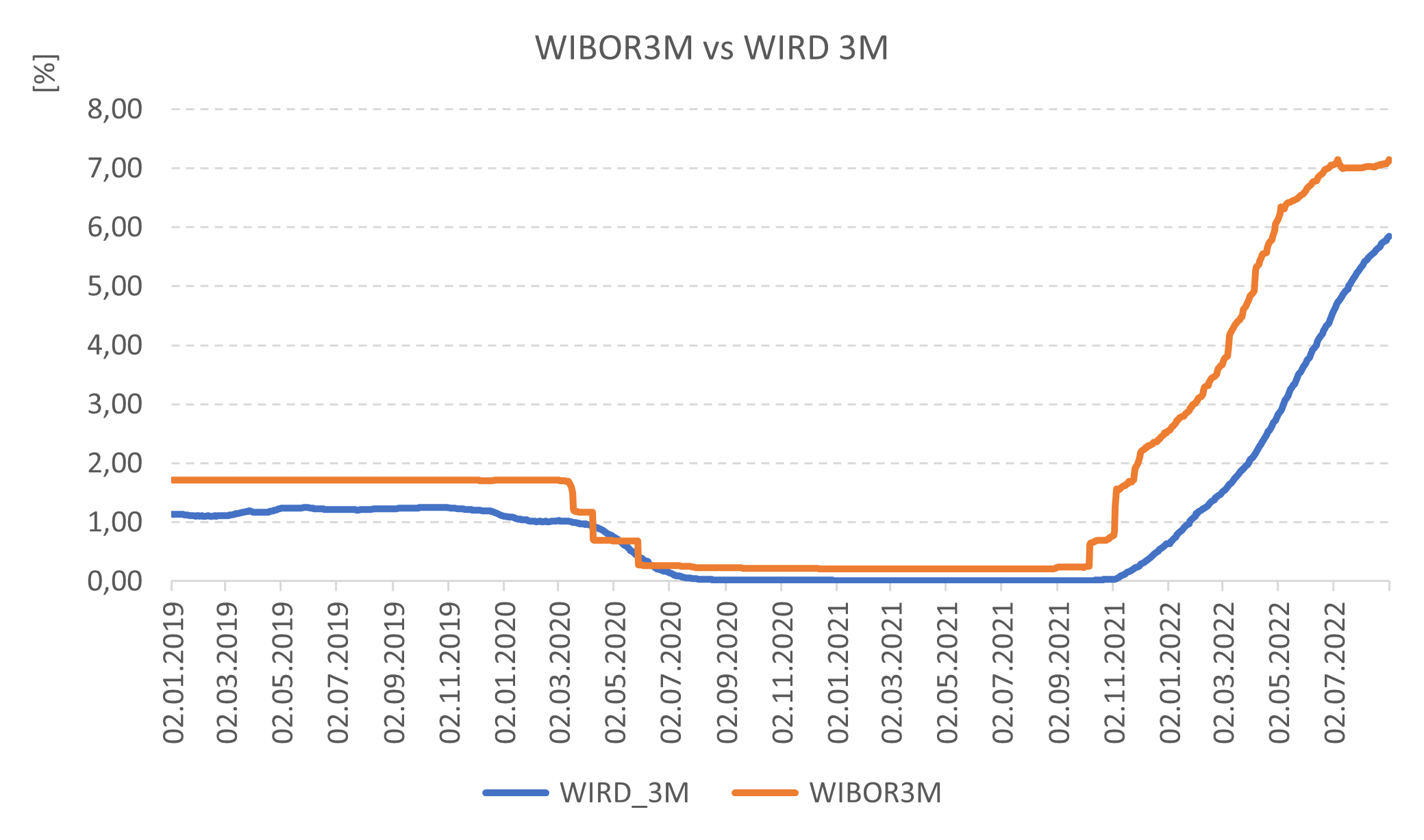

Czego zatem możemy spodziewać się w najbliższej przyszłości, jeżeli nowe stawki wejdą w życie? Posłużmy się bieżącymi oczekiwaniami rynkowymi. Obecnie prognozy mówią o tym, że RPP może jeszcze podnieść stopy procentowe o 0,50%. Poziom WIBOR3M uwzględnia już te oczekiwania, także nie należy spodziewać się jego dalszego wzrostu. Przez około kolejnych 12 miesięcy stopy procentowe powinny być stabilne, a w czwartym kwartale 2023 roku WIBOR3M zacznie spadać, dyskontując zbliżający się początek cyklu obniżek. Podsumowując, przez rok trzymiesięczny WIBOR będzie wynosił około 7,0%. Jak w tym samym czasie zachowa się WIRD3M? Obecnie wynosi on 5,84%. Bazując na tym samym scenariuszu rynkowym, będzie on dalej powoli rósł do poziomu około 7%, który osiągnie przed końcem roku. Pozostanie on na tym poziomie nie do czwartego kwartału 2023 r., ale bardziej do pierwszego kwartału 2024 r. Jeszcze wolniejsze dostosowanie będzie dotyczyć WIRD6M.

Właściwie to już wszystko, co z czystym sumieniem możemy dzisiaj powiedzieć o konsekwencjach trwającej reformy WIBOR. Przed głównym dowodzącym tej reformy – GPW Benchmark, stoi zdecydowanie trudne wyzwanie. Czasu na jej sprawne przeprowadzenie jest nadzwyczaj mało, a wiele istotnych kwestii technicznych jest jeszcze do wyjaśnienia. Źle przeprowadzona reforma stawek referencyjnych może mieć gigantyczne konsekwencje dla całego systemu finansowego. Bo kredyty hipoteczne, które stanowią zapewne główną motywację do przyśpieszenia reformy, wcale nie są najważniejsze. Na koniec lipca 2022 ich wartość wynosiła 526 mld zł, czyli 20% PKB. Dla porównania rynek IRS (może warto w nawiasie dodać czym jest rynek IRS), również oparty na WIBOR szacuje się na 6,9 bln zł, czyli 260% PKB. W najbliższej przyszłości, kluczowa będzie publikacja tzw. mapy drogowej, czyli harmonogramu całej reformy, nad którą pracuje obecnie Komitet Sterujący Narodowej Grupy Roboczej. Z pewnością wyjaśni on przynajmniej część licznych wątpliwości, z którymi zmaga się dzisiaj rynek finansowy. Wygląda zatem na to, że WIBOR w niesławie odchodzi na przedwczesną emeryturę. Miejmy tylko nadzieję, że nie będziemy mieli powodów do wspominania go z sentymentem.

Jakub Krawczyk

Zarządzający funduszami

Michael / Ström Dom Maklerski

Szukaj

Szukaj