Rynek obligacji przedsiębiorstw w Polsce

Rynek obligacji przedsiębiorstw w Polsce

21 - Kwi - 2022 — 10•min

Pomimo, że na rynku finansowym funkcjonuje dosyć szeroki wachlarz instrumentów, to bez wątpienia najpopularniejsze z nich to akcje i obligacje. Pierwsze z nich są dosyć prostym i wystandaryzowanym papierem wartościowym. Kupując dane akcje stajemy się współwłaścicielem wybranej spółki. Z jednej strony nabywamy prawa do udziału w generowanych przez nią zyskach, z drugiej natomiast współdzielimy ryzyko związane z prowadzeniem biznesu.

W długim horyzoncie cena akcji jest uzależniona przede wszystkim od poziomu zysków jakie generuje spółka. W międzyczasie musimy się oczywiście przygotować na zmienność ceny akcji, wynikającą z bieżącego sentymentu rynkowego. Z mojego doświadczenia, początkującym inwestorom więcej problemu stwarza zrozumienie obligacji. W ich przypadku nie można już mówić o przejrzystej standaryzacji. Dlatego tym tekstem chcielibyśmy kontynuować nasz cykl artykułów o najważniejszych segmentach polskiego rynku obligacji. Tym razem skupimy się na obligacjach emitowanych przez przedsiębiorstwa.

Struktura rynku obligacji

Często się mówi, że polski rynek obligacji przedsiębiorstw jest wciąż młody i relatywnie niewielki. Tłumaczy się w ten sposób jego niską efektywność oraz płynność. Po części jest to oczywiście prawda, jednak warto spojrzeć na ten rynek w szerszym kontekście i wskazać jego miejsce w strukturze całego rynku dłużnych papierów wartościowych, którego wartość na koniec pierwszego kwartału 2021 roku przekroczyła 1,20 biliona PLN. Każdy z poszczególnych segmentów rynku rządzi się odmiennymi mechanizmami czy procesami, a ceny danych obligacji uzależnione są od innych czynników.

Wykres 1: Struktura rynku dłużnych papierów wartościowych w Polsce, 31.03.2022.

Źródło: Opracowanie własne na podstawie danych KDPW oraz Catalyst

Rynek obligacji

Najważniejszą składową całego rynku stanowią obligacje skarbowe, których nominalna wartość wynosi około 880 mld PLN. Zdecydowana większość tych obligacji stanowią obligacje hurtowe, sprzedawane przez Ministerstwo Finansów na rynku międzybankowym. Około 55 mld PLN stanowią coraz popularniejsze obligacje detaliczne. Znaczną część rynku zajmują obligacje nazwane przez nas semiskarbowymi. Ich główną składową stanowią tzw. obligacje covidowe emitowane przez BGK czy PFR celem finansowania rządowych programów wsparcia podczas pandemii. Nie stanowią one bezpośrednio długu skarbowego, ale posiadają poręczenie Skarbu Państwa, co drastycznie zmniejsza ich ryzyko kredytowe.

Ponadto na rynku funkcjonują zwykłe obligacje BGK oraz Europejskiego Banku Inwestycyjnego, które zgodnie z regulacjami są traktowane na równi z obligacjami skarbowymi. Ostatnią grupą są obligacje nieskarbowe, których wartość na koniec pierwszego kwartału 2022 roku wyniosła około 100 mld PLN. Spośród nich należy wyróżnić kilka jednolitych grup emitentów. Pierwszą z nich stanowią papiery dłużne emitowane przez Jednostki Samorządu Terytorialnego, takie jak gminy czy miasta. Utożsamiamy je z obligacjami emitowanymi przez spółki użyteczności publicznej, takie jak wodociągi czy zakłady komunikacji miejskiej. Razem ich nominalna wartość wynosi około 17 mld PLN. Bardzo istotną grupę obligacji nieskarbowych stanowią papiery dłużne emitowane przez grupy bankowe.

Typy spółek

Należy tu wyróżnić trzy typy spółek, które najczęściej tworzą grupę bankową. Pierwszą i najważniejszą są bezpośrednio banki komercyjne. Zdecydowana większość wyemitowanych przez nie obligacji, ma charakter podporządkowany, co jest pośrednim efektem regulacji sektora bankowego. Ryzyko kredytowe związane z takimi emisjami ma odmienny charakter, który warto zrozumieć przed zainwestowaniem w takie papiery. Kolejnym typem emitenta są banki hipoteczne. Warto zaznaczyć, że emitują one najczęściej listy zastawne a nie obligacje. Ze względu na zabezpieczenie charakteryzują się one znacznie niższym poziomem ryzyka kredytowego.

Na rynku można też znaleźć obligacje wyemitowane przez inne spółki wchodzące w skład grupy bankowej, takie jakie bankowe firmy leasingowe czy faktoringowe. Wartość wszystkich papierów dłużnych wyemitowanych przez te podmioty stanowi około 40 mld PLN. Należy podkreślić, że najważniejszą rolę z perspektywy całego rynku odgrywają przede wszystkim obligacje banków komercyjnych. Ostatnią grupą obligacji w strukturze całego rynku stanowią obligacje wyemitowane przez przedsiębiorstwa. Ich całkowita wartość szacujemy na około 43 mld PLN.

Rodzaje obligacji przedsiębiorstw

W naszych wewnętrznych analizach rynkowych, obligacje przedsiębiorstw dzielimy na trzy główne kategorie:

- obligacje niepubliczne, do których zaliczamy finansowanie typu Private Debt oraz obligacje o charakterze rynkowym, których emitent nie zdecydował się na wprowadzenie emisji do obrotu na Catalyst,

- publiczne obligacje dużych przedsiębiorstw (bluechip),

- publiczne obligacje małych i średnich spółek.

U podstaw takiego podziału leżą inne narzędzia do oceny danej inwestycji, zarówno pod względem ryzyka jak i potencjalnej stopy zwrotu. Jest to między innymi pochodną różnej struktury aktywnych inwestorów w ramach każdej z grup. Inwestowaniem w obligacje niepubliczne zajmują się najczęściej podmioty wyspecjalizowane w Private Debt. Szacujemy, że ten typ finansowania stanowi około 70% wszystkich obligacji niepublicznych. Duże przedsiębiorstwa charakteryzują się z kolei bardzo dobrym pokryciem analitycznym. Najczęściej są to spółki giełdowe, których analizą na bieżąco zajmują się domy maklerskie. Relatywnie łatwo ocenić perspektywy zarówno branży w jakiej działa emitent jak i jego specyficzną sytuację finansową. Jest to jeden z głównych powodów dlaczego jest to ulubiona kategoria funduszy inwestycyjnych.

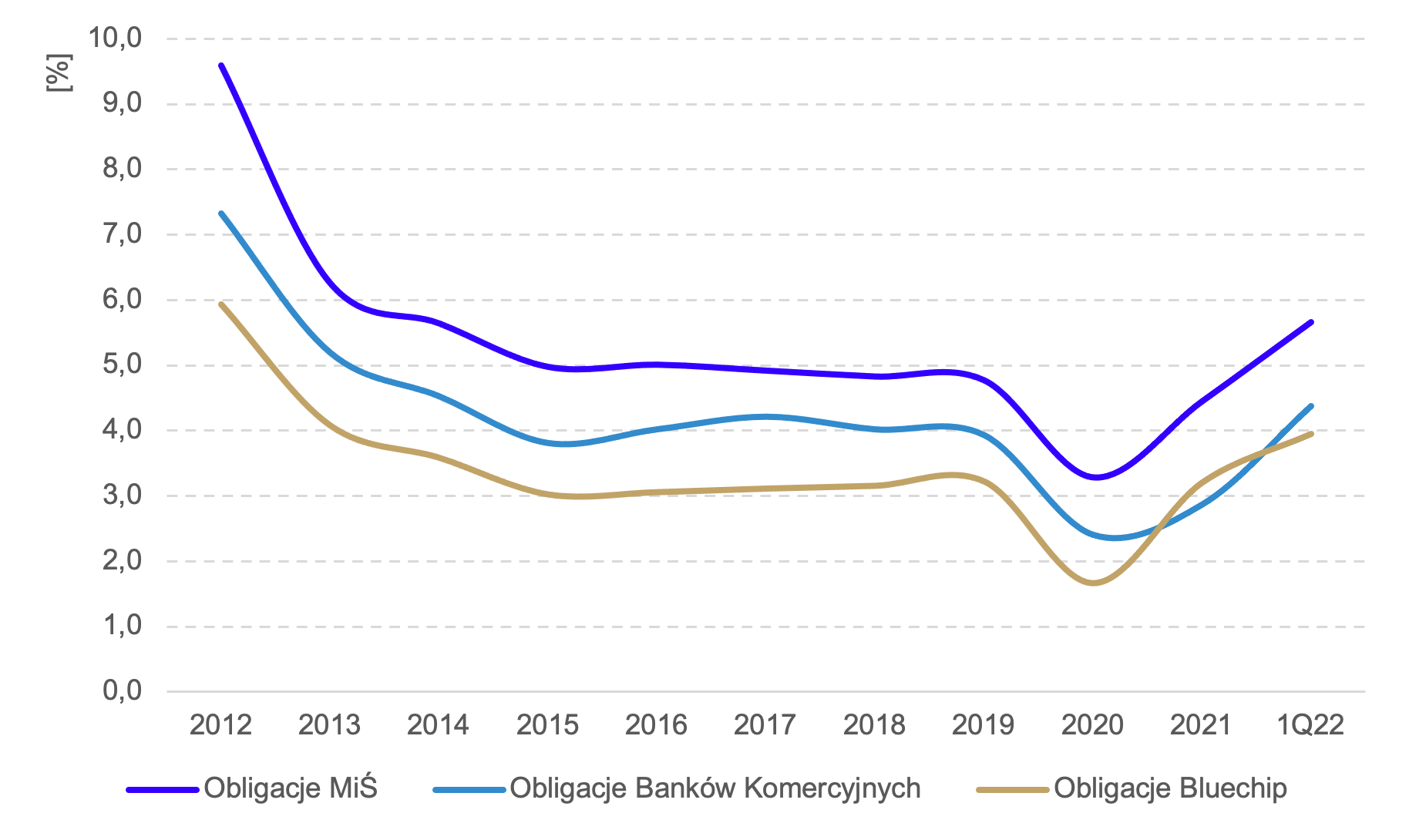

Trzecią grupą, nie tylko największą pod względem wartości nominalnej, ale przede wszystkim najliczniejszą pod względem liczby emitentów, są obligacje małych i średnich przedsiębiorstw. Bazując na naszym doświadczeniu oraz pozycji rynkowej, właśnie na tej grupie koncentrujemy swoją działalność. Wymaga to od nas znacznie większego zaangażowania w ocenę sytuacji kredytowej emitentów oraz jej bieżące monitorowanie. Jednak uważamy, że właśnie ta grupa obligacji oferuje optymalną oczekiwaną stopę zwrotu względem ponoszonego ryzyka. Poniżej przedstawiono oprocentowanie obligacji wchodzących w skład poszczególnych grup. Dla porównania dodano również oprocentowanie podporządkowanych obligacji bankowych, które charakteryzują się odmiennym typem ryzyka.

Wykres 2: Średnie ważone oprocentowanie obligacji emitentów z danych grup emitentów

Źródło: Opracowanie własne danych Catalyst

Obligacje zmiennokuponowe

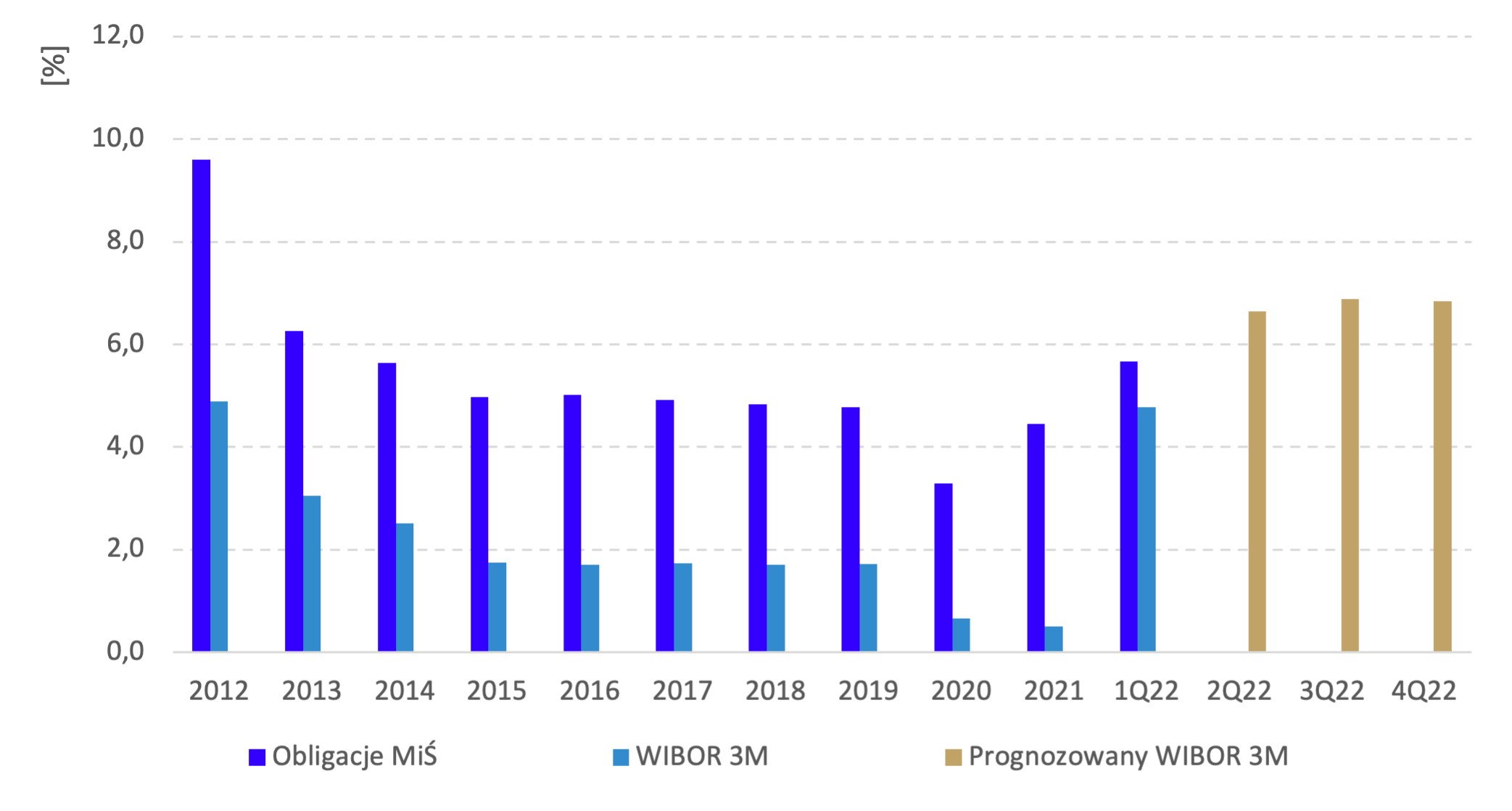

Inwestorzy aktywni na rynku obligacji korporacyjnych doskonale wiedzą, że na polskim rynku dominują obligacje zmiennokuponowe, oparte o stawkę WIBOR. Jest to główna składowa, która wpływa na poziom oprocentowania tych obligacji i jego zmianę w czasie. Analiza prognoz stawki WIBOR pozwala zatem na relatywnie precyzyjne oszacowanie potencjalnych stóp zwrotu wynikających z samego kuponu. Poniższe zestawienie obrazuje zmiany oprocentowania obligacji małych i średnich spółek wraz ze zmianą stawki bazowej. Dodatkowo wskazano na przyszłe oczekiwane przez rynek poziomy WIBOR 3M, obliczone na bazie krzywej IRS. Należy oczywiście podkreślić, że struktura kuponu zmiennego zakłada jego cykliczny reset. Z tego powodu średnie oprocentowanie zmienia się z opóźnieniem względem zmian stawki bazowej. Wyraźnie widać to w danych na koniec pierwszego kwartału 2022. Kiedy to poziom WIBOR 3M był zbliżony do poziomu oprocentowania. Stało się tak, pomimo, że zaprezentowane poniżej stawki bazowe są średnią w danym okresie.

Wykres 3: Średnie oprocentowanie obligacji Małych i Średnich Spółek na tle stawki WIBOR 3M, 19.04.2022

Źródło: Opracowanie własne danych Catalyst oraz Bloomberg

Obligacje w funduszach inwestycyjnych

Kolejną specyfiką polskiego rynku obligacji przedsiębiorstw jest relatywnie wysoka koncentracja inwestorów. Powyżej oszacowaliśmy rynek tych obligacji na 43 mld PLN. Zgodnie z danymi o nieskarbowych papierach dłużnych publikowanych przez NBP, ponad 23 mld PLN obligacji przedsiębiorstw jest w posiadaniu funduszy inwestycyjnych. Innymi istotnymi inwestorami są instytucje ubezpieczeniowe oraz fundusze emerytalne. Należy zatem podkreślić, że inwestorzy instytucjonalni stanowią dominujący typ inwestorów. Generuje to jednak wysoką korelacje zachowania się tego rynku z bieżącymi napływami i umorzeniami TFI.

Zaangażowanie funduszy na rynku obligacji przedsiębiorstw nie jest jedynie efektem wzrostu ich aktywów pod zarządzaniem. Na przestrzeni ostatnich lat istotnie przemodelowały one strukturę swojego portfela. Konsekwentnie ograniczały one swoje zaangażowanie w obligacje skarbowe, które najczęściej stanowią podstawę zarządzanych przez nich funduszy dłużnych. Na koniec 2021 roku udział obligacji skarbowych był już zbliżony do udziału obligacji nieskarbowych. Obrazuje to jak wzrosło znaczenie rynku obligacji korporacyjnych dla całego systemu finansowego w Polsce oraz potwierdza fakt, że na stałe wpisał się on w jego struktury.

Wykres 4: Wartość nominalna i typ dłużnych papierów wartościowych będących w posiadaniu funduszy inwestycyjnych

Źródło: Opracowanie własne danych MinFin oraz NBP

Wykres 5: Udział obligacji skarbowych i nieskarbowych w portfelu dłużnych papierów wartościowych funduszy inwestycyjnych

Źródło: Opracowanie własne danych MinFin oraz NBP

Jakub Krawczyk

Zarządzający funduszem

Michael / Ström Dom Maklerski

Wszelkie przedstawione analizy, komentarze i konkluzje stanowią osobiste poglądy autora wyrażone w oparciu o posiadaną fachową wiedzę dotyczącą funkcjonowania rynku finansowego.

Niniejszy materiał jest publikacją handlową Michael / Ström Dom Maklerski S.A. z siedzibą w Warszawie

Niniejszy materiał:

a. nie stanowi rekomendacji w ramach usługi doradztwa inwestycyjnego w rozumieniu ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi;

b. nie jest badaniem inwestycyjnym w rozumieniu rozporządzenia delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniające go dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy;

c. nie spełnia standardów rekomendacji inwestycyjnej określonych w rozporządzeniu delegowanym Komisji (UE) 2016/958 z dnia 9 marca 2016 r. uzupełniającym rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 596/2014 w odniesieniu do regulacyjnych standardów technicznych dotyczących środków technicznych do celów obiektywnej prezentacji rekomendacji inwestycyjnych lub innych informacji rekomendujących lub sugerujących strategię inwestycyjną oraz ujawniania interesów partykularnych lub wskazań konfliktów interesów.

FAQ

1. Co to jest rynek obligacji?

Rynek obligacji to miejsce, w którym przedsiębiorstwa i instytucje państwowe mogą pozyskać kapitał dzięki emisji obligacji. Ten segment rynku kapitałowego obejmuje instytucje, platformy i giełdy, na których odbywają się transakcje obligacjami.

2. Na czym polega ryzyko inwestowania w obligacje?

Ryzyko inwestycji w obligacje wynika m.in. ze zmienności rynków finansowych, zmian stóp procentowych oraz zagrożenia niewypłacalnością emitenta. Jest ono także uzależnione od rodzaju emitenta, typu obligacji oraz warunków umowy.

3. Co to jest wartość rynkowa obligacji?

Wartość rynkowa obligacji to cena, po której dana obligacja jest obecnie sprzedawana – kwota, jaką inwestorzy są gotowi za nią zapłacić, biorąc pod uwagę aktualne warunki rynkowe. Najczęściej różni się od wartości nominalnej obligacji.

Szukaj

Szukaj