Kredyt Hipoteczny - czy warto przejść na stałą?

Kredyt Hipoteczny - czy warto przejść na stałą?

26 - Maj - 2022 — 11•min

Silny wzrost stóp procentowych, jakiego doświadczamy od ostatniego kwartału ubiegłego roku, zaskoczył wielu kredytobiorców przyzwyczajonych przez ostatnie lata do niskich kosztów obsługi zadłużenia. Szybko rosnące raty kredytów hipotecznych wraz z niepewnością, co do skali podwyżek stóp procentowych jak i czasu, na jaki stopy procentowe pozostaną na wysokich poziomach niewątpliwie martwi wielu posiadaczy hipotek. W mediach rozgorzała dyskusja czy nie lepiej zamienić oprocentowanie zmienne na oprocentowanie stałe, banki zaczęły przerzucać się nowymi ofertami hipotek, a kredytobiorca został postawiony przed pytaniem - czy rzeczywiście oprocentowanie stałe jest korzystniejsze niż zmienne? A może lepiej pozostać przy oprocentowaniu zmiennym i nie podejmować pochopnych decyzji?

Należy zwrócić uwagę na fakt, że pierwsze, pojedyncze i niekiedy dość skomplikowane oferty kredytów hipotecznych o okresowo stałym oprocentowaniu (zwykle okres pięciu lat) pojawiły się dopiero kilka lat temu. Sytuację zmieniła, wydana przez Komisję Nadzoru Finansowego końcem 2019 roku, Rekomendacja S, zobowiązująca banki do posiadania oferty kredytów hipotecznych o stałym lub czasowo stałym oprocentowaniu. Z powodu pandemii czas wprowadzenia w życie rekomendacji został przesunięty z końca 2020 roku na połowę 2021 roku. Mimo upowszechnienia ofert takich kredytów i dość korzystnych warunków rynkowych w ubiegłym roku kredyty hipoteczne o stałym oprocentowaniu nie cieszyły się specjalnym zainteresowaniem, stanowiąc w 2021 roku niespełna 5% wszystkich umów kredytowych.

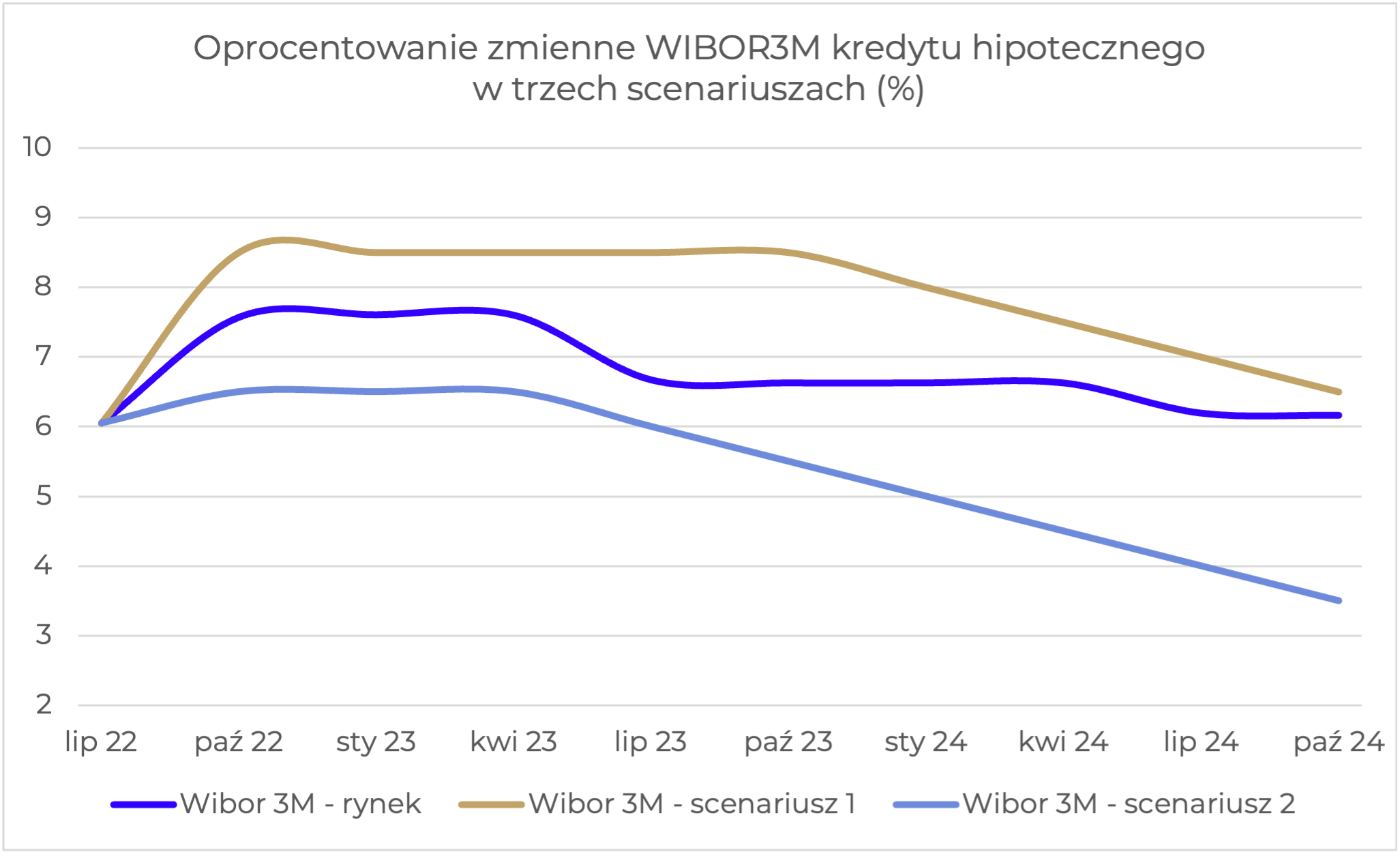

W niniejszym artykule przedstawię symulacje kosztów kredytu o stałym i zmiennym oprocentowaniu przy trzech, alternatywnych scenariuszach dla stóp procentowych. Skupiłem się na wysokości całej raty kredytowej, ale warto również sprawdzić ile zapłacimy samych odsetek, które przecież stanowią nasz koszt. Pierwszy scenariusz zakłada realizację rynkowych oczekiwań co do kształtowania się stopy WIBOR w przyszłości. W drugim założyłem negatywny dla kredytobiorców, silny trend wzrostu stopy referencyjnej i pozostawania jej przez dłuższy czas na podwyższonych poziomach. W trzecim scenariuszu z kolei, uwzględniłem mniej restrykcyjną od rynkowych ścieżkę wzrostu stóp i relatywnie szybki ich powrót na niższe poziomy.

Źródło: Bloomberg, opracowanie własne M/S DM S.A.

Każdy ze scenariuszy opiera się na kredycie w kwocie 100 000 zł (ułatwi to kredytobiorcom odniesienie poniższych symulacji do swojej sytuacji), udzielonym w dniu 30.04.2022 roku, przy WIBOR3M w wysokości 6,05% na okres 25 lat. Marża przy kredycie o zmiennym oprocentowaniu wynosi natomiast 2%. Wszystkie informacje oparte są na danych rynkowych z ostatniego dnia kwietnia br. Dla takiego kredytu wyliczyłem stałe oprocentowanie na poziomie 8,25%, które w okresie pięcioletnim zrównuje wartość wszystkich zapłaconych przez nas odsetek. W zależności od przyjętego do wyliczeń poziomu marży, neutralny poziom stałej stopy (stopy przy której nie ma różnicy czy wybierzemy oprocentowanie zmienne czy stałe) zmienia się następująco:

|

Marża ponad WIBOR 3M (w punktach bazowych) |

Ekwiwalente oprocentowanie stałe |

|

100 |

7,25% |

|

120 |

7,45% |

|

140 |

7,65% |

|

160 |

7,85% |

|

180 |

8,05% |

|

200 |

8,25% |

|

220 |

8,45% |

|

240 |

8,65% |

|

260 |

8,85% |

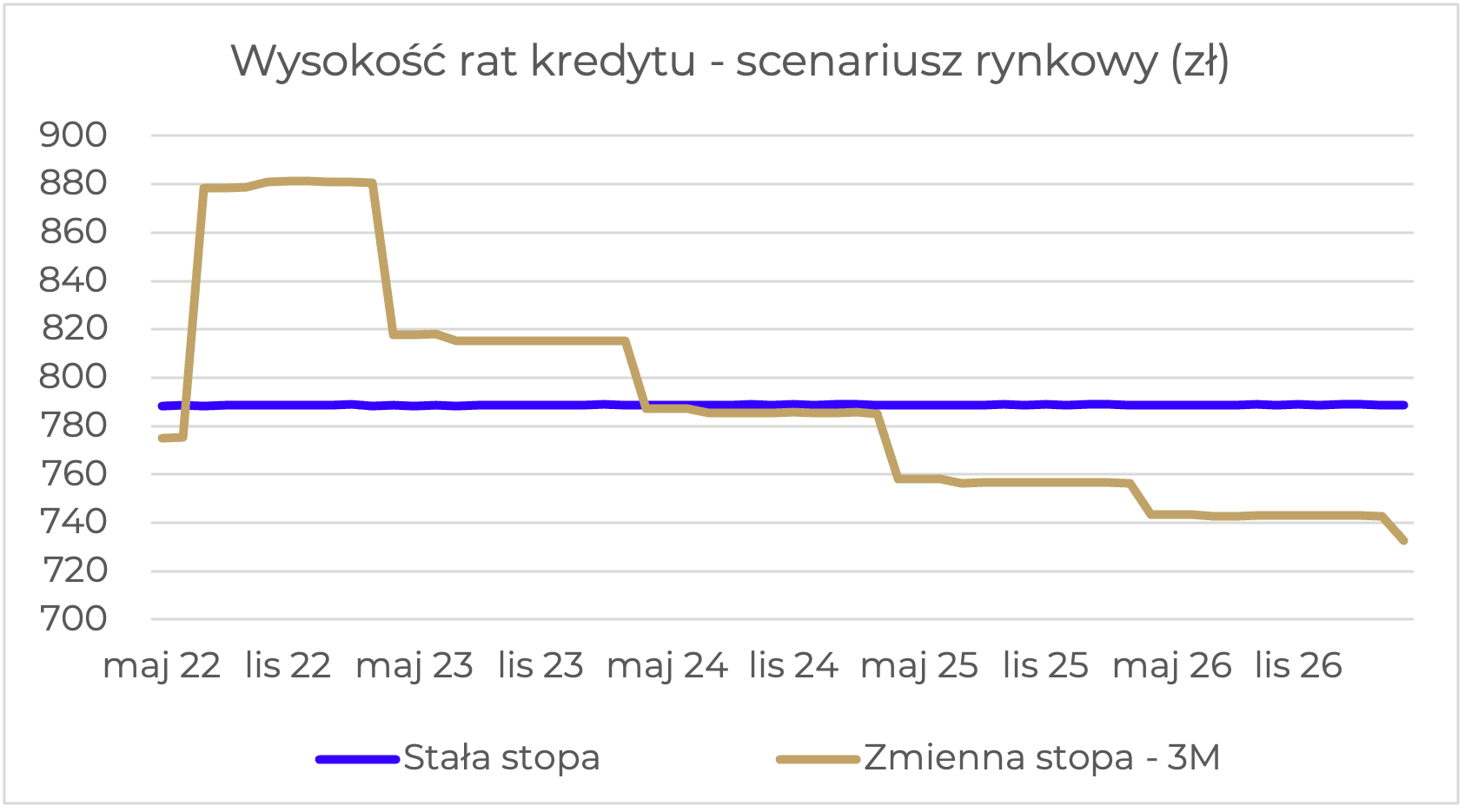

Zacznijmy zatem od scenariusza „rynkowego”, a więc zakładamy (co nieczęsto się zdarza…) że inwestorzy niezwykle trafnie przewidzieli kształtowanie się stóp procentowych w przyszłości. Jak można intuicyjnie oczekiwać, właściwie nie ma różnicy czy wybierzemy oprocentowanie stałe czy zmienne. Koszty kredytu na przestrzeni 5 lat pozostaną takie same, niezależnie od formuły oprocentowania. Przy stałym oprocentowaniu (8,25%) miesięczna rata wynosi około 789 zł. Przy zmiennym oprocentowaniu waha się od 733 do 881 złotych. Efekty naszej symulacji pokazuje poniższy wykres oraz tabela.

|

|

Stopa stała 8,25% |

Stopa zmienna (WIBOR 3M+200) |

|

Suma rat kapitałowych |

7 445,20 zł |

7 539,46 zł |

|

Suma rat odsetkowych |

39 877,94 zł |

39 887,48 zł |

|

Razem |

47 323,14 zł |

47 426,93 zł |

|

Rata minimalna |

788,72 zł |

732,73 zł |

|

Rata maksymalna |

788,72 zł |

881,27 zł |

Opierając się na tych danych różnica jest właściwie pomijalna. Nie możemy jednak zapomnieć o czynnikach dodatkowych, takich jak :

- Przy istniejącym kredycie zmiana oprocentowania może wiązać się z dodatkowymi kosztami takimi jak prowizja, ubezpieczenie, inne opłaty dodatkowe

- Zmiana oprocentowania bez opłat wymaga w niektórych bankach upływu określonego czasu, zazwyczaj 3-5 lat. Okres, którego upływ przy obecnych wysokich stopach może mieć diametralne znacznie

- Przy zawieraniu umowy kredytowej kredyt o stałej stopie wiąże się zazwyczaj z niższą zdolnością kredytową względem kredytu o zmiennym oprocentowaniu

- Obecnie przy wysokich stopach procentowych banki obniżają marże (część stała oprocentowania) przy kredycie o zmiennym oprocentowaniu. Z tej niższej marży korzystamy przez cały okres kredytowania

- Obecne plany rządowe mające wprowadzić nową niższą stawkę (zamiast WIBOR-u), na której oparte będą kredyty o zmiennej stopie oprocentowania. Jeżeli ten pomysł wejdzie w życie oprocentowanie zmienne automatycznie spadnie, czyniąc tego typu kredyt jeszcze bardziej opłacalny i atrakcyjny względem stopy stałej, która przecież pozostanie na tym samym poziomie.

- Banki posiadają ograniczoną, tym samym mniej konkurencyjną ofertę kredytów o stałym oprocentowaniu

- Kredyt o stałym oprocentowaniu w okresie 5 lat pozwala zapewnić stabilność i przewidywalność budżetu domowego. Jednak z drugiej strony raty i tak przejdą na oprocentowanie zmienne po 5 latach lub nowe oprocentowanie stałe, ale zależne już od ówczesnych warunków rynkowych. Zyskujemy zatem przewidywalność, lecz niestety tylko w pierwszych 5 latach.

Przechodząc do scenariusza drugiego zakładamy, że stopy procentowe będą wyższe niż obecne oczekiwania rynkowe. Może się tak zdarzyć w sytuacji, kiedy inflacja pozostanie zjawiskiem uporczywym, zmuszając nasze władze monetarne do utrzymywania restrykcyjnej polityki pieniężnej przez dłuższy czas. W tej sytuacji założyliśmy osiągnięcie maksymalnego poziomu 8,5% przez trzymiesięczny WIBOR w kilka miesięcy od daty uzyskania kredytu. Spadki oprocentowania będą następować stopniowo dopiero od września 2023 roku i osiągną poziom 5,5% na koniec pięcioletniego okresu. W tym scenariuszu widać już znaczną różnicę: koszty oprocentowania dla kredytu przy zmiennej stopie procentowej są w pięcioletnim okresie wyższe o blisko 3400 złotych, niż w przypadku zaciągnięcia go po stałej stopie oprocentowania. Szczegóły obliczeń jak i wysokość miesięcznych rat przedstawia poniższy wykres i tabela.

|

Stopa stała 8,25% |

Stopa zmienna (WIBOR 3M+2%) |

|

|

Suma rat kapitałowych |

7 445,20 zł |

6 937,14 zł |

|

Suma rat odsetkowych |

39 877,94 zł |

43 277,25 zł |

|

Razem |

47 323,14 zł |

50 214,39 zł |

|

Rata minimalna |

788,72 zł |

756,48 zł |

|

Rata maksymalna |

788,72 zł |

944,12 zł |

Za realizacją takiego scenariusza przemawia przede wszystkim dłuższy okres utrzymywania się wyższej inflacji. Czy to w wyniku czynników zewnętrznych (wojna, wysokie ceny surowców rolnych i energetycznych, przerwane łańcuchy dostaw), czy wewnętrznych (programy socjalne rządu, wysokie wydatki fiskalne, deficyt budżetowy, spóźniona polityka banku centralnego). Argumenty przeciwko powyższemu scenariuszowi to między innymi wygaśnięcie zewnętrznych czynników inflacyjnych jak np. koniec wojny, stabilizacja cen surowców. Narodowy Bank Polski będzie musiał bilansować walkę z inflacją z zachowaniem tempa wzrostu gospodarczego. NBP niechętny będzie zatem do kolejnych, agresywnych podwyżek i dłuższego niż wymagane utrzymywanie ich na wysokich poziomach. Dodatkowo wydatki rządowe napędzające inflacje będą prawdopodobnie wsparte Krajowym Planem Odbudowy czyli kilkudziesięcioma miliardami euro wsparcia (bezzwrotne dotacje + pożyczki) od Unii Europejskiej. Ograniczając tym samym inflacyjny charakter działań rządu.

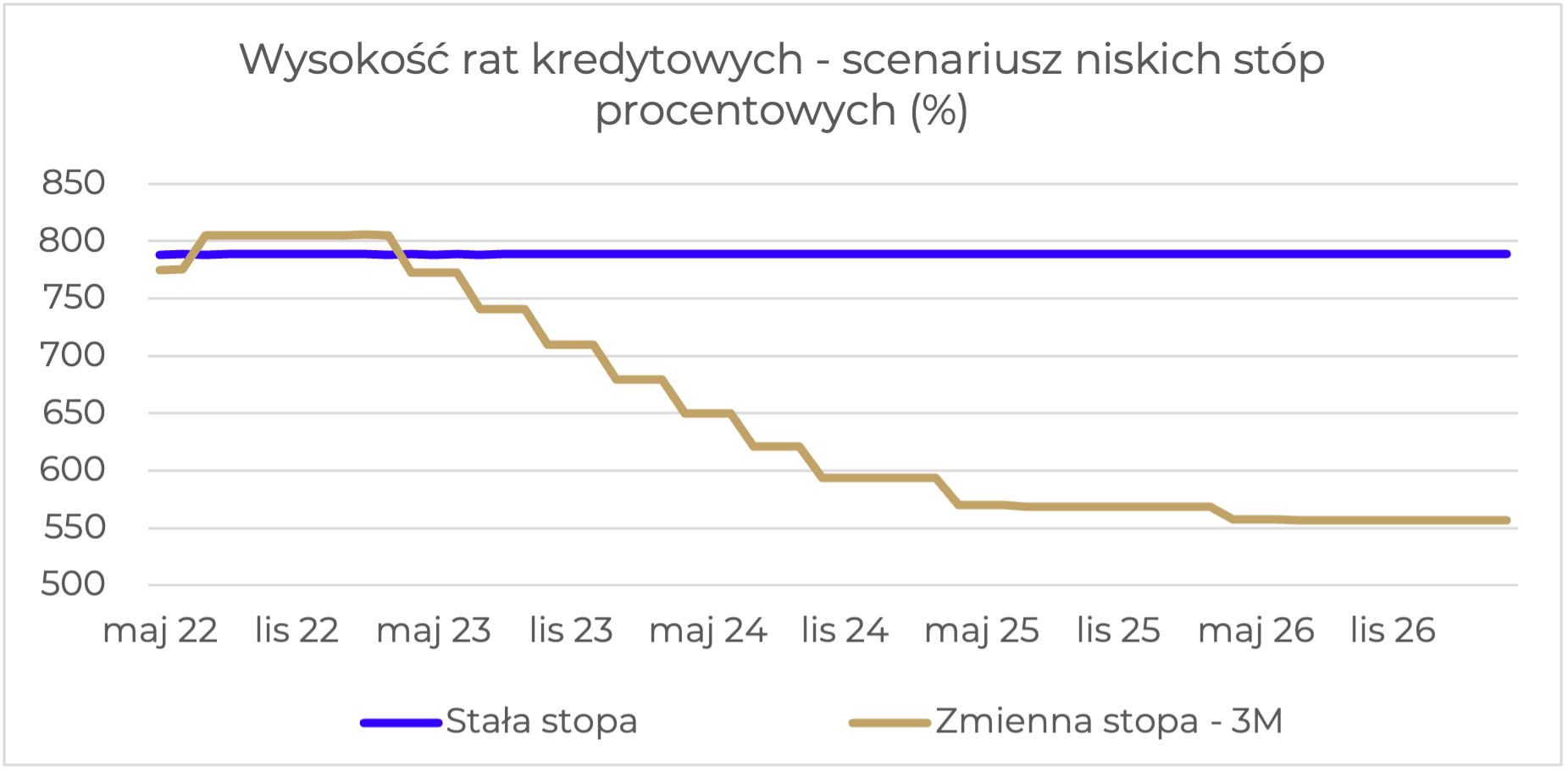

I nasz ostatni scenariusz – nazwijmy go scenariuszem recesyjnym, czyli silne ochłodzenie koniunktury na świecie, recesja w Unii Europejskiej, wzrost kosztów utrzymania i kredytu, hamujące konsumpcję oraz inwestycje i wreszcie zacieśnienie polityki fiskalnej z powodu wysokiego zadłużenia po „pandemicznych” wydatkach i konieczności dużych inwestycji w potencjał militarny. W tym scenariuszu zakładamy, że trzymiesięczny WIBOR swój szczyt osiągnie w lipcu br. na poziomie 6,5%. Następnie, wskutek silnych zjawisk recesyjnych i zmniejszenia presji inflacyjnej już w pierwszym kwartale przyszłego roku, stopy procentowe zaczynają spadać, a WIBOR 3M ustabilizuje się za trzy lata na poziomie 2,30% - 2,50%. Przy realizacji powyższej wizji kredyt o zmiennym oprocentowaniu okaże się istotnie korzystniejszym rozwiązaniem: koszty odsetek w okresie pięciu lat będą niższe niż w przypadku kredytu o stałej stopie procentowej o ponad 11 tysięcy złotych.

|

|

Stopa stała 8,25% |

Stopa zmienna (WIBOR 3M+2%) |

|

Suma rat kapitałowych |

7 445,20 zł |

10 429,62 zł |

|

Suma rat odsetkowych |

39 877,94 zł |

28 519,11 zł |

|

Razem |

47 323,14 zł |

38 948,73 zł |

|

Rata minimalna |

788,72 zł |

556,80 zł |

|

Rata maksymalna |

788,72 zł |

805,53 zł |

Podsumowując, decyzja o wyborze formuły oprocentowania kredytu hipotecznego może nieść za sobą istotne konsekwencje finansowe dla kredytobiorcy. Biorąc pod uwagę obecne, bardzo niepewne otoczenie makroekonomiczne, geopolityczne i rynkowe trudno podjąć się rekomendowania któregokolwiek z rozwiązań, a szczególnie w długim, pięcioletnim czy dziesięcioletnim horyzoncie. Stąd, poprzez pokazanie różnych scenariuszy, chciałem wskazać ryzyko, jakie związane jest z taką decyzją. W istocie, ryzyko decyzji kredytobiorcy nie różni się od ryzyka, ponoszonego przez inwestorów na rynkach finansowych. Jeżeli jednak pokusić się analogię do inwestycji i zachowań inwestorów detalicznych, to prawie zawsze wzmożone zainteresowanie lokowaniem kapitału w akcje czy obligacje szło w parze z ich wysokimi wycenami i bardzo atrakcyjnymi, ale historycznymi zyskami. W efekcie bardzo często takie inwestycje przynosiły w najlepszym razie rozczarowujące stopy zwrotu, a w gorszym scenariuszu kupna „na górce”, dotkliwe straty. Czy tym razem do wzmożonego zainteresowania kredytami o stałej stopie procentowej bądź zamianą formuły oprocentowania ze zmiennej dla istniejących już kredytów należałoby zastosować również kontrariańskie podejście? Biorąc pod uwagę zaawansowany obecnie cykl podwyżek stóp procentowych oraz wciąż dyskontowaną przez rynek finansowy jego agresywną kontynuację (co istotnie podnosi poziom stałej stopy procentowej) należałoby podejść do nowej oferty banków z dużą dozą ostrożności. Z drugiej strony, decyzja o tym czy podejmować ryzyko stopy procentowej (kredyt o zmiennym oprocentowaniu) powinna wynikać z naszego własnego podejścia do ryzyka i chłodnej kalkulacji. Jeżeli cenimy sobie przewidywalność kosztów kredytu, nie mamy ochoty „bić się z rynkiem” to kredyt o stałym oprocentowaniu lub zmiana formuły jego oprocentowania ze zmiennej na stałą są opcją wartą rozważenia.

Na zakończenie chciałbym krótko skomentować politykę polskich banków w zakresie kredytów hipotecznych i porównać ją z podejściem banków w krajach takich jak USA czy Anglia. Kiedy stopy procentowe były na rekordowo niskich poziomach banki w Polsce zwiększały marże kredytów hipotecznych (na cały okres kredytowania) bo WIBOR chwilowo był bardzo niski. Kiedy stopy były bliskie zera żaden bank aktywnie nie promował stałego oprocentowania i nie oferował go aktywnie swoim Klientom, pomimo wyraźnych zaleceń KNF-u czy sugestii NBP. Kiedy Komisja Nadzoru Finansowego, w celu ochrony kredytobiorców, zaleciła bankom wprowadzenie kredytów o stałej stopie – te owszem zrobiły to ale na okres 5 lat, przy nieatrakcyjnym, oderwanym od stóp procentowych oprocentowaniu i bez akcji marketingowych. Kiedy stopy procentowe zaczęły mocno rosnąć banki zaczęły promować kredyty o stałej stopie, ale już przy znacznie wyższymi oprocentowaniu sięgającym 7,8, a nawet 9%.

W krajach takich jak Wielka Brytania czy USA kredyt o stałym oprocentowaniu stanowią ogromną większość wszystkich kredytów hipotecznych. W 2021 kiedy stopy procentowe w Stanach były rekordowo niskie banki udzielały kredytów hipotecznych ze stałym oprocentowanie na cały okres 30 lat przy oprocentowaniu poniżej lub w okolicach 3% (wykres poniżej). Kiedy amerykański bank centralny zapowiedział podwyżki stóp procentowych oprocentowanie stałe hipotek zaczęło mocno rosnąć, osiągając w połowie maja 2022 poziomy około 5,50%. Dodatkowo biorąc pod uwagę, że ceny nieruchomości w USA regularnie drożeją również wiele osób mogło refinansować swoją hipotekę na nowym, niższym oprocentowaniu na pozostały okres spłaty kredytu. Tym samym amerykańscy czy angielscy kredytobiorcy mogli trwale i realnie, a nie chwilowo skorzystać z niskich stóp procentowych w gospodarce.

USA - Oprocentowanie 30-letniego kredytu hipotecznego wg MBA

Szymon Gil

Makler papierów wartościowych

Michael / Ström Dom Maklerski

Niniejszy materiał jest publikacją handlową Michael / Ström Dom Maklerski S.A. z siedzibą w Warszawie.

Niniejszy materiał:

- nie stanowi rekomendacji w ramach usługi doradztwa inwestycyjnego w rozumieniu ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi;

- nie jest badaniem inwestycyjnym w rozumieniu rozporządzenia delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniające go dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy;

nie spełnia standardów rekomendacji inwestycyjnej określonych w rozporządzeniu delegowanym Komisji (UE) 2016/958 z dnia 9 marca 2016 r. uzupełniającym rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 596/2014 w odniesieniu do regulacyjnych standardów technicznych dotyczących środków technicznych do celów obiektywnej prezentacji rekomendacji inwestycyjnych lub innych informacji rekomendujących lub sugerujących strategię inwestycyjną oraz ujawniania interesów partykularnych lub wskazań konfliktów interesów.

Kontakt dla mediów: media@michaelstrom.pl

Szukaj

Szukaj