Inflacja – szybki zwrot w polityce monetarnej

Inflacja – szybki zwrot w polityce monetarnej

11 - Kwi - 2022 — 3•min

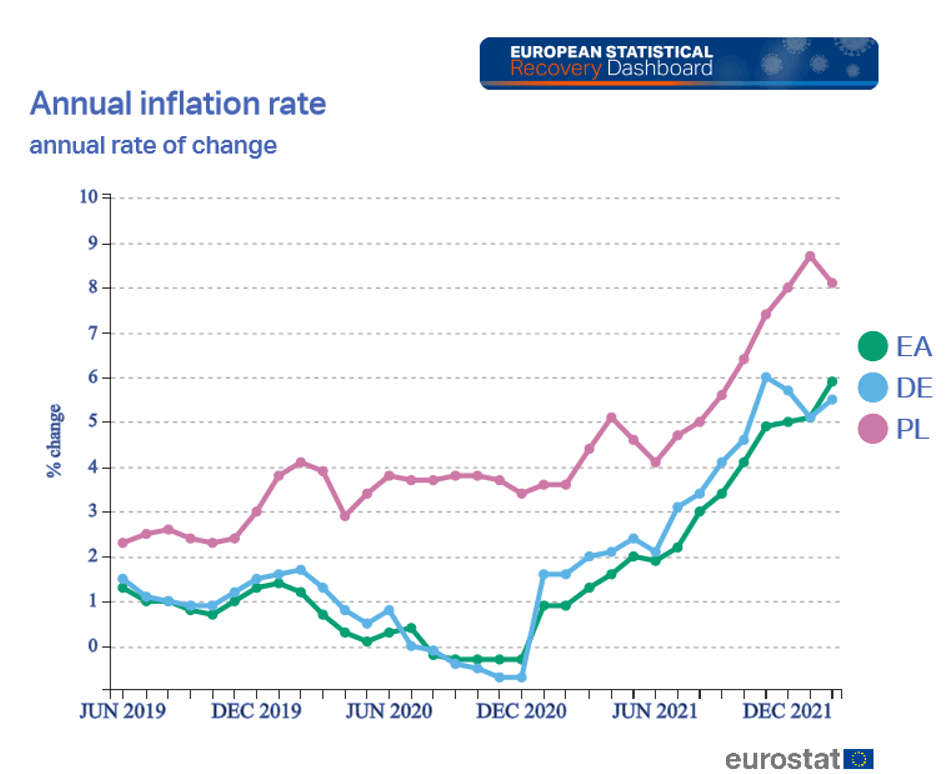

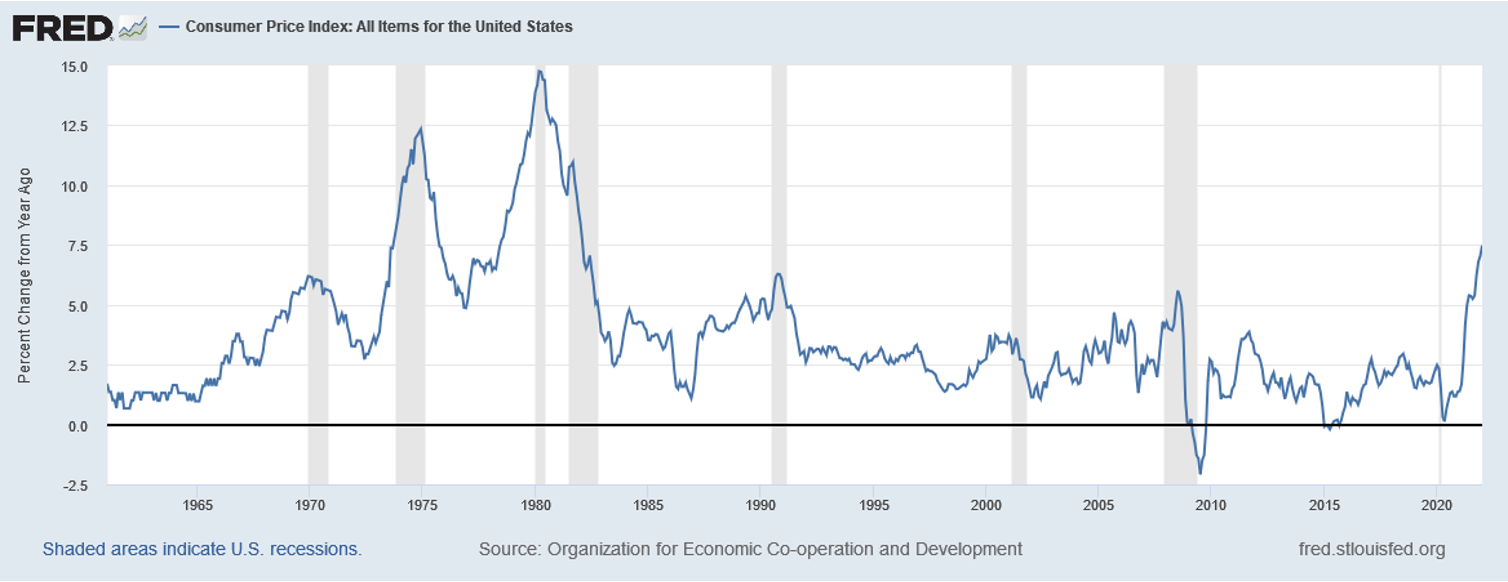

Inflacja w marcu wyniosła 10,9% w Polsce, 7,5% w strefie Euro, 7,3% w Niemczech, a za luty w USA była ona na poziomie 7,9%. Przyczyny tego stanu rzeczy omawiane były wielokrotnie. Teraz poza tłumaczeniami o „przejściowości”, czynnikami zewnętrznymi, wojną i tym podobne, dochodzą realne działania lub ich zapowiedzi banków centralnych.

Fed już po pierwszej podwyżce stóp procentowych zapowiedział jeszcze sześć kolejnych w tym roku oraz rozpoczęcie redukcji bilansu banku. Piątego kwietnia Lael Brainard, Gubernator Rezerwy Federalnej zapowiedziała agresywną walkę z inflacją polegającą na kombinacji podwyżek stóp procentowych i szybkiej redukcji bilansu (QT), która być może rozpocznie się już na majowym posiedzeniu Fed-u. Rynki zareagowały spadkami, na NASDAQ-u sięgającymi nawet ponad 2%.

Inflacja w USA r/r

Inflacja w strefie Euro na poziomie 7,5% wobec prognozy 6,6% także zaskoczyła bankierów centralnych. EBC wcześniej zapowiadał, że potencjalne podwyżki będą stopniowe i dojdzie do nich dopiero po zakończeniu skupu aktywów w ramach programu APP, którego skala została już ograniczona. Ekonomiści, ankietowani przez agencję Bloomberg spodziewają się czterech podwyżek stóp procentowych do marca 2023 do poziomu 0,50%. Być może w obliczu wyższej inflacji także te prognozy zostaną podwyższone.

W Polsce dwucyfrowa inflacja w efekcie, której NBP na ostatnim posiedzeniu podniósł stopę referencyjną o 100 pb. do poziomu 4,50%. „Rada oceniła, że utrzymuje się ryzyko kształtowania się inflacji powyżej celu inflacyjnego NBP w horyzoncie oddziaływania polityki pieniężnej”. Możliwe są kolejne podwyżki czy interwencje na rynku walutowym. Polski bank centralny oczekuje średniorocznej inflacji w 2022 roku na poziomie 10,75% i to pomimo siedmiu minionych podwyżek stóp.

Tym razem zapowiedzi lub reakcje banków centralnych wydają się znacznie bardziej zdecydowane niż jeszcze parę miesięcy, kiedy inflacja miała być czynnikiem „przejściowym”. Obecnie celem numer jeden bankierów centralnych jest tzw. „miękkie lądowanie”, czyli okiełznać inflację unikając silnego spadku aktywności gospodarczej i wzrostu bezrobocia. Oby tym razem modele prognostyczne okazały się skuteczniejsze.

Szymon Gil

Makler papierów wartościowych

Michael / Ström Dom Maklerski

Szukaj

Szukaj