Fundusze obligacji korporacyjnych w końcu na plusie

Fundusze obligacji korporacyjnych w końcu na plusie

10 - Sie - 2022 — 3•min

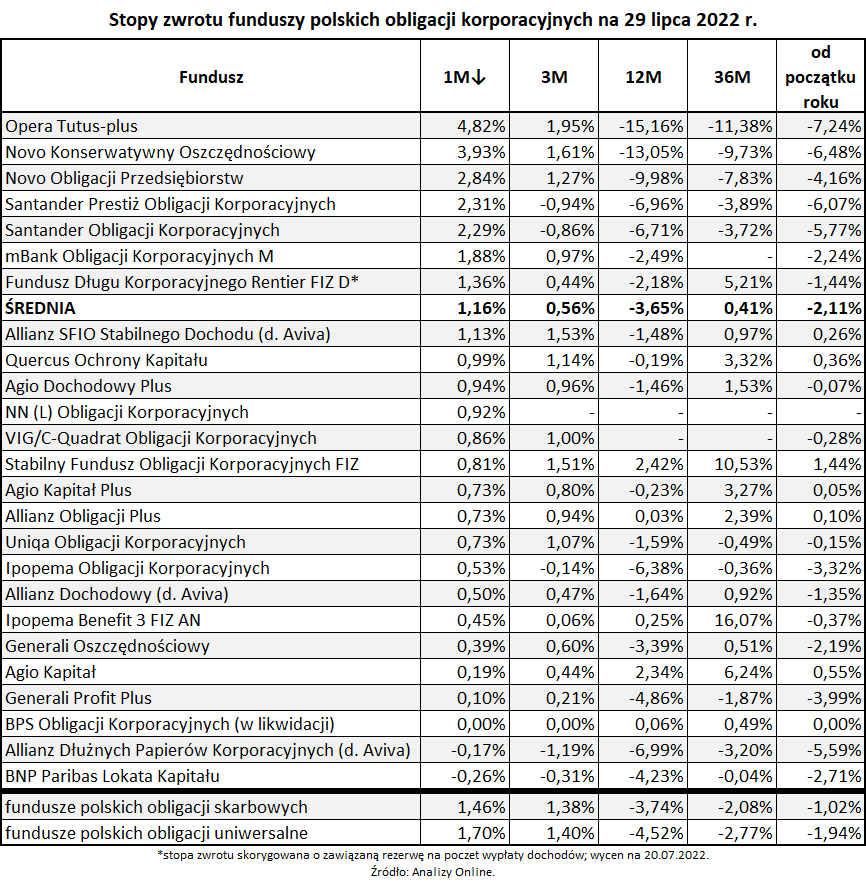

Fundusze obligacji korporacyjnych mają za sobą ciężki okres. Średnia stopa zwrotu tej klasy aktywów za ostatnie dwanaście miesięcy to -3,65%, a od początku roku -2,11%. Do tego od początku roku z funduszy tych odpłynęło aż 28,6% aktywów czyli ponad 4 mld zł. Na horyzoncie pojawiła się pierwsza jaskółka i wraz z odbiciem na światowych giełdach przyszła poprawa wyników funduszy obligacji firm.

Średnia stopa zwrotu tej klasy aktywów za lipiec wyniosła 1,16%. Aż pięć funduszy osiągnęło miesięczna stopę zwrotu przekraczającą 2%. Tym samym już nawet trzymiesięczna średnia stopa zwrotu plasuje się niedużym plusie w wysokości 0,56%. Dwa czynniki przełożyły się aż taką poprawę wyników. Po pierwsze, w przypadku sporej części funduszy obligacji korporacyjnych dużą część portfela stanowią obligacje skarbowe. W ostatnich tygodniach zyskiwały one mocno na cenach. Stało się to w wyniku poprawy ogólnego sentymentu rynkowego w myśl zasady, że rynek wszystko co złe (inflacja, stopy procentowe itp.) już zdyskontował, a teraz będzie już tylko lepiej. Czy rzeczywiście mamy do czynienia z końcem rynkowej bessy czy może korektą w trendzie spadkowym? Przekonamy się o tym w najbliższym czasie. Drugim czynnikiem wypływającym na poprawę wyników tej grupy aktywów, są wysokie rentowności obligacji korporacyjnych. Ich ogromna większość oparta jest o WIBOR, a ten w wyniku wzrostów stóp procentowych znajduję się na wysokich poziomach. Wyższy WIBOR to zatem wyższa rentowności obligacji firm. Nawet najwięksi emitenci na tym rynku, pokroju PKO BP, KGHM czy PEKAO SA, płacą już za swój dług pond 8-9%, czytaj więcej https://michaelstrom.pl/publikacje/cykl-wakacyjny-obligacje-korporacyjne-walka-z-inflacja-w-czasach-wysokich-stop-procentowych

Obserwujemy zatem poprawę wyników opartą na dwóch zmiennych. Jedna oparta jest o ogólny sentyment rynkowy i zachowanie obligacji skarbowych w najbliższym czasie. Druga opierająca się na wysokich stopach procentowych, które prawdopodobnie zostaną z nami na trochę dłużej. Czy to wystarczy żeby chociaż w średnim terminie poprawić wyniki funduszy obligacji korporacyjnych? Z pewnością przełożyłoby się to na zatrzymanie umorzeń z tych funduszy, a w dłuższym terminie może przełożyć się na nowe nabycia.

Najbliższe miesiące pokażą czy mamy do czynienia z długotrwałym trendem poprawy wyników czy jednorazowym „one-off”-em wynikającym z pozytywnej sytuacji rynkowej, z którą ewidentnie mieliśmy do czynienia w lipcu.

Szymon Gil

Makler papierów wartościowych

Michael / Ström Dom Maklerski

Szukaj

Szukaj