Niespłacone zobowiązania Polaków

Niespłacone zobowiązania Polaków

12 - Lis - 2019 — 5•min

Związek Przedsiębiorstw Finansowych w Polsce wydał ostatnio komunikat, w którym bazując na danych Europejskiego Nadzoru Finansowego (EBA) poinformował, iż wartość niespłaconych zobowiązań finansowych (NPL) w Europie wynosi aż 1 bilion, czyli 1000 miliardów EUR. Wartość ta stanowi ok. 5 proc. wartości należności kredytowych w Europie.

Wartość NPL rośnie w naturalny sposób, ponieważ rośnie akcja kredytowa banków, więc logicznie wraz ze wzrostem ogólnej puli kredytów rośnie wartość kredytów niepracujących. W Polsce jednak wygląda to całkiem nieźle. Według danych NBP wartość kredytów udzielonych podmiotom sektora niefinansowego (gospodarstwa domowe i przedsiębiorstwa) wzrosła z 1 024 mln zł na początku 2018 r. do ok. 1 139 mld zł na koniec sierpnia 2019 r. W tym samym czasie wartość niespłaconych kredytów spadła 79,2 mld zł 76,7 mld zł, a udział NPL spadł z 7,7 proc. do 6,7 proc. Jednoznacznie pokazuje to, że rośnie jakość portfela kredytowego banków. Liczby pokazują, że gonimy Europę pod względem spłacalności kredytów, jednak nasze zadłużenie rośnie. Wspomniany powyżej wzrost wartości udzielonych kredytów z 1 024 mld zł do 1 1139 mld zł, to 11 proc. przez niecałe dwa lata. Analizując dane od 2009 r. wartość bilansowa kredytów rosła w tempie ok. 10 proc. rocznie. Nie jest tajemnicą, że polskie PKB rośnie na konsumpcji, a paliwem jest intensywna akcja kredytowa. Udział NPL spada, bo ostatni okres to szczyt cyklu koniunkturalnego, jednak już niedługo trend może się odwrócić, a niespłacalność zobowiązań finansowych znów może wzrosnąć.

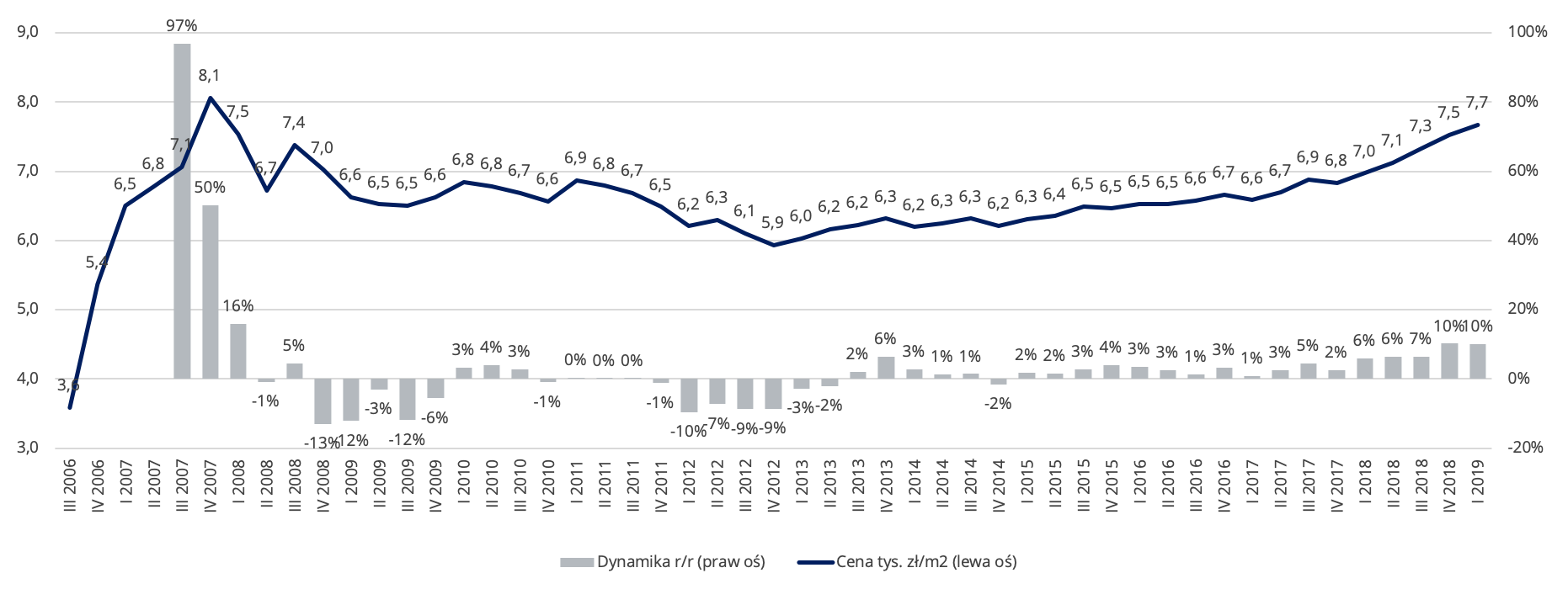

Wykres: Wartość bilansowa kredytów udzielonych przez banki do sektora niefinansowego oraz udział kredytów NPL

*od 1.01.2018 r. obowiązuje MSSF 9. Przedstawione na wykresie dane pokazują jedynie wartość kredytów wycenianych w zamortyzowanym koszcie, stąd widoczny spadek wartości bilansowej na początku 2018 r., a także wzrost udziału kredytów NPL.

Obsługa niepracujących kredytów to intratny biznes. Na ogół nie zajmują się nimi banki, tylko wyspecjalizowane firmy windykacyjne, którym banki odsprzedają portfele niepracujących kredytów. Zgodnie z danymi Związku Przedsiębiorstw Finansowych w Polsce (ZPF) łączna wartość portfeli wierzytelności zarządzanych przez ich członków stale rośnie i sięga już 100 mld zł. Z kolei w rejestrze uporczywych dłużników BIG Info Monitor znajduje się aż 2,8 mln osób, których łączne wierzytelności to 77 mld zł, czyli przeciętnie ponad 27 tys. zł na osobę.

Firmy zajmujące się windykacja wierzytelności takie jak Kruk, Ultimo, Kredyt Inkaso, czy Best osiągają przychody sięgające nawet setek milionów złotych rocznie, jednak prowadzona przez nie działalność nie jest łatwa, a dodatkowo narażona na wiele ryzyk prawnych. Z jednej strony na wizerunku branży mocno odbiła się afera GetBacku, a z drugiej strony społeczny odbiór windykatorów jest stosunkowo niski. Ponadto – co bardzo niepokojące – rośnie społeczna akceptacja do niespłacania swoich zobowiązań. Indeks Akceptacji Nieetycznych Zachowań Finansowych przygotowywany przez PAN wynosi aż 41 proc., co pokazuje, że 4 na 10 Polaków nie tylko nie sprzeciwia się unikaniu spłacania zaległych wierzytelności, ale popiera takie zachowanie.

Również zmiany w polskim prawie znacząco wspierają dłużników kosztem wierzycieli. Rząd – jeszcze poprzedniej kadencji – w projekcie dużej nowelizacji kodeksu karnego zapowiadał stworzenie nowego typu kwalifikowanego przestępstwa: za uporczywe nękanie lub naruszenie prywatności w celu wymuszenia zwrotu wierzytelności sąd będzie mógł wymierzyć karę do ośmiu lat pozbawienia wolności. Zmiana ta spotkała się oczywiście z oporem firm z branży pożyczkowo-windykacyjnej. Póki co temat ucichł, ale nowy/stary rząd zapewne powróci do prac nad nowelizacją.

Od marca 2020 r. będzie obowiązywało również nowe prawo dotyczące upadłości konsumenckiej. Do tej pory sąd mógł ogłosić upadłość jedynie, jeśli pogrążenie się w długach nie było celowe i nie wynikało z rażącego niedbalstwa. W nowej ustawie zapis ten brzmi następująco: nie będzie możliwości oddłużenia, jeżeli upadły doprowadził do swojej niewypłacalności w sposób celowy, chyba że będzie to uzasadnione względami słuszności. Zapis jest bardzo niejednoznaczny i pozostawia szerokie pole do interpretacji, a eksperci wskazują, że z upadłości konsumenckiej będzie mogło skorzystać znacznie więcej osób niż do tej pory, w tym takich, które nierozsądnie zadłużyły się np. poprzez zaciąganie kolejnych tzw. chwilówek w firmach pożyczkowych.

Zdecydowana liberalizacja prawa sprzyjająca dłużnikom nie jest bolączką tylko dla firm zajmujących się winkdykacją wierzytelności, ale jest szkodliwa dla całej gospodarki. Dzięki liberalizacji przepisów odnośnie upadłości konsumenckiej istnieje ryzyko, że wiele osób będzie zadłużało się bez poczucia obowiązku późniejszej spłaty zobowiązań. Jeszcze gorszy jest jednak rosnący brak zaufania między przedsiębiorcami, kontrahentami biznesowymi – przykrym standardem stają się opóźnienia w opłacaniu faktur. Nieuczciwi przedsiębiorcy niejako kredytują się kosztem wierzycieli.

Wojciech Bartosik

analityk

Michael / Ström Dom Maklerski

Szukaj

Szukaj