Wakacje kredytowe – potężny koszt dla banków

Wakacje kredytowe – potężny koszt dla banków

27 - Lip - 2022 — 4•min

Koszt wakacji kredytowych dla sektora bankowego w latach 2022-2023 może sięgnąć nawet 20 mld złotych. Takie są szacunki Narodowego Banku Polskiego, który zwraca uwagę na negatywne strony tego rozwiązania. Wśród nich wymienia proinflacyjność, spadek podatków płaconych przez banki czy wykorzystanie wakacji przez osoby które wcale ich nie potrzebują. NBP apeluje o wprowadzenie wakacji tylko dla osób, które zaciągnęły kredyty hipoteczne w okresie najniższych stóp procentowych. Kredyty zaciągnięte w tym okresie to i tak aż 21% całego portfela złotowych kredytów mieszkaniowych. A jak z tak ogromnymi kosztami poradzą sobie banki?

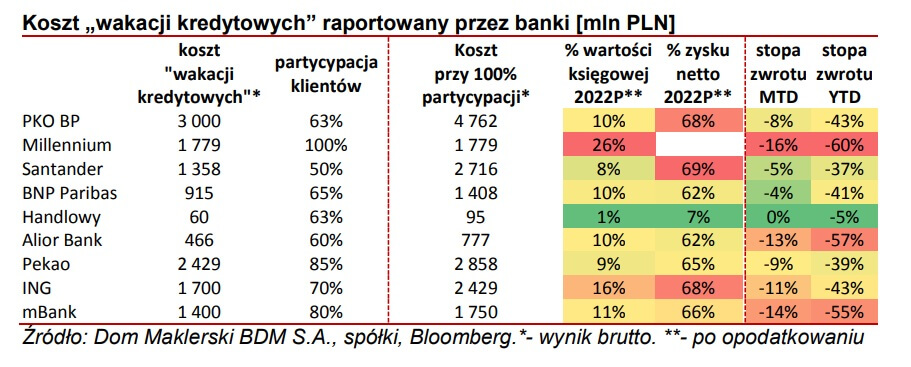

Dom Maklerski BDM podliczył na podstawie publikowanych raportów, że strata dziewięciu notowanych na GPW banków w wyniku wakacji kredytowych może sięgnąć 18,6 mld zł przy 100% partycypacji Klientów. To prawie 70% ich prognozowanego zysku netto. Natomiast przy uwzględnieniu założeń partycypacyjnych poszczególnych banków (60-100%) łączna strata osiąga poziom 13,1 mld zł. Ma się to nijak do założonego w ocenie skutków regulacji poziomu 4 mld zł kosztu dla banków.

Zgodnie z powyższą tabelą największy wpływ wakacje kredytowe będą miały na Millennium Bank, w którym strata wyniesie aż 26% jego prognozowanej wartości księgowej czyli prawie 1,8 mld zł. Bank nie podał prognoz wyników na cały 2022 rok natomiast można zakładać, że wynik netto będzie mocno obciążony tym kosztem. Większość tej kwoty bank wykaże w sprawozdaniu za IIIQ co skutkować może naruszeniem współczynników kapitałowych ustalonych przez KNF. Millennium Bank w związku z tym zdecydował o uruchomieniu planu naprawy i zawiadomieniu o tym KNF i BFG.

Kolejnym bankiem, dla którego wakacje kredytowe mogą być poważnym problem jest Getin Noble Bank. Nie opublikował on jeszcze co prawda wpływu tego rozwiązania na jego wyniki jednak analitycy pytani przez Business Insider Polska „[…] szacują na podstawie raportów innych banków, że w przypadku 70-procentowej partycypacji klientów koszt brutto, który musiałby zaksięgować GNB, to około 450-500 mln zł (czyli 360-400 mln zł netto). Niektórzy eksperci wskazują, że kwota ta może być w banku Leszka Czarneckiego niższa niż w innych, bo przez ostatnie kilka lat nie udzielał już hipotek ze względu na swoje niedobory kapitału.” Dla porównania na koniec marca tego roku kapitały własne GNB wynosiły zaledwie 530 mln zł, współczynniki kapitałowe były znacznie poniżej wymogów, a braki w kapitale szacowały się na między 2,5-3,2 mld zł. I to bez uwzględnienia wakacji kredytowych. Dla przypomnienia GNB w kwietniu złożył w kwietniu do KNF kolejny plan naprawy, a w zarządzie banku znajduje się kurator (BFG) ustanowiony przez Komisję.

Z perspektywy kredytobiorcy wakacje kredytowe mają wyłącznie pozytywy wydźwięk. Poprawa płynność domowego budżetu, można nadpłacić kapitał, pokrycie innych wydatków. Z perspektywy banków to potężne straty, obniżenie współczynników kapitałowych oraz w wyniku tego zapewne ograniczenie akcji kredytowej. Z perspektywy gospodarki całego kraju walczącej z rosnącymi cenami jest to kolejny, fiskalny czynnik proinflacyjny. Propozycja NBP zakładająca ograniczenie grupy beneficjentów wakacji kredytowych na pewno nie jest rozwiązaniem idealnym, ale na pewno bardziej kompromisowym i zdrowszym dla gospodarki niż obecne brzmienie ustawy.

Szymon Gil

Makler papierów wartościowych

Michael / Ström Dom Maklerski

Szukaj

Szukaj