Globalny rynek kredytowy

Globalny rynek kredytowy

14 - Mar - 2022 — 7•min

Początek roku na globalnych rynkach finansowych stał pod znakiem pogarszającego się nastawienia inwestycyjnego do ryzykownych klas aktywów. Perspektywy szybszego zacieśniania polityki monetarnej w największych gospodarkach oraz napięta sytuacja geopolityczna wpłynęły na wyraźny wzrost zmienności notowań na rynkach finansowych oraz awersji do ryzyka. Niestety, wydaje się, że najbliższe miesiące nie przyniosą uspokojenia. Na czoło czynników ryzyka wysunęła się obecnie kwestia konfliktu militarnego Rosji i Ukrainy, katalizując obawy co do wzrostu gospodarczego i inflacji.

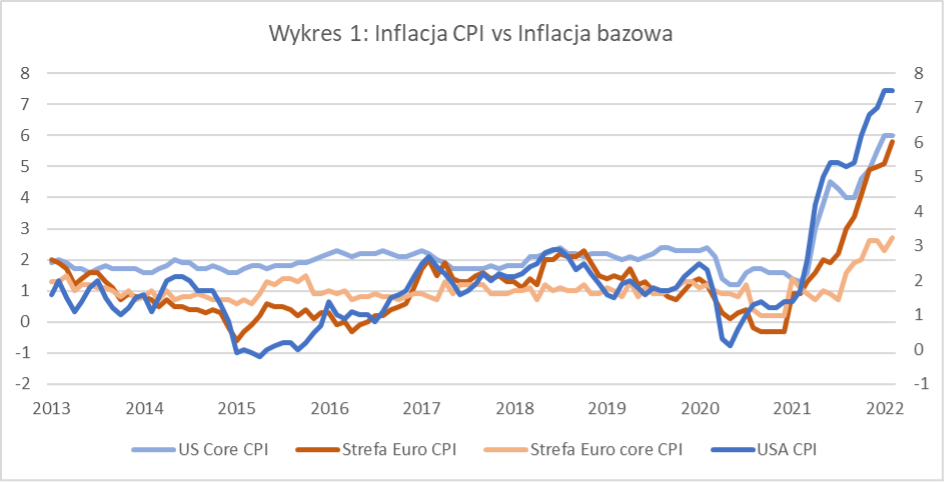

Zmiana w narracji w ostatnich miesiącach wszystkich głównych banków centralnych, z Fed i EBC na czele, podkreślających konieczność podjęcia znaczących kroków w celu walki z inflacją spowodowała solidne przeceny praktycznie w każdym segmencie rynku obligacji. Inflacja globalnie wciąż zaskakuje swoją dynamiką, a rzut oka na kolejne odczyty wskazuje, że określanie tego zjawiska jako tymczasowego fenomenu utraciło (zresztą już dawno) rację bytu (wykres 1).

Źródlo: Bloomberg

Zwrot banków centralnych nie pozostał niezauważony przez rynki finansowe: szybko rozpoczęło się dyskontowanie bardzo agresywnej ścieżki podwyżek stóp procentowych, wyższego poziomu stóp terminalnych (kończących cykl) oraz szybszego wygaszania polityki luzowania ilościowego. Dochodowość amerykańskich 5-letnich obligacji rządowych wzrosła na koniec lutego o 45 bps do poziomu 1,72%, a papiery dziesięcioletnie oferowały rentowność na poziomie 1,83% (+32 bps). W Europie niemieckie 5-cio i 10-cio letnie obligacje oferowały rentowność na poziomie odpowiednio -0,16% oraz 0,13%, przesuwając środek krzywej praktycznie równolegle o 31 bps.

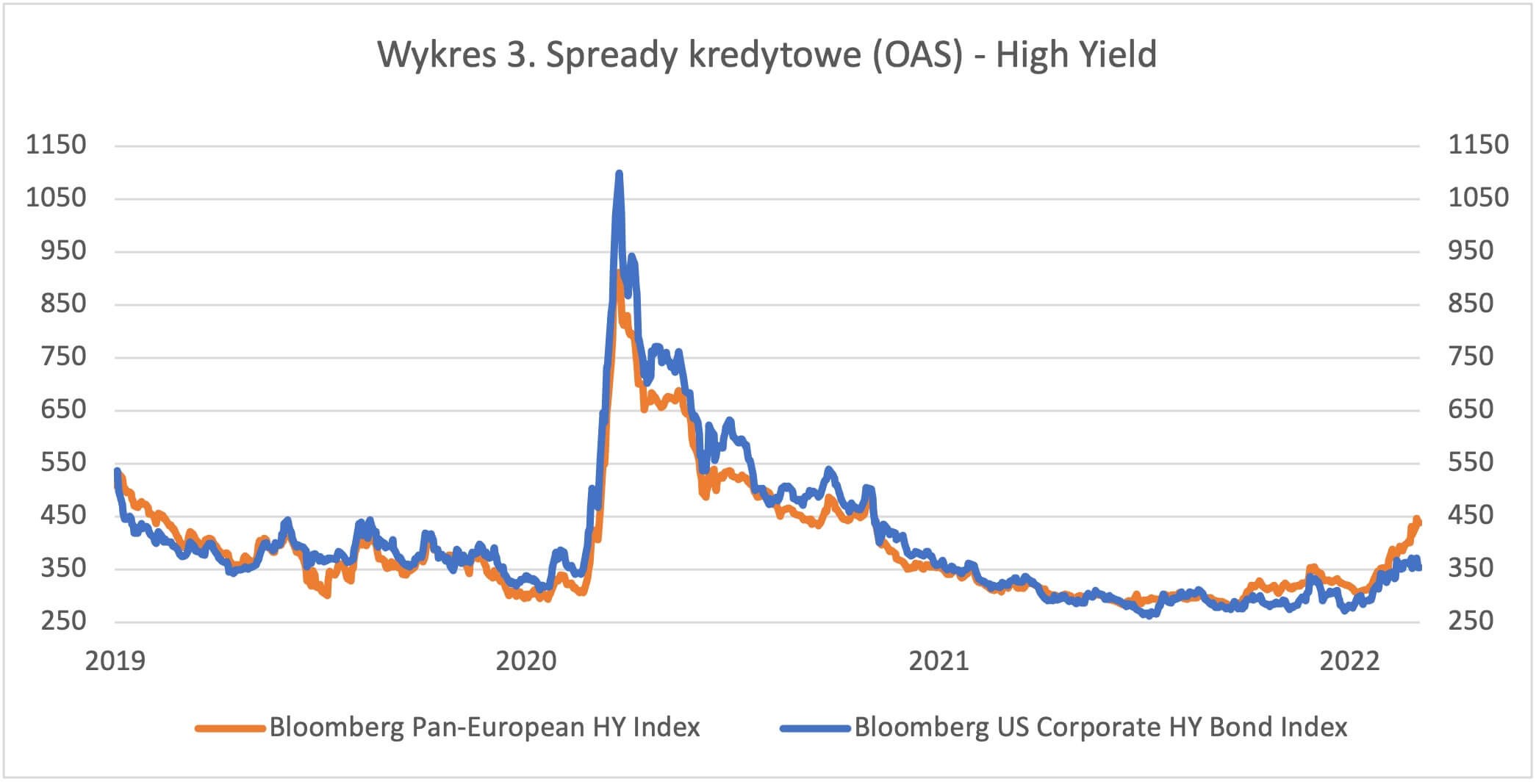

Z punktu widzenia rynków obligacji korporacyjnych wszystkie te elementy, a więc ultraluźna polityka monetarna wraz z post-pandemicznym odbiciem gospodarczym, stanowiły fundament pozytywnego nastawienia inwestorów do tej klasy aktywów. W efekcie wyraźnej zmiany nastawienia banków centralnych, zarówno w Europie jak i za oceanem obserwowaliśmy wzrost premii za ryzyko kredytowe, zarówno w klasie obligacji o ratingu inwestycyjnym jak i dla papierów high yield (wykres 2 oraz 3). Jednocześnie po raz pierwszy od dłuższego czasu nastąpiły relatywnie wysokie odpływy aktywów z funduszy, skoncentrowanych na obligacjach korporacyjnych, co przy względnie solidnej aktywności na rynkach pierwotnych mogło stwarzać dodatkową negatywną presję techniczną na ten segment rynku.

Indeks Bloomberg US Corporate Bond, obrazujący zachowanie amerykańskiego rynku obligacji korporacyjnych o ratingu inwestycyjnym zanotował w ciągu pierwszych dwóch miesięcy tego roku stratę na poziomie -5,3%, z czego tzw. excess return (stopa zwrotu wynikająca ze spreadu kredytowego) wyniosła -2,4%. Z kolei jego europejski odpowiednik - Bloomberg Euro-Aggregate Corporate Index zanotował 3,8% spadek przy zbliżonej kontrybucji stopy zwrotu wynikającej z ryzyka kredytowego. W segmencie emitentów o ratingu subinwestycyjnym widać już wyższą dyspersję - o ile indeks amerykańskich obligacji high yield na koniec lutego zanotował zbliżoną całkowitą stopę zwrotu (US HY: -3,76% vs EUR HY -4,15%) to w przypadku emitentów europejskich widać już istotnie większy wpływ rosnącej premii za ryzyko (excess return odpowiednio -2,15% vs -3,35%), szczególnie w ostatnich tygodniach lutego.

Źródło: Bloomberg

Źródło: Bloomberg

Wskazuje to wyraźnie na fakt, że obecnie najbardziej istotnym elementem wpływającym na rynki papierów korporacyjnych pozostaje sytuacja geopolityczna, a mówiąc wprost konsekwencje agresji militarnej Rosji na Ukrainę. Chociaż historycznie konflikty geopolityczne (w tym militarne) nie miały historycznie istotnego i długotrwałego wpływu na globalne rynki obligacji korporacyjnych to w obecnej sytuacji, przeszłe zachowania rynku mogą nie być dobrym drogowskazem. Wciąż dużą niewiadomą pozostaje kwestia dostaw surowców do krajów europejskich, przede wszystkim energetycznych. Już obecnie cena baryłki ropy Brent przekroczyła poziom 110 USD (+46% od początku roku), a notowania kontraktów na gaz ziemny w Europie z dostawą na kwiecień poszybowały do poziomu 165 EUR/MWh wobec 63 EUR na koniec ubiegłego roku. Istotnie wzrosły również ceny metali, których istotnym eksporterem pozostaje Rosja. Ceny aluminium, niklu czy palladu wzrosły o ponad 30% w stosunku do poziomów z końca grudnia. Nie należy również zapominać, że zarówno Rosja jak i Ukraina to jedni z największych eksporterów pszenicy, której ceny wzrosły w tym roku o ponad 40%. Biorąc pod uwagę występujący już przed konfliktem problem z inflacją i sporą szansę, że ceny wielu surowców w związku z nim pozostaną wysokie (lub wyższe) na dłużej, ryzyko globalnej stagflacji (a w przypadku Europy nawet recesji) istotnie wzrosło. Należy liczyć się z możliwością wystąpienia sytuacji, gdy wskutek sankcji czy też rosyjskich działań odwetowych, handel kluczowymi surowcami zostanie zatrzymany lub istotnie uszczuplony. Coraz wyższe ceny surowców i energii z pewnością nie pozostaną również obojętne dla nastrojów konsumenckich i sentymentu w biznesie. Wszystko to pozwala przyjąć założenie, że optymistyczne prognozy gospodarcze, przede wszystkim dla krajów europejskich, będą musiały być zrewidowane. Otwartym pytaniem pozostaje, na ile pogorszenie sytuacji makroekonomicznej wpłynie na kondycję finansową emitentów obligacji korporacyjnych i poziom niewypłacalności (obecnie wskaźniki default ratio dla szerokiego rynku papierów korporacyjnych w USA i Europie pozostają na wieloletnich minimach). Należy również pamiętać, że obecny wzrost cen surowców, w szczególności ropy i gazu będzie miał pozytywne przełożenie na firmy z tego sektora. Tłumaczy to relatywnie mocniejsze zachowanie amerykańskich indeksów obligacji korporacyjnych niż europejskich, gdzie poza istotnie mniejszymi powiązaniami gospodarki amerykańskiej z Rosją, firmy z sektora wydobywczego stanowią znacznie większy udział wśród emitentów niż w Europie.

Kluczowym pytaniem pozostanie również reakcja banków centralnych, w szczególności EBC na zaistniałą sytuację. Konflikt i widoczne już jego konsekwencje w istotny sposób komplikują potencjalną normalizację polityki monetarnej w obliczu pogarszających się perspektyw gospodarczych i przy jeszcze większej presji inflacyjnej ze strony cen surowców. Patrząc na zmiany w notowaniach kontraktów na stopę procentową ostatnie wydarzenia wskazują na spadek oczekiwań rynku co do skali zacieśniania polityki monetarnej zarówno przez Fed jak i EBC. Być może funkcjonujące od lat przekonanie inwestorów, że w razie kłopotów banki centralne nie pozostawią rynków finansowych samym sobie powoduje, że jak na razie trudno mówić o istotnej wyprzedaży ryzykownych aktywów. Niezależnie od tego, biorąc pod uwagę skalę niepewności globalne rynki obligacji korporacyjnych, podobnie jak inne rynki ryzykownych aktywów pozostaną w najbliższym czasie w trybie wysokiej zmienności.

|

|

Yield to Worst |

Spread (OAS) bps |

Duration |

Średni Rating |

|

US IG (USD) |

3,16% |

124 |

8,33 |

A3/BAA1 |

|

EU IG (EUR) |

1,16% |

146 |

5,13 |

A3/BAA1 |

|

US HY (USD) |

5,66% |

357 |

4,60 |

BA3/B1 |

|

EUR HY (EUR) |

4,46% |

439 |

3,83 |

BA3/B1 |

Źródło: Bloomberg, indeksy: US Corporate Bond Index, Euro Aggregate Corporate Index, U.S. Corporate High Yield Index, Pan-European High Yield Index, stan na 3/03/2022

Niniejsza informacja stanowi publikację handlową w rozumieniu art.24 ust.3 Dyrektywy Parlamentu Europejskiego Rady 2014/64/UE z dnia 15 maja 2014r. w sprawie rynków instrumentów finansowych oraz zmieniająca dyrektywę 2002/92/WE i dyrektywę 2011/61/UE (MIFID II). Informacja ta nie została przygotowana zgodnie z wymogami prawnymi zapewniającymi niezależność badań inwestycyjnych i nie podlega żadnym zakazom w zakresie rozpowszechniania badań inwestycyjnych.

Tomasz Wronka

Zarządzajacy funduszami portfeli

Michael / Ström Dom Maklerski

Szukaj

Szukaj