Raport kredytowy Marvipol Development S.A.

Raport kredytowy Marvipol Development S.A.

24 - Kwi - 2023 — 24•min

Niniejszy raport kredytowy przedstawia sytuację finansową Grupy, w której jednostką dominującą jest Marvipol Development S.A. (Spółka), po wynikach za 4Q22 pod kątem zdolności obsługi zadłużenia z tytułu wyemitowanych obligacji.

- Z przeprowadzonej analizy wynika, że w przypadku sprzedaży wszystkich mieszkań po założonych przez nas cenach Spółka powinna być w stanie wygenerować ok. 940 mln zł przepływów pieniężnych netto z projektów w realizacji oraz planowanych (bank ziemi). Aby spłacić w terminie zobowiązania, pokryć koszty funkcjonowania i wypłacić dywidendę, Spółka przy naszych założeniach, musiałaby sprzedać ok. 78% niesprzedanych jeszcze mieszkań. Obliczenia nie uwzględniają podatków oraz zakupów nowych gruntów.

- Szacujemy ponadto, że Spółka będzie w stanie wygenerować ok. 274 mln zł gotówki na realizowanych projektach magazynowych. Po uwzględnieniu segmentu magazynowego, wystarczyłoby aby Spółka sprzedała ok. 65% mieszkań.

- Spółka w 2H22 sprzedała 99 mieszkań. W 1Q23 było to już 107 lokali. Kwartalny poziom wyprzedania oferty wyniósł 19%. Kwartalny poziom sprzedaży wzrósł dwukrotnie względem 2-4Q 2022 r. – spowodowane jest to ożywieniem popytu, a nie wzrostem oferty.

- Na koniec 2022 r. Spółka miała w ofercie 569 lokali. Liczba lokali sprzedanych i nieprzekazanych wyniosła 487. Spółka oczekuje, że w tym roku do oferty zostanie wprowadzone ok. 400 lokali. Zgodnie z aktualnymi założeniami Spółki w 2023 roku ma zostać ukończona budowa 422 mieszkań. W 2024 r. ma być to kolejne 603 lokali.

- Zadłużenie finansowe na koniec 2022 r. wyniosło 407 mln zł (-65 mln zł h/h). Saldo obligacji spadło o 54 mln zł h/h do 255 mln zł, a saldo kredytów i pożyczek spadło o 9 mln zł h/h do 71 mln zł. Dług netto na koniec 2022 r. wyniósł 239 mln zł (-42 mln zł h/h). Stosunek długu netto do kapitałów własnych wyniósł 0,36x. Wskaźnik DN/KW na koniec 2022 r. spadł względem półrocza, gdy wynosił 0,45x.

- Sytuację płynnościową Spółki w ciągu najbliższych 12 miesięcy oceniam jako bezpieczną. Wskaźnik pokrycia zadłużenia krótkoterminowego (z wyłączeniem przychodów przyszłych okresów) gotówką wyniósł 2,1x, co sugeruje bardzo niskie ryzyko wystąpienia problemów płynnościowych w perspektywie najbliższego roku.

- Według stanu na 22.03.2023 r. portfel projektów magazynowych Grupy tworzyło 6 projektów. Łączna wartość zaangażowanych środków na wskazany dzień wynosiła 206,5 mln zł. Zaangażowanie finansowe w sektor magazynowy nieznacznie przekroczyło 200 mln zł (planowany maksymalny poziom zaangażowania).

- Zysk osiągnięty w 2022 r. nie zostanie wypłacony w formie dywidendy. W całości trafi na kapitał zapasowy. Ma to związek z trudną sytuacją na rynku kredytów hipotecznych, inflacją oraz potencjalnym czasowym finansowaniem realizacji inwestycji w wyniku obserwowanego spowolnienia tempa sprzedaży.

Projekty mieszkaniowe

Wykres: Historyczna sprzedaż, przekazania i oferta lokali Marvipol Development S.A.

* oferta na koniec okresu

Źródło: Dane Spółki, obliczenia własne DM Michael/Strӧm

W 2H22 Spółka sprzedała 99 mieszkań, w całym 2022 r. było to 207 mieszkań, a w 2021 r. 376 mieszkań. Sprzedaż mieszkań w 2022 r. determinowana była głównie przez rosnące stopy procentowe oraz niepewność związaną z wybuchem wojny na Ukrainie. Wzrost stóp procentowych prowadzący m.in. do zmniejszenia zdolności kredytowej potencjalnych klientów oraz wzrostu kosztów obsługi kredytu miał negatywny wpływ na liczbę sprzedanych mieszkań (spadek popytu widoczny był w raportach większości deweloperów mieszkaniowych i sięgał w 2022 r. ok. 30-40%). W poprzednich latach popyt na mieszkania był wysoki, co wiązało się z tym, że większość mieszkań była wykupowana już na etapie rozpoczęcia budowy.

Spółka obserwuje jednak polepszenie tempa sprzedaży wraz z początkiem 2023 r. i oczekuje, że będzie ono postępowało w kolejnych miesiącach. Według wstępnej informacji Spółka w pierwszym kwartale 2023 r. sprzedała 107 lokali o łącznej wartości 80,5 mln zł. Kwartalny poziom wyprzedania oferty wyniósł 19%. Kwartalny poziom sprzedaży wzrósł dwukrotnie względem 2-4Q 2022 r. – spowodowane jest to ożywieniem popytu, a nie wzrostem oferty. Wzrost sprzedaży można tłumaczyć m.in. wzrostem zdolności kredytowej oraz realizacją odroczonego popytu z poprzedniego roku, który jest stymulowany przez oczekiwania co do wzrostu cen mieszkań po rozpoczęciu rządowego programu mieszkaniowego.

Zdaniem Spółki pozytywny wpływ na poziom sprzedaży będzie mieć wejście w życie programu „Bezpieczny Kredyt 2%”. Klienci Marvipolu kierują zapytania o ten projekt, a sama Spółka posiada w ofercie lokale idealnie dopasowane do ograniczeń wynikających z programu – średnia powierzchnia mieszkania w sektorze popularnym wynosi ok. 45 m2. Cena dużej części mieszkań będzie zatem mieścić się limicie wysokości kredytu, który jest możliwy do pozyskania w ramach programu.

Spółka w swojej ofercie posiada również inwestycję z segmentu Premium - Rotunda Dynasy. Do tej pory w tym projekcie sprzedanych jest 9 z 25 lokali. Budowa ma zakończyć się pod koniec 2Q23. Spółka oczkuje, że po uzyskaniu pozwolenia na użytkowanie sprzedaż tego projektu ruszy i jeszcze tego roku uda się sprzedać kolejne 6-7 lokali w tym specyficznym projekcie.

Na koniec 2022 r. Spółka miała w ofercie 569 lokali. Spółka w poprzednich raportach podawała szacunkowe daty rozpoczęcia budowy kolejnych inwestycji. Aktualnie dla większości planowanych inwestycji takie dane nie są podawane, a kolejne inwestycje są rozpoczynane później niż planowano jeszcze rok temu. Można to powiązać z obecną sytuacją na rynku mieszkaniowym i niepewnością co do tempa sprzedaży mieszkań. Część inwestycji ma status gotowych do uruchomienia (Trio Park I i II, Gardenia Lagom II, In Place II), jednak budowy nie są jeszcze rozpoczynane, chociaż większość z nich ma wydane pozwolenia na budowę. Można oczekiwać, że trafią one do oferty i rozpocznie się ich budowa, gdy etapy inwestycji dostępne aktualnie w ofercie dewelopera będą odpowiednio wyprzedane. Spółka na koniec 2022 r. miała na sprzedaż 23 lokale w ukończonych już inwestycjach. Patrząc na harmonogramem budów i wyprzedanie projektów nie oczekuję, że ta wartość istotnie wzrośnie. Powyższe pokazuje umiejętne zarządzanie ofertą lokali.

Politykę Marvipolu w tym zakresie oceniam pozytywnie. Jeżeli Spółka rozpoczęłaby wszystkie możliwe budowy, prowadziłoby to do ponoszenia dużych kosztów – angażowania kapitału spółki i wzrostu finansowania. Budowy prawdopodobnie nie byłyby finansowane w znacznym stopniu wpłatami klientów, ze względu na wciąż niski popyt. Spółka ma elastyczność w kształtowaniu oferty w zależności od oczekiwanej poprawy sytuacji na rynku i reagowaniu na efekty programu „Bezpieczny kredyt 2%”. Spółka oczekuje, że w tym roku do oferty zostanie wprowadzone ok. 400 lokali.

Na dzień 31.12.2022 Spółka miała 487 sprzedanych, a nieprzekazanych lokali. Zgodnie z aktualnymi założeniami Spółki w 2023 roku ma zostać ukończona budowa 422 mieszkań. W 2024 r. ma być to kolejne 603 lokali.

Pozostałe aktywa nieruchomościowe

Rozpoczęcie działalności Royal Tulip nastąpiło w maju 2022 r. W okresie dzierżawy Spółka oferuje inwestorom czynsz najmu wynoszący rocznie 7% wartości netto lokalu w stanie deweloperskim. Przy założeniu, sprzedaży wszystkich mieszkań, roczny koszt Spółki z tytułu powyższych zobowiązań wyniesie ok. 11-13 mln zł. Według stanu na dzień 31.12.2022 Spółka przekazała 282 lokali w projekcie Unique Apartments, niesprzedanych pozostaje 37 lokali (w tym 8 lokali użytkowych, które nie są oferowane klientom).

Zgodnie z przyjętymi zasadami rachunkowości, Grupa rozpoznaje transakcje sprzedaży lokali w ramach konceptu Unique Apartments jako leasing zwrotny, zgodnie z MSSF 16. Część wyników (przychodów, kosztów, zysku) na sprzedaży lokali (przy uwzględnieniu aktualnej stopy dyskontowej ok. 53%) jest rozpoznawana w momencie wydania klientom lokalu w stanie deweloperskim oraz miejsca postojowego (pierwszy odbiór). Część wyniku – szacowana na około 12% - rozpoznawana jest w momencie wydania klientom wykończonego i wyposażonego mieszkania. Pozostała część (35%), na dzień rozpoczęcia okresu najmu lub dzierżawy jest ujmowana w bilansie poprzez wprowadzenie w odpowiedniej wartości prawa do użytkowania aktywów z tytułu leasingu i zobowiązania z tytułu leasingu, a następnie, przez okres leasingu, będzie ona rozpoznawana proporcjonalnie w wynikach.

W pierwszym półroczu działalności obiektu przychód ze sprzedaży usług – najem krótkoterminowy w ramach Royal Tulip - wyniósł ok. 22 mln zł. Obecną strategią operatora obiektu (Marvipol) jest budowa marki. Aktualnie ceny najmu są dostosowane tak, aby przyciągnąć jak największą liczbę klientów i zagwarantować pokrycie stałych kosztów płaconych dla właścicieli lokali. Spółka oczekuje, że w kolejnym roku podobna strategia również będzie realizowana, w związku z czym przychody w całym roku wyniosą ok. 45 mln. Projekt w początkowym okresie nie generuje zysku. W kolejnych latach, kiedy ceny najmu w obiekcie będą rosły, projekt przy odpowiednim obłożeniu będzie generować zysk dla Marvipolu (czynsze dla właścicieli mają stały nominał przez 10 lat).

Projekty magazynowe

Tabela: Projekty magazynowe realizowane przez JV Marvipol-Panattoni (stan na dzień 22.03.2023 r.)

| Projekt | Status | Udział Marvipolu | GLA (tys. m2) | Zaawansowanie budowy | Komercjalizacja |

| Warszawa III (IC 135) | w budowie | 50% | 40 | 95% | 80% |

| Wrocław II (IC 149) | budowa zakończona | 68% | 18 | 100% | 100% |

| Katowice (Zynwalin) | w przygotowaniu | 68% | 39 | 0% | 0% |

| Poznań (IC 195) | budowa zakończona | 45% | 61 | 100% | 94% |

| Łódź II (IC 187) | w przygotowaniu | 68% | 20 | 0% | 0% |

| Łódź III (IC 229) | w przygotowaniu | 52% | 82 | 0% | 38% |

Źródło: Dane Spółki, obliczenia własne DM Michael/Strӧm

Według stanu na 22.03.2023 r. portfel projektów magazynowych Grupy tworzyło 6 projektów. Łączna wartość zaangażowanych środków na wskazany dzień wynosiła 206,5 mln zł. Zaangażowanie finansowe w sektor magazynowy nieznacznie przekroczyło 200 mln zł (planowany maksymalny poziom zaangażowania).

Marvipol posiada dwa ukończone projekty magazynowe (IC 149, IC 195), a kolejny (IC 135) zostanie ukończony w najbliższych miesiącach. Marvipol skupia się na sprzedaży tych magazynów i uwolnieniu środków na realizację pozostałych projektów w portfelu.

Udział w zyskach wspólnych przedsięwzięć (projekty magazynowe) w 2022 r. dodał do wyniku finansowego 22,5 mln zł. Należy pamiętać, że zyski z projektów magazynowych są rozpoznawane wraz z postępem realizacji projektów, co oznacza, że osiągnięty zysk nie odpowiada faktycznemu przepływowi gotówki – ten następuje dopiero w momencie sprzedaży projektu. Według naszych wyliczeń projekty magazynowe aktualnie znajdujące się w portfelu powinny pozwolić uwolnić ok. 274 mln zł, przy założeniu 2,5 letniego okresu rotacji magazynów oraz osiąganego IRR na poziomie 12%.

Realizowane marże

Tabela: Rachunek zysków i strat

| 31.12.2020 | 31.12.2021 | 31.12.2022 | |

| Przychody ze sprzedaży | 431 385 | 393 735 | 588 585 |

| Koszt własny sprzedaży | -325 635 | -281 929 | -445 729 |

| Zysk (strata) brutto ze sprzedaży | 105 750 | 111 806 | 142 856 |

| Koszty sprzedaży | -6 295 | -6 269 | -7 448 |

| Koszty ogólnego zarządu | -40 822 | -34 866 | -36 348 |

| Udział w zyskach wspólnych przedsięwzięć | 29 821 | 38 879 | 22 470 |

| Pozostałe przychody operacyjne | 9 109 | 14 808 | 18 393 |

| Pozostałe koszty operacyjne | -7 991 | -7 881 | -18 299 |

| Zysk (strata) na działalności operacyjnej | 89 572 | 116 477 | 121 624 |

| Przychody finansowe | 15 388 | 4 113 | 9 888 |

| Koszty finansowe | -5 197 | -6 818 | -20 521 |

| Zysk (strata) przed opodatkowaniem | 99 763 | 113 772 | 110 991 |

| Podatek dochodowy | -19 318 | -18 099 | -21 088 |

| Zysk (strata) netto | 80 445 | 95 673 | 89 903 |

Źródło: Dane Spółki, opracowanie własne DM Michael/Strӧm

Wykres: Przychody (mln zł) i realizowana marża brutto na sprzedaży Marvipol Development S.A.

Źródło: Dane Spółki, obliczenia własne DM Michael/Strӧm

Przychody ze sprzedaży w 2H 2022 wyniosły 262 mln zł. W tym okresie przekazano 368 lokali mieszkalnych i usługowych. Ponadto w całym 2022 r. wydano 170 lokali inwestycyjnych w ramach inwestycji Unique Tower.

W 2H22 marża brutto na sprzedaży wyniosła 27,4%. W całym 2022 roku marża brutto na sprzedaży wyniosła 24,3% - dotyczy ona jeszcze projektów rozpoczynanych i kontraktowanych ok. 2020 r. Wydaje się, że marża na sprzedaży w kolejnych okresach powinna być niższa i ukształtować się na poziomie ok. 20%. Oczekiwany spadek marży spowodowany jest dynamicznie rosnącymi kosztami dla projektów w budowie (koszty budowy, koszty finansowe), co nie jest rekompensowane wzrostami cen mieszkań.

Koszty SG&A w 2H22 wyniosły 23 mln zł (w całym 2022 r. było to 44 mln zł). Spółka w 2H22 wykazała wysoki wynik EBIT, który wyniósł 54 mln zł. Zysk netto Grupy w tym okresie wyniósł 36 mln zł. W całym 2022 r. zysk netto był wysoki i wyniósł 90 mln zł, względem 96 mln zł rok wcześniej. Uważam, że zysk netto w kolejnym roku będzie niższy ze względu na spadek przychodów (mniejsza liczba lokali do przekazania), realizowanych marż oraz oczekiwany wzrost salda zobowiązań finansowych – wyższe koszty odsetkowe.

Zysk osiągnięty w 2022 r. nie zostanie wypłacony w formie dywidendy. W całości trafi na kapitał zapasowy. Ma to związek z trudną sytuacją na rynku kredytów hipotecznych, inflacją oraz potencjalnym czasowym finansowaniem realizacji inwestycji w wyniku obserwowanego spowolnienia tempa sprzedaży.

Potencjał do generowania gotówki

Tabela poniżej przedstawia analizę wrażliwości oczekiwanych przepływów pieniężnych na:

- ceny mieszkań realizowane przez Spółkę w przyszłości (scenariusz bazowy stanowią średnie ceny mieszkań na realizowanych dotychczasowo inwestycjach i moje założenia dla inwestycji, dla których nie rozpoczęto jeszcze sprzedaży) dla wszystkich lokali, które na koniec 2022 r. nie były sprzedane,

- liczbę sprzedanych w przyszłości lokali

Wyliczenia zakładają, że lokale sprzedane i nieprzekazane na koniec 2022 r. zostaną w 100% przekazane klientom

po zakładanych przez nas cenach. W kalkulacji uwzględniamy wszystkie projekty w realizacji oraz projekty planowane (bank ziemi), dla których dostępne są parametry pozwalające na określenie potencjalnych przepływów. W modelu nie uwzględniono projektu Unique Tower (pozostałe aktywa nieruchomościowe).

Tabela: Wrażliwość oczekiwanych przepływów pieniężnych netto z projektów mieszkaniowych na zmianę założeń M/S DM.

| Odchylenie zakładanych cen sprzedaży | ||||||

| mln zł | 90% | 95% | 100% | 105% | 110% | |

| sprzedaż mieszkań | 100% | 739 | 840 | 940 | 1041 | 1142 |

| 95% | 648 | 744 | 840 | 935 | 1031 | |

| 90% | 557 | 648 | 739 | 830 | 920 | |

| 85% | 467 | 552 | 638 | 724 | 809 | |

| 80% | 376 | 457 | 537 | 618 | 699 | |

| 75% | 285 | 361 | 436 | 512 | 588 | |

| 70% | 195 | 265 | 336 | 406 | 477 | |

| 65% | 104 | 169 | 235 | 300 | 366 | |

| 60% | 13 | 74 | 134 | 195 | 255 | |

| 55% | -77 | -22 | 33 | 89 | 144 | |

| 50% | -168 | -118 | -67 | -17 | 33 | |

Źródło: Dane Spółki, obliczenia własne DM Michael/Strӧm

Z przeprowadzonej analizy wynika, że w przypadku sprzedaży wszystkich mieszkań po założonych przez nas cenach Spółka powinna być w stanie wygenerować ok. 940 mln zł gotówki. Kwota ta uwzględnia szacowane przychody ze sprzedaży lokali, oczekiwane nakłady na ich budowę oraz otrzymane przedpłaty, lecz nie uwzględnia podatków. Zakładam, że Spółka będzie realizować 20% marżę na sprzedaży (wzrastające koszty finansowe, wyższe ceny gruntów, na których będą realizowane kolejne projekty, presja cenowa ze strony generalnych wykonawców - które nie są kompensowane wzrostami cen mieszkań).

Na koniec 2022 r. dług finansowy Spółki wynosił 407 mln zł (w tym ujęty jest cały leasing zwrotny Unique Tower, do dalszej analizy przyjęta została odpowiednia część leasingu wymagana w horyzoncie czasowym analizy), a zobowiązania z tytułu dostaw i usług wynosiły 46 mln zł. Zakładam, że Spółka będzie ponosić ok. 44 mln zł kosztów SG&A rocznie, co w perspektywie 4 lat daje łącznie ok. 168 mln zł. Zakładam, że Spółka będzie w latach 2024-2026 będzie wypłacać dywidendę w wysokości 50% wypracowanego zysku netto z roku poprzedniego. Dla celów analizy przyjmuję, że zysk netto w kolejnych latach utrzyma się na poziomie ok. 60 mln zł (spadek marż, mniejsze przychody, utrzymanie kosztów SG&A na obecnym poziomie). W związku z czym do końca 2026 r. Spółka przeznaczy na wypłatę dywidendy ok. 90 mln zł.

Zgodnie z powyższym przybliżone wydatki do poniesienia do końca 2026 r. wyniosą ok. 673 mln zł (bez uwzględniania zakupów nowych gruntów). Analiza zakłada spłatę wszystkich zobowiązań finansowych w terminie. Nie uwzględnia zdolności do refinansowania obligacji, czy stopnia wykorzystania kredytów bankowych.

Spółka na dzień bilansowy posiadała 168 mln zł środków pieniężnych i ich ekwiwalentów (ze środkami na MRP). Po uwzględnieniu tej wartości Spółka musiałaby w perspektywie 4 lat wygenerować ok. 505 mln zł dodatkowych środków pieniężnych, aby spłacić przedstawione zobowiązania, pokryć koszty funkcjonowania oraz wypłacić dywidendy. Oznacza to, że Spółka przy moich założeniach w scenariuszu bazowym, musiałaby przekazać wszystkie dotychczas sprzedane lokale oraz sprzedać i przekazać ok. 78% pozostałych lokali w realizowanych i planowanych projektach.

Segment magazynowy

Według stanu na 22.03.2023 r. portfel projektów magazynowych Grupy tworzyło 6 projektów magazynowych. Łączna wartość zaangażowanych środków na wskazany dzień wynosiła 206,5 mln zł.

Zakładam, że projekty magazynowe będą sprzedawane z IRR równym 12% oraz 2,5-letnim terminem inwestycji. Potencjalny przepływ gotówki ze sprzedaży realizowanych projektów, przy uwzględnieniu powyższych założeń wynosi 274 mln zł (bez uwzględnienia podatków). Z uwzględnieniem szacowanych przepływów z segmentu magazynowego, wystarczyłoby, aby Spółka sprzedała ok. 65% z potencjału sprzedażowego (segment mieszkaniowy), aby spłacić wszystkie zobowiązania i pokryć koszty.

Analiza bilansu

Tabela: Bilans (skrócony)

| w mln zł | 31.12.2020 | 31.12.2021 | 31.12.2022 |

| Rzeczowe aktywa trwałe | 30 624 | 50 690 | 63 181 |

| Prawa do użytkowania rzeczowych aktywów trwałych z tytułu leasingu | 15 420 | 17 181 | 66 350 |

| Nieruchomości inwestycyjne | 14 296 | 72 755 | - |

| Długoterminowe aktywa finansowe | 119 536 | 81 087 | 214 557 |

| Udziały w jednostkach ujmowanych metodą praw własności | 17 409 | 21 497 | 32 620 |

| Aktywa z tytułu odroczonego podatku dochodowego | 18 481 | 21 121 | 22 799 |

| Aktywa trwałe razem | 215 903 | 264 420 | 399 755 |

| Zapasy | 853 775 | 1 008 332 | 768 204 |

| Należności z tytułu dostaw i usług oraz pozostałe należności | 53 099 | 48 357 | 37 415 |

| Środki pieniężne i ich ekwiwalenty, w tym: | 190 745 | 218 181 | 168 291 |

| Środki pieniężne o ograniczonej możliwości dysponowania | 48 236 | 35 207 | 35 677 |

| Aktywa obrotowe razem | 1 097 988 | 1 275 894 | 977 601 |

| Aktywa razem | 1 313 891 | 1 549 791 | 1 377 356 |

| Kapitał własny | 556 589 | 612 692 | 655 111 |

| Rezerwa z tytułu podatku odroczonego | 19 339 | 17 936 | 12 529 |

| Zobowiązania z tytułu kredytów bankowych i pożyczek | 44 725 | 34 788 | 70 605 |

| Zobowiązania z tytułu obligacji | 172 497 | 220 066 | 236 329 |

| Zobowiązania z tytułu leasingu | 15 948 | 16 712 | 76 327 |

| Zobowiązania długoterminowe oraz rezerwy razem | 259 296 | 296 070 | 411 582 |

| Zobowiązania z tytułu kredytów bankowych i pożyczek | 63 260 | 20 954 | 12 |

| Zobowiązania z tytułu obligacji | 49 385 | 52 330 | 19 035 |

| Zobowiązania z tytułu leasingu | 1 549 | 1 892 | 5 034 |

| Zobowiązania leasingowe z tytułu opłat za użytkowanie wieczyste | 28 403 | 19 930 | 7 402 |

| Zobowiązania z tytułu dostaw i usług oraz pozostałe | 53 334 | 58 336 | 45 982 |

| Przychody przyszłych okresów | 295 632 | 477 295 | 230 588 |

| Zobowiązania krótkoterminowe razem | 498 006 | 641 029 | 310 663 |

| Kapitał własny, zobowiązania i rezerwy razem | 1 313 891 | 1 549 791 | 1 377 356 |

Na koniec 2022 r. suma bilansowa wyniosła 1 377 mln zł (-131 mln zł h/h). Zapasy wyniosły 768 mln zł (-64 mln zł h/h). Spółka w 2H22 przekazała dużą liczbę lokali i częściowo wstrzymała realizację nowych projektów. Prawa do użytkowania rzeczowych aktywów trwałych z tytułu leasingu na koniec 2022 r. wyniosły 66 mln zł (-2 mln zł h/h). Na dzień 31.12.2022 r. przedmiotem leasingu było 282 przekazanych lokali. Dla tych lokali Spółka rozpoznaje prawo do użytkowania aktywów z tytułu leasingu w kwocie 51 mln zł, oraz zobowiązania z tytułu leasingu w kwocie 64 mln zł. Spółka wykazuje również wysokie saldo środków pieniężnych i ich ekwiwalentów, które na koniec 2022 r. wyniosło 168 mln zł (-23 mln zł h/h). Istotną pozycją aktywów są także długoterminowe aktywa finansowe. W tej pozycji odzwierciedlane są udzielone pożyczki do spółek celowych (jednostek współkontrolowanych), które pozwalają na realizację danego projektu magazynowego. Długoterminowe aktywa finansowe na koniec 2022 r. wyniosły 215 mln zł (+38 mln zł h/h). Łączna wartość inwestycji w projekty magazynowe na dzień 31.12.2022 r. wyniosła 204 mln zł.

Kapitał własny na koniec 2022 r. wyniósł 655 mln zł (+36 mln zł h/h). Wzrost wynika z osiągniętego zysku netto w 2. połowie 2022 r. Zobowiązania długoterminowe na dzień 31.12.2022 r. wynosiły 412 mln zł (-11 mln zł h/h), w tym obligacje 236 mln zł, 71 mln zł kredyty i pożyczki oraz 76 mln zł leasing. Wartość zobowiązań krótkoterminowych wyniosła 311 mln zł (-157 mln zł), z czego zadłużenie finansowe to 24 mln zł. Główną pozycją zobowiązań krótkoterminowych pozostają przychody przyszłych okresów, które odzwierciedlają wpłacone zaliczki od kontrahentów z tytułu zakupu mieszkań i lokali usługowych. Na koniec 2022 r. pozycja ta wyniosła 231 mln zł (-85 mln zł h/h). Można zauważyć, że bieżące wpłaty od klientów wciąż stanowią istotne źródło finansowania realizowanych inwestycji. Przychody przyszłych okresów spadły względem początku roku o 247 mln zł, co związane jest z terminem realizacji inwestycji dewelopera oraz spowolnieniem sprzedaży mieszkań.

Zadłużenie

Wykres: Struktura rodzajowa i terminowa zadłużenia finansowego Marvipol Development S.A. na dzień 31.12.2022

Źródło: Dane Spółki, obliczenia własne DM Michael/Strӧm

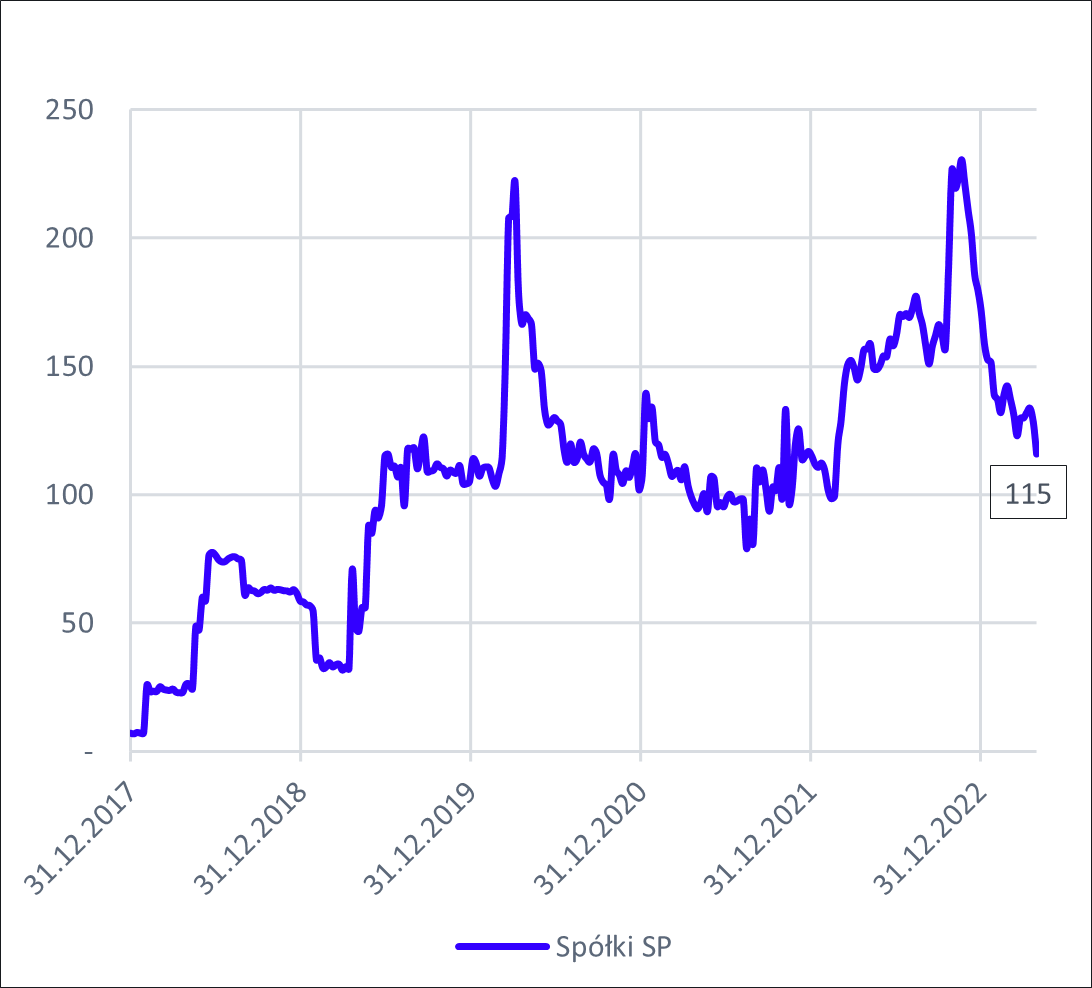

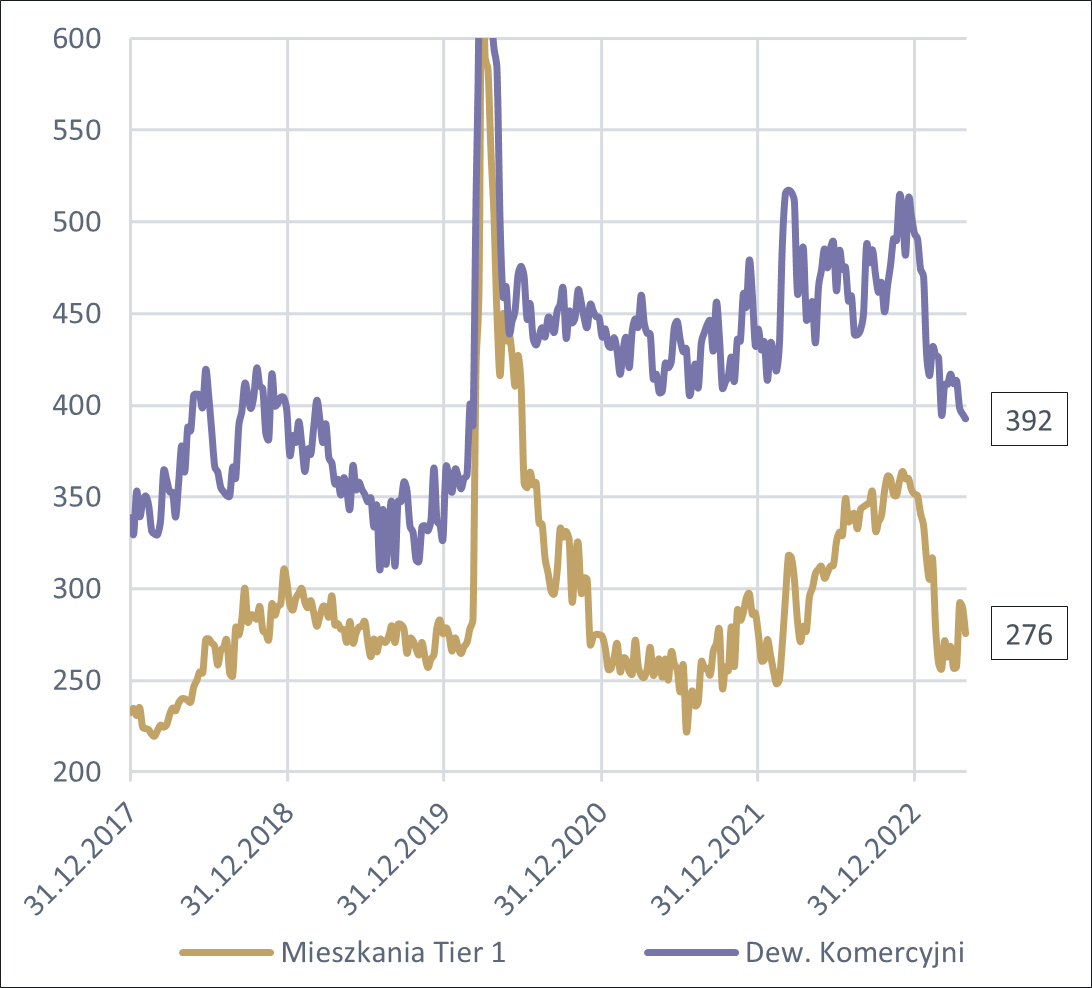

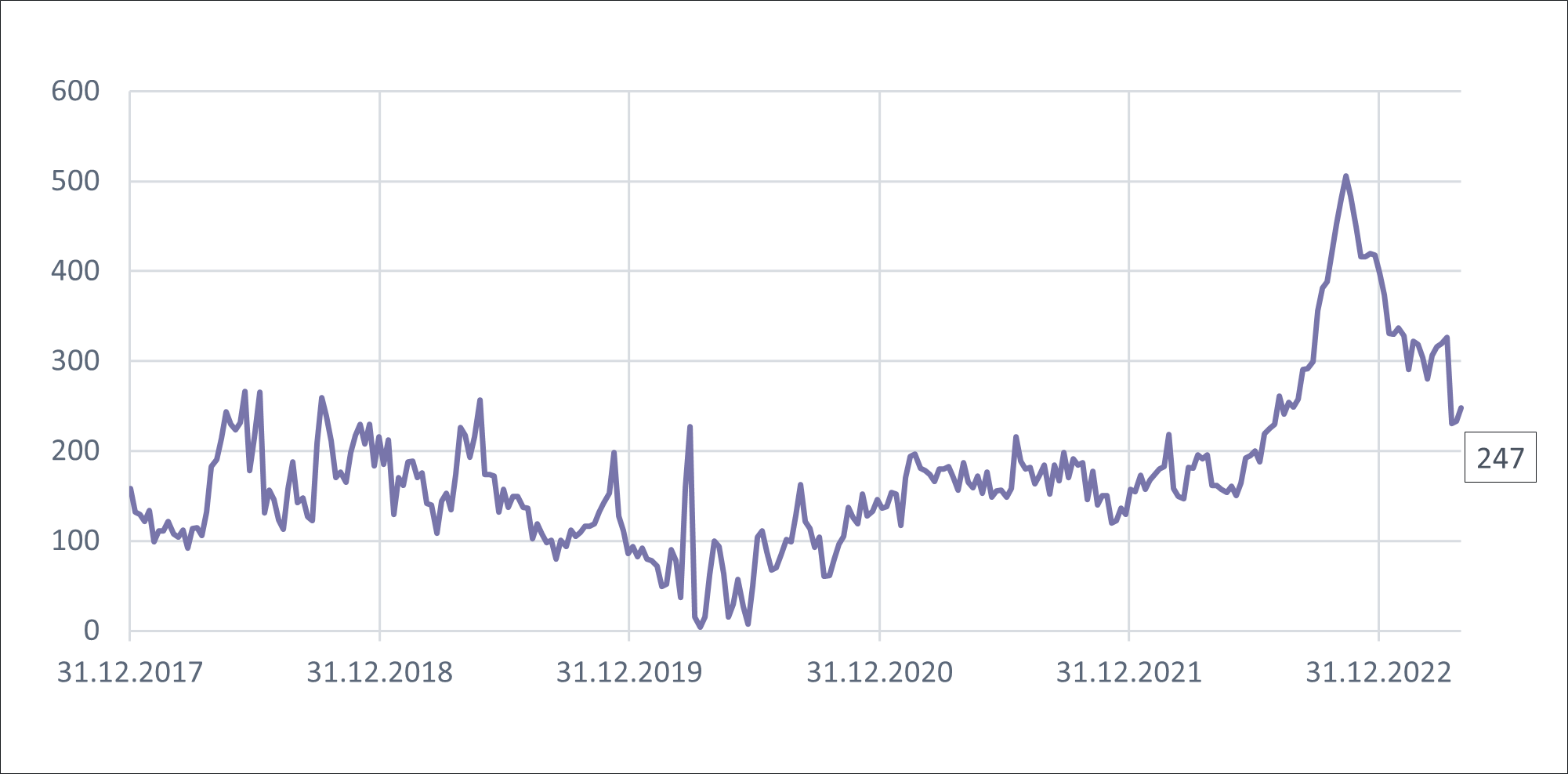

Wykres: Wskaźnik dług netto/kapitały własne wśród wybranych deweloperów mieszkaniowych*

*porównanie dotyczy deweloperów, których główny segment działalności stanowią inwestycje mieszkaniowe

**brak danych za 2022 r. dla Inpro i Victoria Dom

Dług netto = zobowiązania z tytułu kredytów, pożyczek, obligacji, leasingów (bez wliczania opłat z tytułu użytkowania wieczystego) – środki pieniężne i ich ekwiwalenty (w tym środki zgromadzone na mieszkaniowych rachunkach powierniczych)

Źródło: Skonsolidowane sprawozdania finansowe spółek, obliczenia własne DM Michael/Strӧm

Zadłużenie finansowe na koniec 2022 r. wyniosło 407 mln zł (-65 mln zł h/h). Saldo obligacji spadło o 54 mln zł h/h do 255 mln zł, a saldo kredytów i pożyczek spadło o 9 mln zł h/h do 71 mln zł.

Spółka pomimo spowolnienia sprzedaży i związanego z tym niższego poziomu wpłaconych zaliczek od klientów nie zwiększyła w ostatnim półroczu zadłużenia finansowego. Zadłużenie finansowe i wskaźnik zadłużenia utrzymywane są na stabilnych poziomach. Przy trudnym rynku Spółka zamiast realizacji projektów zgodnie z pierwotnym harmonogramem (co prowadziłoby do wzrostu zadłużenia) postawiła na częściowe ograniczenie realizacji inwestycji, co pozwoliło ograniczyć koszty i nie wymagało zwiększenia zadłużenia bankowego. Zakładamy, jednak że zadłużenie finansowe Spółki wzrośnie w kolejnym roku. Rynek mieszkaniowy odżywa, nadzieją dla Spółki jest przede wszystkim program taniego kredytu. Odbudowujący się popyt mieszkaniowy będzie wymagał uzupełnienia oferty lokali, tym samym wzrośnie zapotrzebowanie na finansowanie budowy wprowadzanych projektów.

Dług netto na koniec 2022 r. wyniósł 239 mln zł (-42 mln zł h/h), w związku z czym stosunek długu netto do kapitałów własnych wyniósł 0,36x. Wskaźnik DN/KW Marvipolu na koniec 2022 r. spadł względem półrocza, gdy wynosił 0,45x. Dodatkowo pozytywny wpływ na wskaźnik miała decyzja dotycząca podziału zysku z 2022 r. Spółka przeznaczyła cały ubiegłoroczny zysk na kapitał zapasowy, czym istotnie zwiększyła kapitał własny. Wskaźnik wciąż pozostaje na bezpiecznym poziomie, biorąc pod uwagę kowenanty obligacji. Celem strategicznym jest utrzymanie wskaźnika DN/KW na poziomie niższym niż 0,8x.

Sytuację płynnościową Spółki w ciągu najbliższych 12 miesięcy oceniam jako bezpieczną. Wskaźnik pokrycia zadłużenia krótkoterminowego (z wyłączeniem przychodów przyszłych okresów) gotówką wyniósł 2,1x, co sugeruje bardzo niskie ryzyko wystąpienia problemów płynnościowych w perspektywie najbliższego roku.

Obligacje

Tabela: Charakterystyka obligacji Marvipol Development S.A. (stan na dzień 06.04.2023)

| Seria | AC | AD | P2021A |

| nazwa skrócona | MVP0524 | MVP1024 | MVP0825 |

| wartość emisji (mln zł) | 59 400 000 | 116 000 000 | 70 000 000 |

| nominał | 1 000 | 1 000 | 1 000 |

| oprocentowanie | zmienne (WIBOR6M) | zmienne (WIBOR6M) | zmienne (WIBOR6M) |

| marża | 4,50% | 4,50% | 4,50% |

| data wykupu | 10.05.2024 | 21.10.2024 | 03.08.2025 |

| sposób emisji | prywatna | prywatna | publiczna |

| zabezpieczenie | niezabezpieczone | niezabezpieczone | niezabezpieczone |

| opcja wcześniejszego wykupu | tak | tak | tak |

| okresowa amortyzacja | tak | brak | brak |

Źródło: Obliczenia własne Michael/Ström DM, GPW Catalyst, dane Spółki

Łączna wartość nominalna obligacji pozostających do wykupu na dzień tworzenia raportu to 245,4 mln zł.

Wykres: Harmonogram zapadalności obligacji na dzień 06.04.2023 r. (mln zł)

Źródło: Dane Spółki; kdpw.pl, obliczenia własne DM Michael/Strӧm

Istotny wykup obligacji przypada na 2H24 - 116 mln zł (obligacje wyemitowane w 1H21).

Po dniu bilansowym, 14 kwietnia 2023 r. Marvipol nabył w celu umorzenia obligacje własne MVP0524 oraz MVP1024 o łącznej wartości nominalnej 52,6 mln zł. Rozliczenie obu transakcji zaplanowano na 18 kwietnia. W wyniku umorzenia skupionego długu wartość poszczególnych serii zmaleje odpowiednio do 31,85 mln zł oraz 88,45 mln zł.

Kowenanty obligacji Spółki określają przede wszystkim maksymalny poziom Wskaźnika Dźwigni Finansowej (stosunek Zadłużenia Finansowego Netto do skonsolidowanych kapitałów własnych Emitenta) obliczanego na bazie danych finansowych z ostatniego skonsolidowanego sprawozdania finansowego, który wynosi dla wszystkich serii obligacji 1,0. Ponadto w zależności od kształtowania się wartości wskaźnika obligatariusze (oprócz serii P2021) mogą liczyć na wynagrodzenie dodatkowe. Jeśli 0,8<DN/KW<0,9 wówczas wartość wynagrodzenia dodatkowego wyniesie 0,25 pkt. proc. Jeśli 0,9<DN/KW<1,0 wartość wynagrodzenia dodatkowego wyniesie 0,50 pkt. proc. W przypadku, gdy wskaźnik wyniesie ponad 1,0, jest to traktowane jako przypadek naruszenia, uprawniający do żądania wcześniejszego wykupu.

Dodatkowo kowenanty obligacji ograniczają Spółkę w rozporządzaniu wypracowanym zyskiem. Spółka może dokonać płatności na rzecz akcjonariuszy do wysokości 50% skonsolidowanego zysku za lata 2021, 2022, oraz do 80% skonsolidowanego zysku za rok 2023.

ZASTRZEŻENIE PRAWNE

NINIEJSZY MATERIAŁ MA CHARAKTER OPINII JEGO AUTORA I NIE MOŻE STANOWIĆ PODSTAWY PODJĘCIA DECYZJI INWESTYCYJNEJ, A AUTOR MATERIAŁU NIE PONOSI ODPOWIEDZIALNOŚCI ZA SKUTKI TAKICH DECYZJI PODJĘTYCH NA JEGO PODSTAWIE. MATERIAŁ STANOWI INFORMACJĘ HANDLOWĄ W ROZUMIENIU USTAWY Z DNIA 18 LIPCA 2002 R. O ŚWIADCZENIU USŁUG DROGĄ ELEKTRONICZNĄ (T.J: DZ. U. 2020 R. POZ. 344 Z PÓŹN. ZM.) I ZOSTAŁ SPORZĄDZONY PRZEZ MICHAEL/STRÖM DOM MAKLERSKI S. A. (DALEJ „DOM MAKLERSKI”) Z SIEDZIBĄ W WARSZAWIE PRZY AL. JEROZOLIMSKICH 100, 00-807 WARSZAWA, ADRES E-MAIL: KONTAKT@MICHAELSTROM.PL. MATERIAŁ JEST PUBLIKACJĄ HANDLOWĄ W ROZUMIENIU ART. 24 UST. 3 DYREKTYWY PARLAMENTU EUROPEJSKIEGO RADY 2014/65/UE Z DNIA 15 MAJA 2014 R. W SPRAWIE RYNKÓW INSTRUMENTÓW FINANSOWYCH ORAZ ZMIENIAJĄCA DYREKTYWĘ 2002/92/WE I DYREKTYWĘ 2011/61/UE (MIFID II). PUBLIKACJA HANDLOWA NIE STANOWI REKOMENDACJI INWESTYCYJNEJ ANI INFORMACJI REKOMENDUJĄCEJ LUB SUGERUJĄCEJ STRATEGIĘ INWESTYCYJNĄ W ROZUMIENIU ROZPORZĄDZENIA PARLAMENTU EUROPEJSKIEGO I RADY (UE) NR 596/2014 Z DNIA 16 KWIETNIA 2014 R. W SPRAWIE NADUŻYĆ NA RYNKU ORAZ UCHYLAJĄCE DYREKTYWĘ 2003/6/WE PARLAMENTU EUROPEJSKIEGO I RADY I DYREKTYWY KOMISJI 2003/124/WE, 2003/125/WE I 2004/72/WE ORAZ ROZPORZĄDZENIA DELEGOWANEGO KOMISJI (UE) NR 2016/958 Z DNIA 9 MARCA 2016 R. UZUPEŁNIAJĄCEGO ROZPORZĄDZENIE PARLAMENTU EUROPEJSKIEGO I RADY (UE) NR 596/2014 W ODNIESIENIU DO REGULACYJNYCH STANDARDÓW TECHNICZNYCH DOTYCZĄCYCH ŚRODKÓW TECHNICZNYCH DO CELÓW OBIEKTYWNEJ PREZENTACJI REKOMENDACJI INWESTYCYJNYCH LUB INNYCH INFORMACJI REKOMENDUJĄCYCH LUB SUGERUJĄCYCH STRATEGIĘ INWESTYCYJNĄ ORAZ UJAWNIANIA INTERESÓW PARTYKULARNYCH LUB WSKAZAŃ KONFLIKTÓW INTERESÓW LUB JAKIEJKOLWIEK INNEJ PORADY, W TYM W ZAKRESIE DORADZTWA INWESTYCYJNEGO, W ROZUMIENIU USTAWY Z DNIA 29 LIPCA 2005 R. O OBROCIE INSTRUMENTAMI FINANSOWYMI (T.J. DZ. U. 2022, POZ. 1523 Z PÓŹN. ZM.).

NINIEJSZY MATERIAŁ MA NA CELU PROMOCJĘ USŁUG SWIADCZONYCH PRZEZ DOM MAKLERSKI.

ZEZWOLENIE KOMISJI NADZORU FINANSOWEGO NR DRK/WL/4020/10/25/107/1/13 Z DNIA 04 CZERWCA 2013 ROKU, NR DRK/WL/4020/13/26/16/107/1 Z DNIA 24 MAJA 2016 ROKU ORAZ DRK/WL/4020/45/18/2017/107/2 Z DNIA 19 GRUDNIA 2017 R.

Szukaj

Szukaj