Który program emerytalny jest najlepszy dla Ciebie?

Który program emerytalny jest najlepszy dla Ciebie?

27 - Mar - 2018 — 7•min

Jeśli projekt ustawy o Pracowniczych Programach Kapitałowych (PPK) wejdzie w życie, istnieć będą równolegle trzy programy dobrowolnego oszczędzania na emeryturę w trzecim filarze, w których to do przyszłego emeryta należeć będzie wybór formuły inwestycji i jej wysokości.

Wybór programu emerytalnego rozpocznijmy od krótkiego opisania każdej z możliwości. Najstarszym z nich są Indywidualne Programy Emerytalne (IKE), które powstały w 2004 roku. Oszczędzanie w ramach IKE jest zwolnione z podatku od zysków kapitałowych. Nawet wycofanie środków nie powoduje konieczności zapłacenia podatku, o ile dokona się tego po osiągnięciu wieku emerytalnego (60 lat) i po spełnieniu dodatkowego warunku jakim jest dokonanie wpłat na IKE w minimum pięciu latach kalendarzowych (nie muszą to być kolejne lata). Wpłaty na IKE mogą mieć dowolną wysokość, ale nie wyższą niż trzykrotność przeciętnego prognozowanego wynagrodzenia w gospodarce. W 2018 r. limit wpłat wynosi 13 329 złotych.

Drugą z form są Indywidualne Konta Zabezpieczenia Emerytalnego (IKZE), które działają od 2012 r. Także w tym przypadku zyski zwolnione są z podatku od zysków kapitałowych, a dodatkową zachętą jest możliwość pomniejszenia rocznych dochodów do opodatkowania w rocznym PIT o wysokość wpłaty dokonanej na IKZE w poprzednim roku. W odróżnieniu od IKE, wypłata środków z IKZE będzie opodatkowana nawet po osiągnięciu wieku emerytalnego, a stawkę ryczałtową ustalono na 10 proc. (a więc poniżej najniższej obecnie stopy podatku od dochodów osobistych). Także w przypadku IKZE wpłaty są dobrowolne i w dowolnej wysokości, nie mogą jednak przekraczać 1,2x średniego prognozowanego wynagrodzenia w gospodarce w danym roku. W 2018 r. limit wpłat na IKZE wynosi 5331,60 zł.

Trzecią formą dobrowolnego oszczędzania na emeryturę ze wsparciem skarbu państwa będą – jeśli ustawa zostanie uchwalona - PPK. W ich wypadku nie ma zwolnień podatkowych, są za to bezpośrednie dopłaty. 250 zł składki powitalnej i 240 złotych rocznie opłaci Fundusz Pracy. Dodatkowo pracodawca wpłaci na PPK minimum 1,5 proc. pensji brutto, a pracownik (a więc beneficjent programu) nie mniej niż 2 proc. netto swojej pensji. Maksymalne wpłaty nie będą mogły przekroczyć 4 proc. pensji brutto po stronie pracodawcy i 4 proc. netto po stronie pracownika.

Tabela: Programy emerytalne ze wsparciem Państwa

*projekt ustawy

Jaka emerytura?

Zacznijmy od omówienia PPK. Ta forma oszczędzania i inwestowania będzie adresowana do wszystkich pracowników, których umowa o pracę przewiduje jej „ozusowanie” składkami ubezpieczenia społecznego, za wyjątkiem osób samozatrudnionych. W porównaniu do innych programów emerytalnych, ma ona tę niepodważalną przewagę, że część środków uzyskiwana jest na koszt ZUS (funduszu pracy) i pracodawcy. Już sama roczna składka państwa (240 zł) to – licząc inaczej – równowartość zwolnienia z podatku od zysków kapitałowych kwoty 1263 zł zysku brutto. Taki zysk można osiągnąć lokując na 5 proc. kapitał wart 25,26 tys. zł. Innymi słowy jest to równowartość zainwestowania przez IKE lub IKZE takiej właśnie sumy. A przecież na tym korzyści nie będą się kończyć, bo dochodzi jeszcze składka opłacana przez pracodawcę. Ktoś, kto zarabia średnią krajową otrzyma od pracodawcy składkę 67,74 zł miesięcznie (obliczenia – i kolejne dotyczące składek na PPK – za blogiem mojaprzyszlaemerytura.pl) kosztem odprowadzenia z własnej pensji 64,26 zł rocznie. Licząc inaczej – za własną inwestycję rzędu 771 zł rocznie, otrzymamy blisko 1053 złote od pracodawcy i od państwa. Oznacza to zysk 136,6 proc. już na etapie opłacania minimalnej wielkości składki.

Jeśli pracodawca zdecyduje się na opłacenie maksymalnej składki (4 proc. pensji brutto), zysk przyszłego emeryta wyniesie 312,3 proc. (brutto) już na etapie opłacania składek.

A dalej? W wariancie minimum roczne łączne składki wyniosą 1824 złote, co po 20 latach da 57,3 tys. zł kapitału emerytalnego, jeśli kwota będzie lokowana na 5 proc. (brutto), z czego przyszły emeryt ze swojej kieszeni wyłoży 15,4 tys. zł.

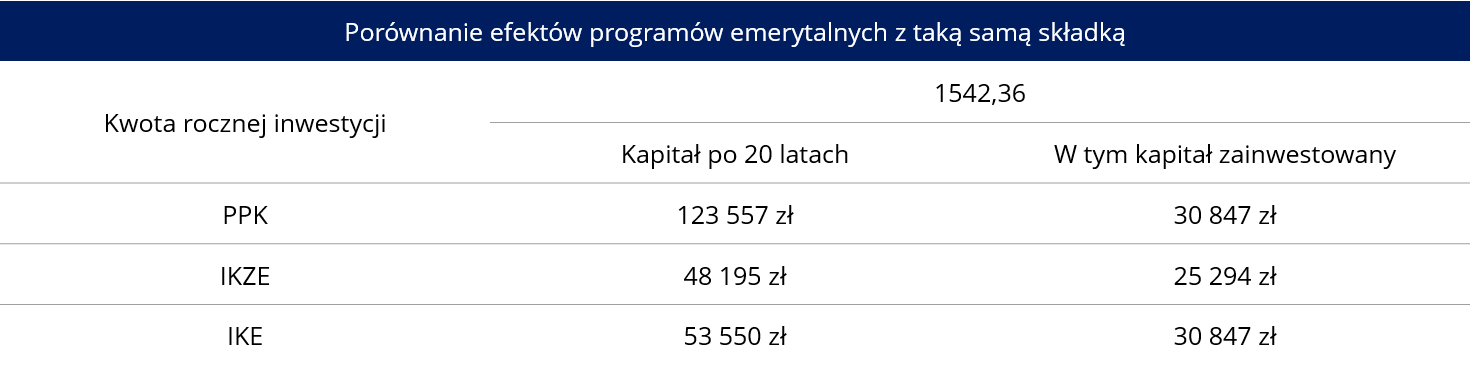

W wariancie maksymalnym (ale ograniczonym do średniej krajowej pensji; w praktyce wynagrodzenie i składki na PPK mogą być przecież wyższe) kwota odłożonego i zainwestowanego kapitału po 20 latach wyniesie 123,6 tys. zł, z czego przyszły emeryt sam opłaciłby 30,8 tys. zł składek.

Jeśli wydłużyć okres inwestycji do 30 lat, kwota emerytalnego kapitału rośnie do 108,1 tys. zł w wariancie minimum (w tym 23,1 tys. zł składek z kieszeni przyszłego emeryta) i do 233,2 tys. zł (46,3 tys. zł składek z kieszeni emeryta) w wariancie maksimum. Takie pieniądze wystarczą do uzyskiwania odpowiednio 365 zł i 787 zł miesięcznych dodatkowych dochodów brutto z samych odsetek od kapitału przy zysku odsetkowym na poziomie 5 proc. brutto rocznie.

Nieco inne możliwości daje pełne wykorzystanie wpłat na IKZE. Tu po 20 latach inwestowania maksymalnych rocznych wpłat na 5 proc. rocznie (bez podatku) po 20 latach zgromadzimy 185,1 tys. zł, a po 30 latach 372 tys. zł, przy czym wypłata środków oznacza konieczność zapłacenia 10 proc. zryczałtowanego podatku. W rzeczywistości byłoby to więc 166,6 tys. zł i 334,7 tys. zł, co wystarczałoby na wypracowanie 563 zł lub 1129 zł dodatkowej miesięcznej renty z samych odsetek od kapitału (przy oprocentowaniu na 5 proc. brutto).

Warto też pamiętać o zwolnieniu podatkowym od dokonanych wpłat – po 20 latach łączna wartość ulgi podatkowej przy stopie podatkowej rzędu 18 proc. do 19,2 tys. zł, a po 30 latach 28,8 tys. zł. Gdyby było to 32 proc. (drugi próg podatkowy) wartość ulgi wzrosłaby odpowiednio do 34,1 tys. zł i 51,2 tys. zł, a więc przekraczałaby wysokość podatku płaconego po wycofaniu środków z programu.

W przypadku wybrania IKE jako wehikułu emerytalnego i wpłacania do niego maksymalnego limitu rocznych składek powiększanych o 5 proc. zysku rocznie, po 20 latach inwestycji uzbiera się 462,7 tys. zł kapitału, a po 30 latach 929,8 tys. zł kapitału wolnego od podatku. Dodatkowa emerytura z wykorzystania samych tylko odsetek wyniosłaby w takim wypadku 1,56 tys. zł lub 3 138 zł, o ile kapitał nadal byłby oprocentowany na 5 proc. (teraz już brutto) w skali roku.

obliczenia: autor; wynik inwestycji przy 5 proc. zysku rocznie

Przy inwestycjach o niewielkich kwotach (w powyższym przykładzie uczestnik programu wykłada 128,5 zł miesięcznie z własnej kieszeni) przewaga PPK jest najlepiej widoczna – to zasługa dopłat do kapitału ze strony ZUS i pracodawcy (4 proc. wynagrodzenia brutto). Ale to dzięki inwestycjom na IKE lub IKZE z pełnym wykorzystaniem rocznych limitów uda nam się zgromadzić znacznie poważniejszy kapitał.

Który wariant dla kogo?

PPK będzie programem uniwersalnym, adresowanym do wszystkich pracujących i – z punktu widzenia emeryta – tanim i korzystnym. Lecz uzbierany z jego pomocą kapitał będzie raczej dodatkiem do emerytury, acz – wiele na to wskazuje – niezbędnym, bo środki z ZUS będą dla przyszłych emerytów dalece niewystarczające.

Możliwości inwestowania na IKE i IKZE tworzą perspektywę zbudowania poważnego kapitału także dla przedsiębiorców i samozatrudnionych, przy czym w przypadku IKE „wystarczy” posiadać odpowiedni kapitał, natomiast w przypadku IKZE warto korzystać także ze zwolnienia w podatku osobistym, co wymaga osiągania dochodów.

Limity rocznych wpłat mogą wydawać się zbyt niskie posiadaczom kapitału rzędu kilkuset tysięcy złotych i więcej (takich nie ma w Polsce zbyt wielu), ale końcowy efekt może okazać się miłym zaskoczeniem, zwłaszcza jeśli pomnożyć go przez dwa (IKE czy IKZE można założyć także dla małżonka). Co zaś się tyczy górnych limitów wpłat - nawet dla kogoś osiągającego dochody na poziomie dwóch, trzech średnich krajowych pensji oszczędzanie wystarczająco dużo, by dokonać maksymalnych wpłat na te programy może być wyzwaniem. Jeśli jednak takie możliwości są, warto z nich korzystać. Trzeba też pamiętać, że ze wszystkich trzech programów można korzystać jednocześnie, o ile jest się pracownikiem najemnym. Samozatrudnionym pozostają dwa istniejące już programy, ale „na pocieszenie” zostanie zaoferowana możliwość zwiększenia wpłat na IKZE do 1,8x średniej prognozowanej pensji (z obecnych 1,2x), co przewiduje projekt ustawy o PPK, aby zrekompensować im brak możliwości udziału w PPK. Łącznie więc wysokość maksymalnych składek na IKE i IKZE może wzrosnąć do ponad 21 tys. zł rocznie, a w przypadku małżeństwa do blisko 43 tys. zł rocznie.

Emil Szweda

dla Michael/Ström Dom Maklerski

Szukaj

Szukaj