Komentarz tygodniowy 14/04/2020 - Rynek kapitałowy w dobie pandemii koronawirusa

Komentarz tygodniowy 14/04/2020 - Rynek kapitałowy w dobie pandemii koronawirusa

14 - Kwi - 2020 — 12•min

W tych niepewnych czasach wszyscy jesteśmy zalewani wodospadem informacji. Prawie codziennie mamy do czynienia z nowymi zaleceniami, restrykcjami, działaniami rządu, bądź Banku Centralnego.

W tej sytuacji postanowiliśmy tworzyć cotygodniowy komentarz, zawierający najważniejsze naszym zdaniem informacje z mijającego tygodnia. Oprzemy go o trzy filary – Polska, Świat oraz Koronawirus.

Dodatkowo skupiając się na podstawowej dziedzinie działalności naszego Domu Maklerskiego w oddzielnym segmencie opisywać będziemy aktualną sytuację na polskim rynku obligacji korporacyjnych, z uwzględnieniem sytuacji oraz wyników finansowych poszczególnych emitentów.

Polska

NBP, PFR, Rząd

W ostatnich dniach wszyscy żyliśmy działaniami powyższych podmiotów. NBP po raz drugi obniżył stopy procentowe, najważniejsza z nich stopa referencyjna spadła z poziomu 1% do 0,5%. Tym samym maksymalne odsetki mogą wynosić obecnie 8% (przed pierwszą obniżką stóp było to 10%).

NBP nie obawia się wzrostu inflacji w wyniku tych działań, wręcz przeciwnie uważa, że „…utrzymuje się ryzyko spadku inflacji poniżej celu inflacyjnego NBP w horyzoncie oddziaływania polityki pieniężnej.”

Swoje przewidywania motywuje spadkiem globalnej aktywności gospodarczej, niższymi cenami surowców oraz osłabieniem popytu krajowego, czynniki te zdaniem NBP oddziaływać będą w kierunku istotnego obniżenia dynamiki cen.

W ramach skoordynowanych działań rząd w porozumieniu z Polskim Funduszem Rozwoju (PFR) uruchomił drugą tarczę antykryzysową o wartości 100 mld złotych:

- 25 mld dla mikrofirm

- 50 mld firm małych i średnich

- 25 mld dla firm dużych

Z tego 60 mld zł stanowią środki bezzwrotne, a według szacunków rządu z pomocy skorzysta 350-400 tys. firm.

Bardzo ciekawy jest sam schemat powyższego programu, ponieważ nie będzie powiększał on długu sektora finansów publicznych, a przynajmniej nie na razie.

W uproszczeniu prawdopodobnie będzie wyglądał tak :

- PFR emituje obligacje za 100 mld złotych, obejmowane przez np. banki komercyjne.

- NBP w ramach swoich narzędzi może kupować papiery dłużne z gwarancją Skarbu Państwa, zatem odkupi obligacje PFR-u od pierwotnych kupców obligacji.

- Za te pieniądze PFR przekaże pożyczki firmom.

- Jeżeli 60% pożyczek zostanie umorzonych, NBP odzyska 40% zainwestowanych środków, a pozostałe 60 mld złotych wypłaci na podstawie gwarancji Skarb Państwa (a żeby to zrobić zapewne wyemituje obligacje).

Co zasadnicze, właśnie przy tym ostatnim kroku – dług sektora finansów publicznych się powiększy, ale nie dzisiaj tylko przy zapadalności obligacji wyemitowanych przez PFR czyli za 2, 3 albo 4 lata (zależnie od tego na jaki okres wyemitowane będą poszczególne „transze” obligacji).

Zakładając, że NBP skupi około 80-90 mld zł obligacji skarbowych oraz dodatkowo 100 mld zł obligacji PFR-u – polski pierwszy skup aktywów (QE) oszacować będzie można na około 8,4% polskiego PKB.

Pierwsze QE w USA wynosiło około 9% PKB.

Ograniczanie restrykcji

Minister zdrowia Łukasz Szumowski oświadczył, że rząd będzie powoli odmrażać gospodarkę, czyli znosić nakładane od marca restrykcje. Proces ten ma ruszyć 19 kwietnia. Oświadczenie to zostało uzupełnione przez rzecznika rządu:

"Decyzje o luzowaniu restrykcji dla gospodarki będą podejmowane w środę i czwartek; najpierw muszą jednak spłynąć dane po świętach" – zapowiedział natomiast rzecznik rządu.

Wydaje się to racjonalnym kompromisem pomiędzy zdrowiem ludzkim, a zdrowiem gospodarki. Wcześniej Minister Zdrowia mówił, że medycyna z ekonomią to naczynia połączone, i że bez ekonomii medycyna nie funkcjonuje. A jeżeli gospodarka się załamie może się zwiększyć śmiertelność ludzi.

Być może dla części społeczeństwa jest to decyzja kontrowersyjna, ale trzeba pamiętać, że lekarstwo nie może przynieść gospodarce większych szkód niż sama choroba – a jak szacował Minister Finansów Tadeusz Kościński – „Każdy miesiąc zamknięcia gospodarki może nas kosztować spadek dynamiki wzrostu PKB o 2 pkt proc.” (Polityka Insight, Twitter, cytat z wypowiedzi Ministra Finansów).

Giełda

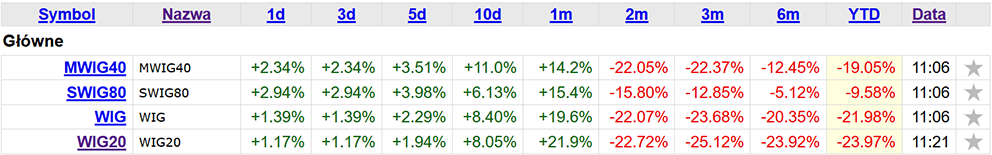

Właściwie wszystkie polskie indeksy giełdowe w ostatnich dniach notują silne odbicie. Trzeba pamiętać, że giełda dyskontuje przyszłość, a w obliczu tego możemy mieć w przyszłości do czynienia z trzema scenariuszami:

- Scenariusz pierwszy - koniec jednej z krótszych w historii bessy, która przerodzi się w hossę, bądź trend boczny. Występujący po silnej stymulacji fiskalno-monetarnej gospodarek, w ich wyniku po unormowaniu sytuacji z koronawirusem, w bliższej przyszłości następuje ożywienie ekonomiczne i silne odbicie aktywności.

- Scenariusz drugi, czyli realizacja historycznie występującego przy bessach zjawiska, polegającego na odbiciu notowań po pierwszej fali spadków, poprzedzające kontynuacje bessy i dalsze zniżki. Sytuacja z koronawirusem zostaje rozwiązana później niż zakładano, światowa gospodarka stoi, bądź pracuje na pół gwizdka kolejne tygodnie / miesiące. Po stabilizacji pandemii na horyzoncie pojawiają się nowe wyzwania zapoczątkowane / przyspieszone / spotęgowane wirusem – choćby np. kryzys kredytowy wywołany olbrzymim zadłużaniem państw i firm i napompowanymi (wciąż) wycenami aktywów.

- Trzeci scenariusz mniej realny i będący w jakimś stopniu początkową fazą dwóch wymienionych wyżej – trwanie przez dłuższą chwilę na obecnych poziomach i utrzymywanie się atmosfery oczekiwania „co dalej”.

Źródło: stooq.pl; 14.04.2020 r.

Kursy walut nie podlegały w ostatnim tygodniu aż takiej zmienności jak w poprzednich tygodniach, zmiany na głównych parach walutowych w stosunku do PLN nie przekraczały 1,50% (osłabienie dolara o prawie 1,30%).

Kursy nie zareagowały negatywnie na decyzje NBP oraz rządu, ponieważ w chwili obecnej podobne działania podejmują prawie wszystkie kraje rozwinięte więc pytanie – w stosunku do czego miałby osłabiać się PLN?

Świat

USA

Po wprowadzeniu ogromnego programu fiskalnego o wartości około 2 bln dolarów i pomysłach na kolejne stymulacje, USA zalała fala negatywnych odczytów makroekonomicznych (choć były też pozytywy).

Wskaźnik ISM (odpowiednik europejskiego PMI) wyniósł dla przemysłu 49,1 oraz dla usług 52,5 za marzec wyniósł odpowiednio 49,1 oraz 52, w obu przypadkach powyżej oczekiwań analityków. Był to pierwszy i ostatni pozytyw w odczytach w ostatnim tygodniu.

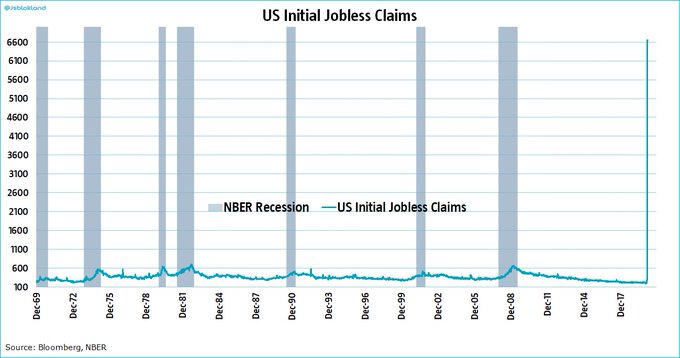

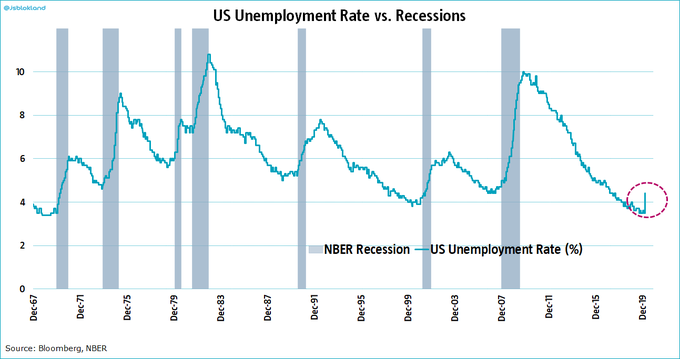

Katastrofalne i bezprecedensowe okazały się dane z amerykańskiego rynku pracy.

2 kwietnia liczba nowych zadeklarowanych wstępnych bezrobotnych wyniosła 6,648mln i był to najwyższy wynik w historii tego odczytu. Dodając do tego najnowszy odczyt z 9 kwietnia w wysokości 6,606 mln oraz odczyt z 2 marca na poziomie 3,283mln w ciągu ostatnich 3 tygodni liczba zadeklarowanych wstępnie bezrobotnych wzrosła o niespotykane ~16,537 mln.

Dodatkowo zmiana zatrudnienia w sektorach pozarolniczych w marcu wyniosła minus 701 tysięcy osób, a stopa bezrobocia również za marzec wzrosła do 4,4% wobec 3,5% miesiąc wcześniej.

Dane makroekonomiczne

W zakresie pozostałych wskaźników makroekonomicznych: (w nawiasie prognoza)

Niemcy:

- Wskaźnik PMI dla usług w Niemczech (Marzec) 31,7 (34,3)

Strefa Euro:

- Wskaźnik PMI dla usług (Marzec) 26,4 (28,4)

Chiny:

- Wskaźnik PMI dla przemysłu wg Caixin (Mar) 50,1 (45,5)

- Wskaźnik PMI dla usług wg Caixin (Mar) 43

OPEC

Doszło do zawarcia jednego z największych porozumień na rynku ropy w historii. Do krajów OPEC+ (OPEC + między innymi Rosja), dołączyły USA, Kanada oraz Brazylia.

OPEC+ uchwalił zmniejszenie dziennego wydobycia o 9,7 mln baryłek, USA, Kanada i Brazylia deklarują ograniczenie swojego wydobycia o 3,7 mln baryłek dziennie, łącznie 13,4 mln. Dla ukazania skali cieć należy wskazać, że na świecie codziennie wydobywanych jest około 100 milionów baryłek ropy naftowej.

Porozumienie OPEC, Rosji i USA o ograniczeniu wydobycia zawarto na dwa lata.

Powyższe decyzje nie wpłynęły na znaczny wzrost cen ropy, a początkowo ceny zanotowały nawet spadki. Wynika to częściowo z faktu, iż według szacunków globalny popyt na ropę zmniejszył się ostatnio od 25 do 35 mln baryłek ropy dziennie. Oznacza to, że powyższe cięcie wydobycia ropy (jej podaż) wciąż jest mniejsze niż ograniczenie popytu na ropę w związku z zamrożeniem gospodarek wielu państw.

Giełdy na świecie

Giełdy na świecie zachowywały się podobnie jak w Polsce – silne odbicie przy możliwej realizacji dwóch (może trzech) wcześniej wymienionych scenariuszy. Bez większego echa przeszły negatywne informacje z amerykańskiego rynku pracy. Wzrosty wspierane były potężnymi stymulacjami fiskalnymi i monetarnymi, pytanie czy wystarczającymi.

Amerykański S&P500 oraz Nasdaq:

Główny indeks niemiecki (DAX) oraz francuski (CAC):

Azja z japońskim NIKKEI225 oraz chińskim Shanghai Composite Index – China:

Rynek obligacji

Wydarzenia z rynku

Raz w miesiącu publikujemy Miesięcznik Kredytowy (dostępny na naszej stronie w zakładce „Raporty i analizy”), w którym podajemy skondensowane informacje od Emitentów. W niniejszym komentarzu podawać będziemy zatem informacje skrótowo, ich rozwinięcie będzie można znaleźć w Miesięczniku.

- Vivid Games odstąpił od publicznej oferty obligacji, z której chciał pozyskać 5 mln zł na częściowe refinansowanie wartych 10,5 mln zł papierów wygasających już 5 maja. Według spółki „istnieje ryzyko graniczące z pewnością”, że do spłaty całości długu nie dojdzie o czasie.

- Arche czasowo wygasza działalność hotelową.

- CCC zawarło ze wszystkimi bankami oraz instytucjami finansującymi działalność spółki oraz niektórych podmiotów z Grupy CCC jednobrzmiące porozumienia. Strony potwierdziły rozpoczęcie rozmów dotyczących zmian warunków finansowania, m.in. wydłużenie terminu zapadalności zobowiązań krótkoterminowych do czerwca 2021 r. oraz utrzymanie dostępnych limitów przewidzianych w umowach finansowych (faktoringowych, gwarancyjnych).Porozumienia zabezpieczają utrzymanie stabilności sytuacji finansowej z intencją negocjowania docelowych zmian warunków finansowania do czasu wpływu środków pieniężnych z planowanej emisji akcji.

- Kruk zamierza przeznaczyć do 25 mln zł na skup własnych papierów dłużnych w celu umorzenia, w terminie do 30 września 2020 r.

- Kancelaria Medius wstrzymała obsługę zobowiązań wobec obligatariuszy do czasu „zakończenia analizy obecnej sytuacji oraz wdrożenia rozwiązań zapewniających długoterminową stabilność finansową”.

- W związku z otrzymaną falą umorzeń TFI zawiesiło odkup jednostek uczestnictwa subfunduszu Agio Kapitał na okres dwóch tygodni – Na koniec lutego Agio Kapitał miał 147 mln zł aktywów.

- Amerykański fundusz private equity Lone Star zawarł warunkową umowę sprzedaży spółki GTC Dutch Holding, która kontroluje 61,49 proc. akcji GTC. Zawarcie transakcji wymaga jeszcze zgody urzędów antymonopolowych w Polsce, na Węgrzech i w Serbii.

- Przyszły właściciel dewelopera, to węgierski fundusz Optimum zarządzany przez Optima Investment, spółkę powołaną w 2015 r. do zarządzania funduszami fundacji należących do Narodowego Banku Węgier.

- EuCO – zawarło umowę pomiędzy wierzycielami, która reguluje sposób rozliczenia wygasających 14 kwietnia papierów na 50 mln zł. Część obligatariuszy spółki zgodziła się na zrolowanie długu o wartości 23,572 mln zł. Dodatkowo EuCO dostanie też 13 mln zł kredytu pomostowego z Santadera oraz 5 mln zł podporządkowanej pożyczki od Krzysztofa Lewandowskiego, prezesa i akcjonariusza spółki. Wreszcie, EuCO wyłoży też około 8 mln zł własnych środków.

- Emisję rolującą o wartości 23,572 mln zł EuCO zamierza zamknąć 14 kwietnia, w dniu wykupu poprzedniej serii. Pozostałe 26,428 mln zł spółka – jak zapewnia – spłaci w wyznaczonym terminie za pośrednictwem KDPW.

Pierwsze w historii szersze podsumowanie rynku obligacji korporacyjnych w Polsce

Od lipca 2019 istnieje obowiązek rejestracji wszystkich emitowanych obligacji w KDPW. Na przełomie marca i kwietnia minął termin zgłoszenia do KDPW obligacji wyemitowanych przed 1 lipca 2019 roku.

Oszacowania polskiego rynku obligacji korporacyjnych podjął się portal obligacje.pl, zgodnie z ich wyliczeniami wart jest on 210,5 mld zł, z czego 185,4 mld zł to dług korporacyjny pochodzący od blisko 1,4 tys. emitentów, a dodatkowe 25,1 mld zł stanowią obligacje komunalne.

- Największym emitentem jest PKO Bank Hipoteczny - 20,7 mld zł

- Największym defaultem w rejestrze KDPW jest Getback - około 2,3 mld zł

- Łącznie w rejestrze doliczyć się możemy zaległości względem obligatariuszy na łączną kwotę 4,5 mld zł.

- Z ostatnich danych KNF wynika, że wartość udzielonych przez banki kredytów dla przedsiębiorstw to 357 mld zł według stanu z końca stycznia. Stosunek obligacji korporacyjnych do kredytów dla przedsiębiorstw – 185,4/357=51,93%

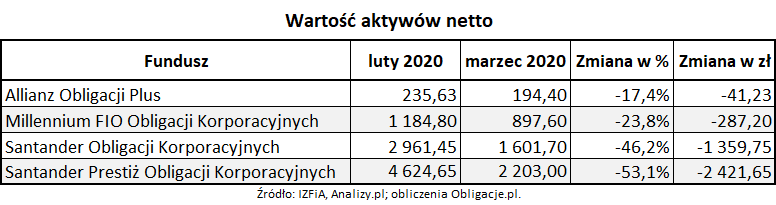

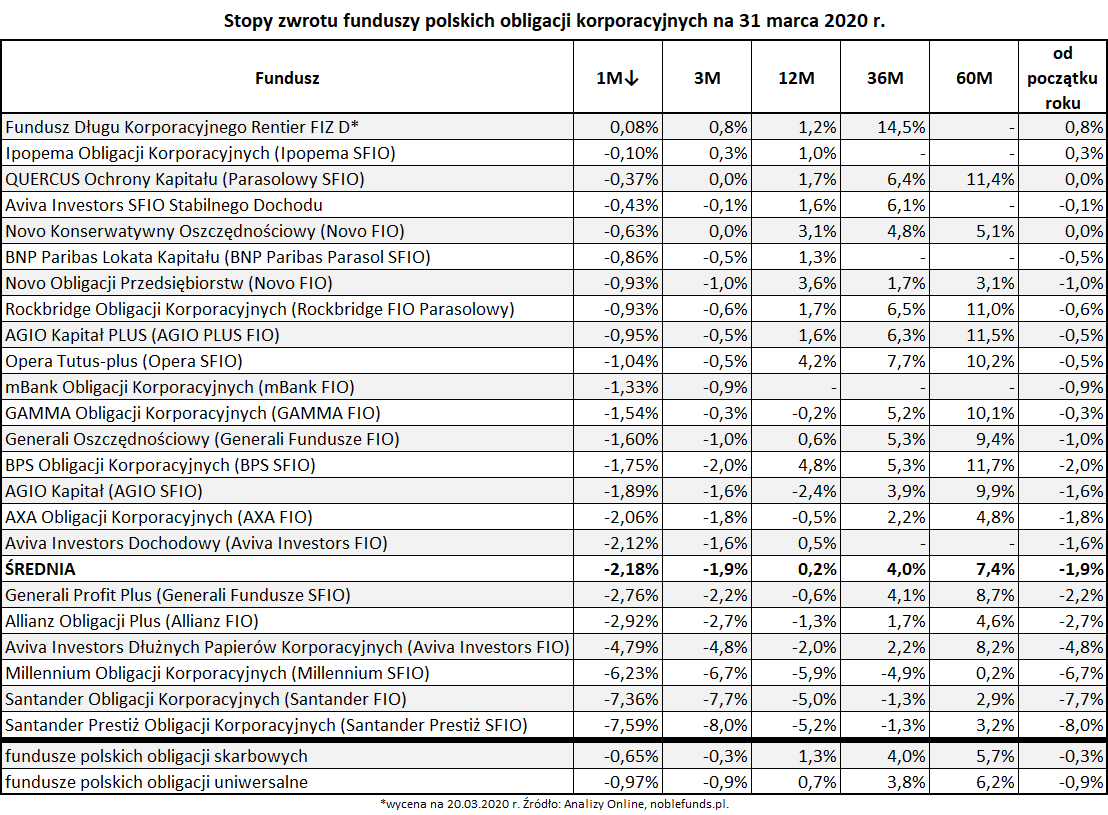

Odpływy i wyniki funduszy obligacyjnych

Po marcowej burzy rynkowej, która dotknęła również rynek obligacji – zarówno ceny obligacji jak i wyceny funduszy uległy (zazwyczaj) spadkom. Poniżej załączamy wybrane dane o wynikach oraz odpływach z funduszy o dużych jak na polski rynek aktywach (w przypadku 3 ostatnich) i silnej skali umorzeń :

Prezentowane poniżej tabela ze stopa zwrotu również pochodzi z portalu obligacje.pl i uwzględnia jedynie fundusze, które są publiczne i tym samym publikują swoje wyniki do szerokiego grona. W tym momencie warto zaznaczyć, że fundusz z najlepszym wynikiem jest funduszem opartym wyłącznie o aktywa nienotowane na giełdzie, w związku z czym zależnie od stosowanej wyceny niekoniecznie uwzględnia ona obecną sytuację na rynku oraz u poszczególnych emitentów.

PFR na ratunek

Prezes Polskiego Funduszu Rozwoju poinformował, że PFR może przeznaczyć do kilku miliardów złotych na wykupowanie obligacji korporacyjnych w celu wsparcia cierpiących na duże odpływy funduszy inwestycyjnych.

Prezes zastrzegł, że wsparcie ma mieć charakter płynnościowy, a nie polegać wykupywaniu obligacji o podwyższonym ryzyku („high yield”). Dodatkowo odkup ma dotyczyć obligacji dużych emitentów, o dobrej wiarygodności kredytowej. Celem działań jest zapobiegnięcie konieczności zawieszania przez fundusze obligacji korporacyjnych umorzeń i wypłaty dla uczestników, dla których rynek w ocenie szefa PFR jest „…bardzo płytki i niepłynny”.

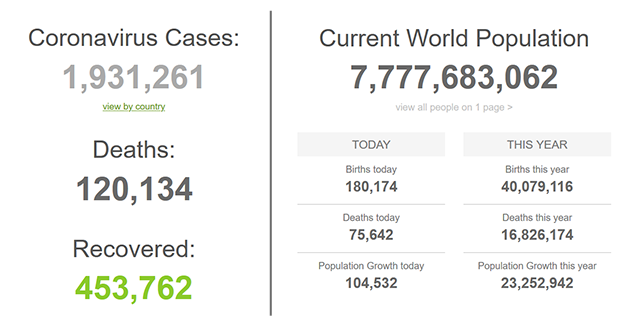

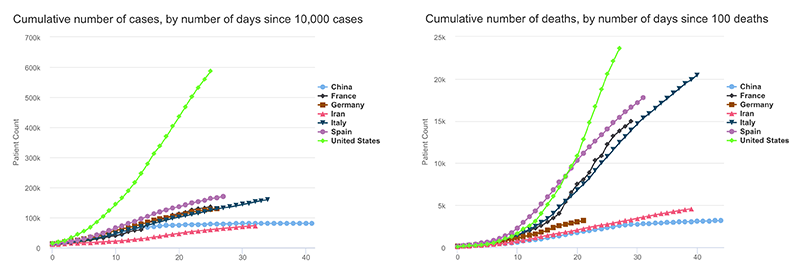

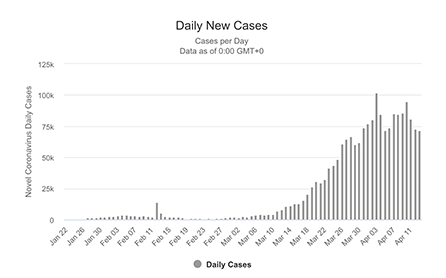

KORONAWIRUS (DANE NA 14 KWIETNIA 2020 R.)

Źródło: worldometers.info

Szymon Gil

CIIA

Michael / Ström Dom Maklerski

Szukaj

Szukaj