Rok przemiany na rynku obligacji korporacyjnych

Rok przemiany na rynku obligacji korporacyjnych

02 - Sty - 2020 — 5•min

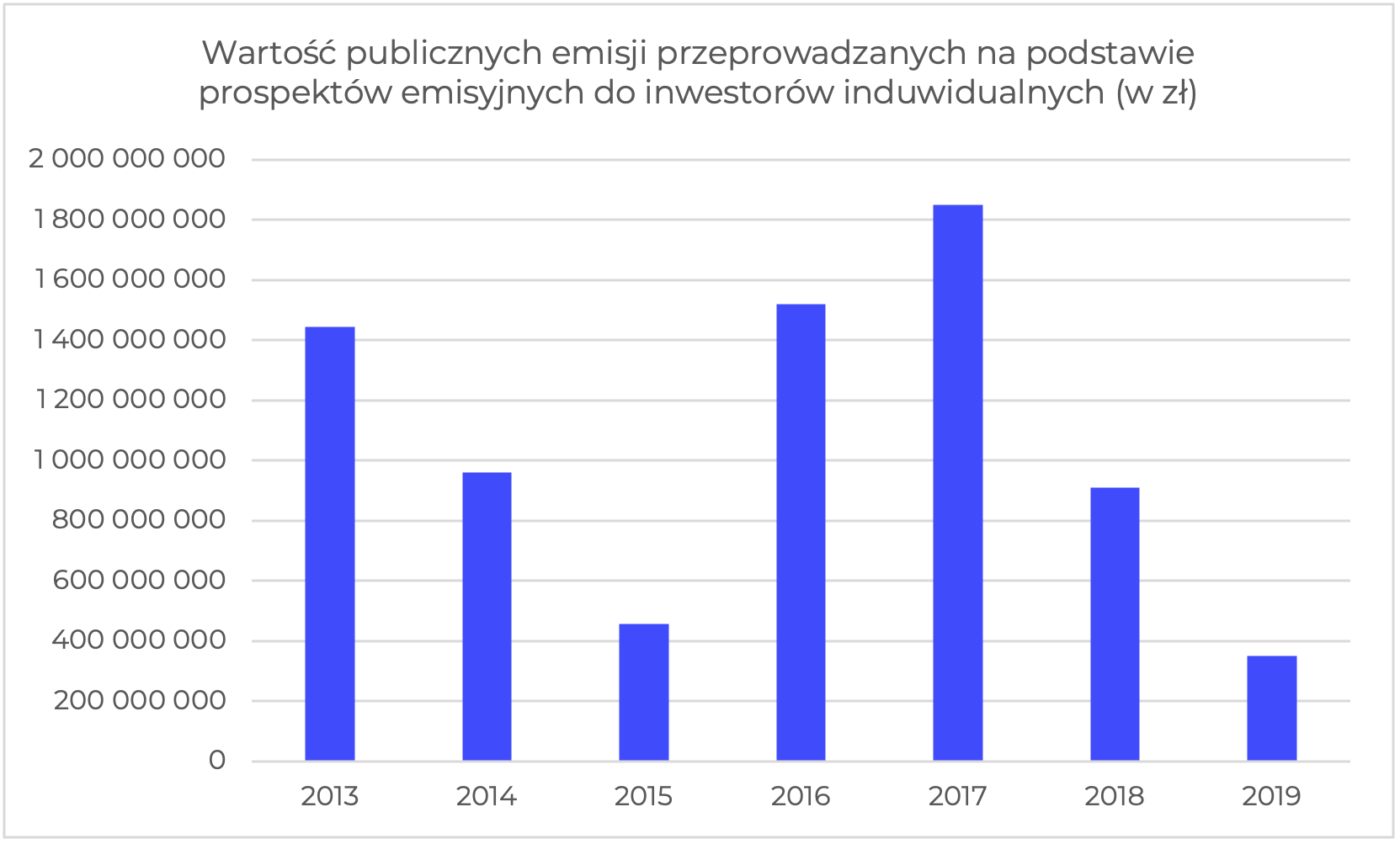

Wartość przeprowadzonych emisji publicznych na podstawie prospektu wyniosła w 2019 r. 352 mln zł i była o 61 proc. niższa niż przed rokiem. Jest to też wartość najniższa od 2011 r. Rynek jednak nie zamiera, a przechodzi okres przebudowy.

To, że nie będzie to udany rok pod względem liczby i wartości publicznych emisji obligacji przeprowadzanych na podstawie prospektów emisyjnych i adresowanych do indywidualnych inwestorów, wiadomo było jeszcze przed jego rozpoczęciem. U jego początku przewidywaliśmy, że w czarnym scenariuszu wartość przeprowadzonych ofert publicznych wyniesie ledwie 200 mln zł. Scenariusz ten zostałby zrealizowany, gdyby nie nieoczekiwane pojawienie się nowego gracza – PKO Bank Hipoteczny przeprowadził cztery emisje publiczne adresowane do inwestorów indywidualnych o łącznej wartości 165 mln zł. Ponieważ jednak zapisy przyjmowano od minimum 110 tys. zł (raz od 215 tys. zł), trudno mówić o prawdziwie szerokim dystrybuowaniu papierów (w poszczególnych emisjach udział brało 74-127 inwestorów). Nie licząc emisji PKO BH, nasze przewidywania sprawdziły się.

Choć wartość przeprowadzonych emisji sugeruje co innego, są pewne sygnały świadczące o utrzymaniu popytu na obligacje korporacyjne wśród inwestorów indywidualnych. Popyt zgłoszony we wszystkich 12 emisjach (było ich tyle, co przed rokiem) przekroczył oferowaną pulę 1,53x. W 2018 r. było to 1,2x. Oczywiście dane te są dalekie od opisujących rynek dwa i trzy lata wcześniej, gdy popyt zgłaszany w publicznych emisjach obligacji firm przekraczał 3 mld zł i nawet dwukrotnie przewyższał wartość oferowanych obligacji (mimo, że przynajmniej w części emisji zapisy kończono w momencie przekroczenia przez nie wartości oferty, co czasem zdarzało się już po pierwszym dniu ich przyjmowania). Możliwe nawet, że do dawnych poziomów nie dojdziemy już nigdy, co nie musi jednak oznaczać, że rynek obligacji firm również nigdy się nie odrodzi. Przeciwnie – ma na to duże szanse, zmienia się jednak jego forma.

Źródło: Obligacje.pl

Przejrzystość i profesjonalizacja

Przede wszystkim dzisiejszy rynek obligacji korporacyjnych istotnie różni się od tego z okresu szczytowej fazy rozwoju z lat 2016-17. Zniknęła nie tylko jedna trzecia emitentów obligacji z Catalyst (w większości małych firm, których obligacje oferowały małe domy maklerskie lub rozprowadzały je butiki inwestycyjne), ale też podmioty wyspecjalizowane w oferowaniu mniejszych, bardziej ryzykownych emisji obligacji. Zmieniło się także otoczenie prawne.

Już od 2018 r. oferta nabycia obligacji pochodząca od profesjonalnej firmy inwestycyjnej (zwykle jest to dom maklerski) może trafić tylko do osób zainteresowanych tego rodzaju inwestycją, co stwierdza się na podstawie wyników ankiety MiFID II.

Od połowy 2019 r. wszystkie emisje obligacji muszą być rejestrowane w Krajowym Depozycie Papierów Wartościowych. Rejestr ten jest jawny, a emisje prywatne, które nie trafią do obrotu na rynku wtórnym są rejestrowane przez agentów emisji, którymi mogą być tylko profesjonalne podmioty, które ręczą, że sam proces emisji i dokumenty emisyjne przygotowano zgodnie z przepisami. W ten sposób wyeliminowano obligacyjną szarą strefę. Publiczny rejestr emisji obligacji zwiększa także przejrzystość rynku – nie tylko wiadomo, kto ile wyemitował obligacji, ale ujawniane są także szczątkowe warunki emisji, takie jak np. oprocentowanie (jeśli jest ono stałe). Dzięki temu łatwiej porównywać parametry poszczególnych emisji i dokonywać porównań.

Od 30 listopada natomiast prawie wszystkie emisje obligacji mają mieć status emisji publicznych. Nie oznacza to wprawdzie obowiązku zatwierdzania prospektów emisyjnych, ale – w skrócie i uproszczeniu – oznacza to, że bez zatwierdzonego przez KNF dokumentu emisyjnego (prospektu lub memorandum) obligacje jednego emitenta nie mogą być oferowane więcej niż 149 inwestorom w ciągu 12 miesięcy.

Wszystko to razem zwiększa przejrzystość i ogranicza krąg inwestorów, dla których obligacje korporacyjne pozostają dostępne, a to oznacza profesjonalizację rynku. Innymi słowy – emitentów i emisji jest mniej, ale mniejsza jest też szansa natrafienia wśród nich na oferty o ryzyku, którego niedzielny inwestor nie jest w stanie ocenić.

Dodatkowym bonusem, z którego emitenci i oferujący obligacje coraz częściej korzystają, jest tzw. szybka ścieżka, dzięki której – przy spełnieniu pewnych warunków – część emisji obligacji już kilka, kilkanaście dni po zakończeniu zapisów może trafić do notowań na Catalyst.

Nowelizacja prawa, która weszła w życie 30 listopada umożliwia także sprzedaż obligacji po dacie ich wykupu (naturalnie, o ile nie zostały wykupione w terminie), co także przyczynia się do wzrostu bezpieczeństwa inwestorów.

Owoce jeszcze przyjdą

Choć może się wydawać, że zmniejszenie liczby i wartości ofert publicznych oraz utrudniony dostęp do ofert pierwotnych dla inwestorów indywidualnych przełożą się na spadek atrakcyjności rynku, tak się jednak nie dzieje. Emitentów na Catalyst istotnie jest mniej, ale rzadziej także słyszymy o bankructwach emitentów obligacji. Na rynek wtórny trafiają emisje o większej wartości i od podmiotów w stabilniejszej sytuacji finansowej. Czy ktoś inwestuje na rynku pierwotnym czy wtórnym – ma dziś większe szanse na dobrą inwestycję, zwłaszcza, że oprocentowanie obligacji korporacyjnych cały czas utrzymuje się na podwyższonym poziomie (nie dotyczy to jednak papierów bankowych).

Można założyć, że oferujący w jeszcze większym stopniu będą nastawiać się na dotarcie do inwestorów profesjonalnych (funduszy inwestycyjnych) i świadomych ryzyka inwestorów indywidualnych, co upodobni nasz rynek do krajów rozwiniętych. Końcową zmianą będzie więc wzrost bezpieczeństwa uczestników transakcji, co w dłuższym terminie powinno owocować jego dalszym – tym razem zrównoważonym - rozwojem.

Emil Szweda

dla Michael / Ström Dom Maklerski

Szukaj

Szukaj