Podsumowanie lutego

Podsumowanie lutego

13 - Mar - 2023 — 15•min

Luty ostudził hurraoptymizm, z jakim rozpoczęliśmy ten rok na rynkach finansowych. Miękkie lądowanie największych, światowych gospodarek, szybka dezinflacja, a w raz z nią łagodzenie polityki monetarnej przez najważniejsze banki centralne: ten wymarzony dla inwestorów finansowych scenariusz, grany od pewnego czasu, zaczyna jednak coraz bardziej oddalać się od rzeczywistości.

Co warto wiedzieć?

TSUE:

Konsumenci mogą żądać od banków dodatkowych świadczeń za korzystanie z ich środków, nie mogą tego jednak zrobić banki. Tak brzmi w skrócie opinia przedstawiona przez rzecznika generalnego Trybunału Sprawiedliwości UE. To zdecydowanie prokonsumenckie spojrzenie na problem wynagrodzenia za korzystanie z kapitału. Opinia rzecznika nie jest wiążąca dla Trybunały, ale jest bardzo ważna. Z reguły TSUE podziela stanowisko przedstawione w opinii. Na wyrok w tej sprawie czekają przede wszystkim frankowicze.

Podatek od nadmiarowych zysków:

Temat podatku od nadmiarowych zysków od spółek górniczych i paliwowych wraca jak bumerang. Jacek Sasin po raz kolejny poinformował, że rząd pracuje nad takim podatkiem. Dodał, również że trzeba jednak też uwzględnić plany inwestycyjne związane z transformacją energetyczną.

Ukraina:

Wizyta Joe Bidena w Kijowie do ostatniego momentu była utrzymywana w tajemnicy i towarzyszyły jej największe środki bezpieczeństwa. W poniedziałek przed południem (20.02.2023) prezydent USA wraz z amerykańską delegacją dotarł do Kijowa. Media, w tym „New York Times", podają, że podróżowali pociągiem z Rzeszowa.

Joe Biden spotkał się w stolicy Ukrainy z prezydentem Wołodymyrem Zełenskim – przywódcy wspólnie upamiętnili ukraińskie ofiary wojny. Podczas pobytu Bidena w Kijowie zawyły syreny alarmowe. Wizyta odbyła się w przeddzień rocznicy inwazji Rosji na Ukrainę.

Unia Europejska przyjęła kolejne sankcje wobec Rosji. Jest to już 10. Pakiet sankcji. Obejmuje on m.in. zakazy eksportu krytycznych technologii i towarów przemysłowych.

Dane makroekonomiczne

|

|

Polska |

UE |

USA |

|

PKB (r/r) |

2,0% |

1,8% |

2,7% |

|

Inflacja (r/r) |

17,2% |

8,5% |

6,4% |

|

PMI dla usług |

- |

52,7 |

50,6 |

|

PMI dla przemysłu |

48,5 |

48,5 |

47,3 |

|

Stopa bezrobocia |

5,5% |

6,7% |

3,6% |

|

Główne stopy procentowe |

6,75% |

3% |

4,5%-4,75% |

Źródło: GUS, investing.com

Największe gospodarki, jak na razie, wydają się wyjątkowo odporne na szokową terapię antyinflacyjną banków centralnych. W USA Fed podniósł w lutym stopy do poziomu 4,5%-4,75%, stopa depozytowa ECB powędrowała do poziomu 2,5% i prawdopodobnie w marcu osiągnie poziom 3%. Publikowane wskaźniki makroekonomiczne, szczególnie w strefie euro, zaczynają pozytywnie zaskakiwać, efektem czego pojawiają się rewizje w górę prognoz wzrostu gospodarczego w tym roku. Rynki pracy po obu stronach Atlantyku pozostają bardzo mocne. Zapowiadanej od kwartałów recesji jak na razie nie widać. Niestety, lutowe dane o inflacji w największych rozwiniętych gospodarkach ostudziły nieco oczekiwania na szybką normalizację dynamik cen. Prawdopodobieństwo bardziej „lepkiej” inflacji wyraźnie się zwiększyło, a banki centralne raz po raz potwierdzają swoją nieugiętą wolę sprowadzenia jej z powrotem pod kontrolę. Efekty tego mogliśmy zaobserwować w lutym na globalnych rynkach obligacji i stopy procentowej. Scenariusz pivotu w polityce monetarnej zniknął z tegorocznego horyzontu, a rynki pieniężne wyceniają coraz wyższe poziomy stóp terminalnych, zarówno w USA jak i w strefie euro. Po wcześniejszych spadkach rentowności na rynkach bazowych ponownie zaczęły piąć się ku górze, a skala inwersji zaczyna mocno niepokoić inwestorów (w przeszłości jeden z najbardziej niezawodnych predyktorów recesji). W tym kontekście zastanawia relatywnie niewielki zasięg ubiegłomiesięcznej korekty na rynkach ryzykownych aktywów, a przede wszystkim rynkach akcji. Czyżby te również były odporne na jeszcze większą skalę zacieśniania monetarnego, a tym samym na rosnące szanse wystąpienia recesji i wyższego ryzyka niestabilności systemu finansowego?

Źródło: Bloomberg

Wyraźne spowolnienie widać już niestety w Polsce. Publikacje krajowych wskaźników makroekonomicznych w lutym nie były z pewnością miłą lekturą dla lokalnych optymistów. Wstępny odczyt PKB w czwartym kwartale ub. roku pokazał wyraźne spowolnienie dynamiki wzrostu gospodarczego do 2% w ujęciu rocznym, jednak odsezonowane dane kwartalne nie pozostawiają wątpliwości. 2.4% spadek kw/kw, to najgorszy wynik od czasu II kw. 2020 roku, więc wybuchu pandemii (i nieznacznie wyższy niż 2,3% spadek w II kw. ubiegłego roku). Rzut oka na kontrybucję pokazuje już negatywny wkład konsumpcji do wzrostu pomimo wzrostu liczby mieszkańców – uchodźców z Ukrainy oraz szeregu kosztownych transferów fiskalnych czy działań osłonowych w reakcji na kryzys energetyczny. Dynamikę PKB wspierał natomiast eksport netto, zapasy oraz zaskakująco solidne jak na otoczenie gospodarce inwestycje.

Źródło: GUS

Po słabych danych z grudnia (0,2% r/r) również w styczniu sprzedaż detaliczna zaskoczyła negatywnie, pokazując w cenach stałych ujemną dynamikę w ujęciu rocznym (-0,3%). Co interesujące, za słabszymi danymi stała sprzedaż dóbr nietrwałych, przede wszystkim żywności oraz paliw (prawdopodobnie ze względu na łagodną zimę). Pozostałe kategorie nie przyniosły większych niespodzianek, chociaż w danych odsezonowanych można dopatrzyć się całkiem solidnego odbicia w kategorii dóbr trwałych (meble, elektronika). Nie zmienia to jednak faktu, że wysoka inflacja bardzo wyraźnie wgryza się w budżety gospodarstw domowych, pomimo korzystnej sytuacji na rynku pracy czy szerokiego wsparcia ze strony polityki fiskalnej i w najbliższym czasie trudno będzie liczyć na istotną zmianę tego trendu. Pozytywne impulsy, a więc silny wzrost płacy minimalnej, szczodra indeksacja emerytur czy zwroty nadpłaconych podatków PIT, wskutek zmian przepisów w trakcie ubiegłego roku nie zmienią istotnie obrazu konsumpcji. Co więcej, impuls związany z napływem uchodźców i wojną w Ukrainie z punktu widzenia dynamiki będzie wygasał. Pozostaje liczyć na to, że kondycja rynku pracy nie ulegnie szybko istotnemu pogorszeniu, a inflacja mocno przyhamuje (tutaj nie jesteśmy optymistami), co mogłoby poprawić realną siłę nabywczą gospodarstw domowych.

Źródło: GUS

Czy jednak rynek pracy pozostanie mocny w perspektywie najbliższych miesięcy? Dane ze stycznia w zakresie zatrudnienia nie napawają optymizmem. Silny spadek dynamiki zatrudnienia do poziomu 1,1% r/r związany był głównie z noworoczną rewizją próby ankietowanych przedsiębiorstw. Biorąc na to poprawkę i tak dane o zatrudnieniu w styczniu, w porównaniu z identycznym okresem w latach ubiegłych okazały się rozczarowujące. Również z pewnym dystansem należałoby spojrzeć na solidną na pierwszy rzut oka dynamikę wynagrodzeń (+13,5% w ujęciu rocznym). Zapracowała na to w pewnym stopniu wysoka podwyżka płacy minimalnej, co oczywiście w niektórych branżach (przede wszystkim w usługach) podbiło wyraźnie dynamiki płac. Wydaje się zatem, że kolejne miesiące przy widocznym już spadku popytu na pracę powinny przynieść również spadek wzrostu wynagrodzeń, chociaż ze względu na strukturalne problemy rynku pracy pozostanie on zapewne dość wysoki.

Źródło: GUS

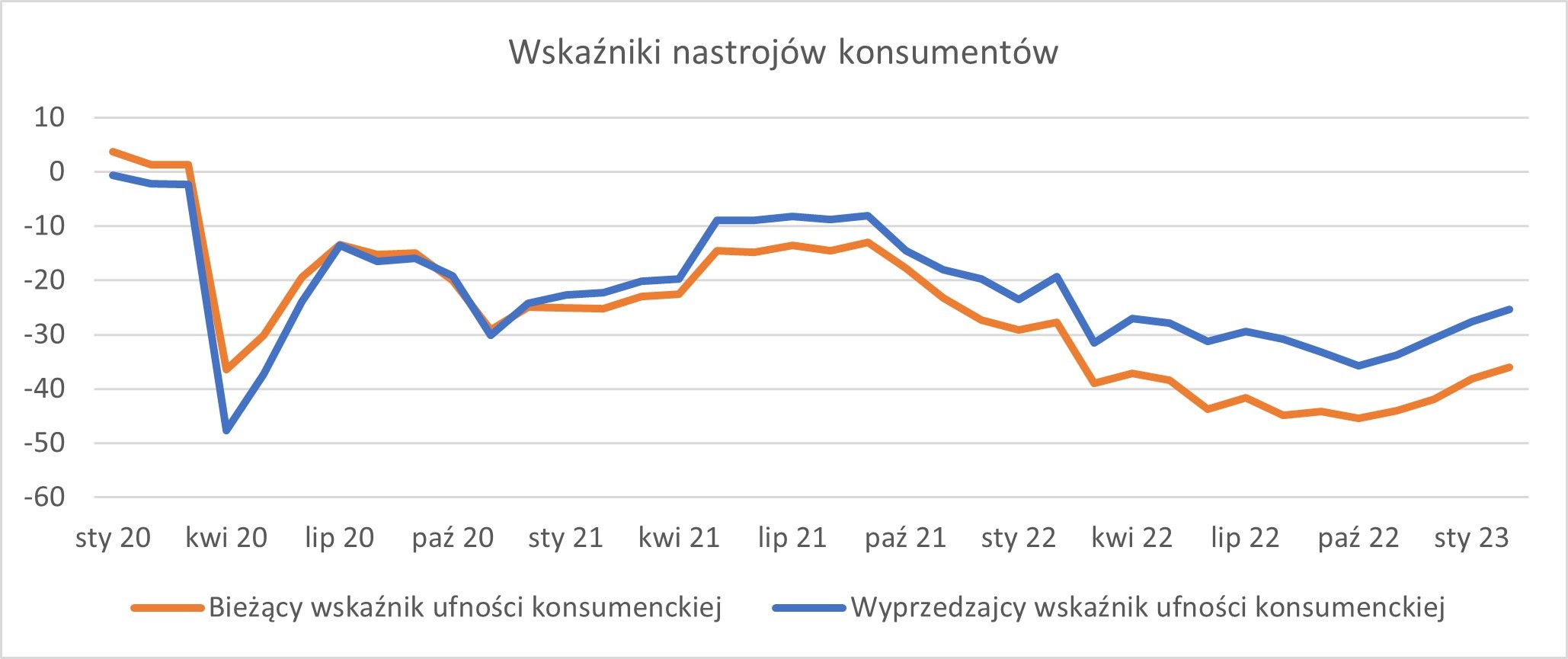

Ciekawą kwestią pozostają natomiast poprawiające się nastroje konsumentów, zarówno te bieżące jak i przyszłe. Wydaje się jednak, że wynika to bardziej z korekty ogromnego pesymizmu, na co wpływ miały obawy związane z kryzysem energetycznym i kosztami energii w sezonie grzewczym. Stąd zatem widać wyraźną poprawę w zakresie oceny bieżącej i przyszłej kondycji finansowej gospodarstw domowych, jednocześnie jednak chęci do dokonywania istotnych zakupów pozostają niskie a obawy o kondycję rynku pracy relatywnie wysokie.

Źródło: GUS

Słabiej od oczekiwań wypadły również dane o produkcji przemysłowej (2,6% r/r) i to pomimo solidnego wkładu ze strony górnictwa i produkcji energii. Za gorszy odczyt odpowiadało przetwórstwo przemysłowe, głównie produkcja odzieży oraz dóbr spożywczych. Pozornie dane o produkcji przemysłowej kontrastują z poprawiającymi się odczytami wskaźnika PMI, niemniej jednak warto zwrócić uwagę na fakt, że aktywność w przemyśle, patrząc na dane odsezonowane, pozostaje wciąż relatywnie wysoka. Nieco wolniejszy od oczekiwań spadek zanotowały ceny produkcji sprzedanej (PPI), których dynamika wyniosła 18,5% w ujęciu rocznym. Pozytywnym zaskoczeniem były natomiast dane o produkcji budowlano-montażowej (+2,4% r/r), czemu najprawdopodobniej sprzyjał wyjątkowo ciepły styczeń.

Źródło: GUS

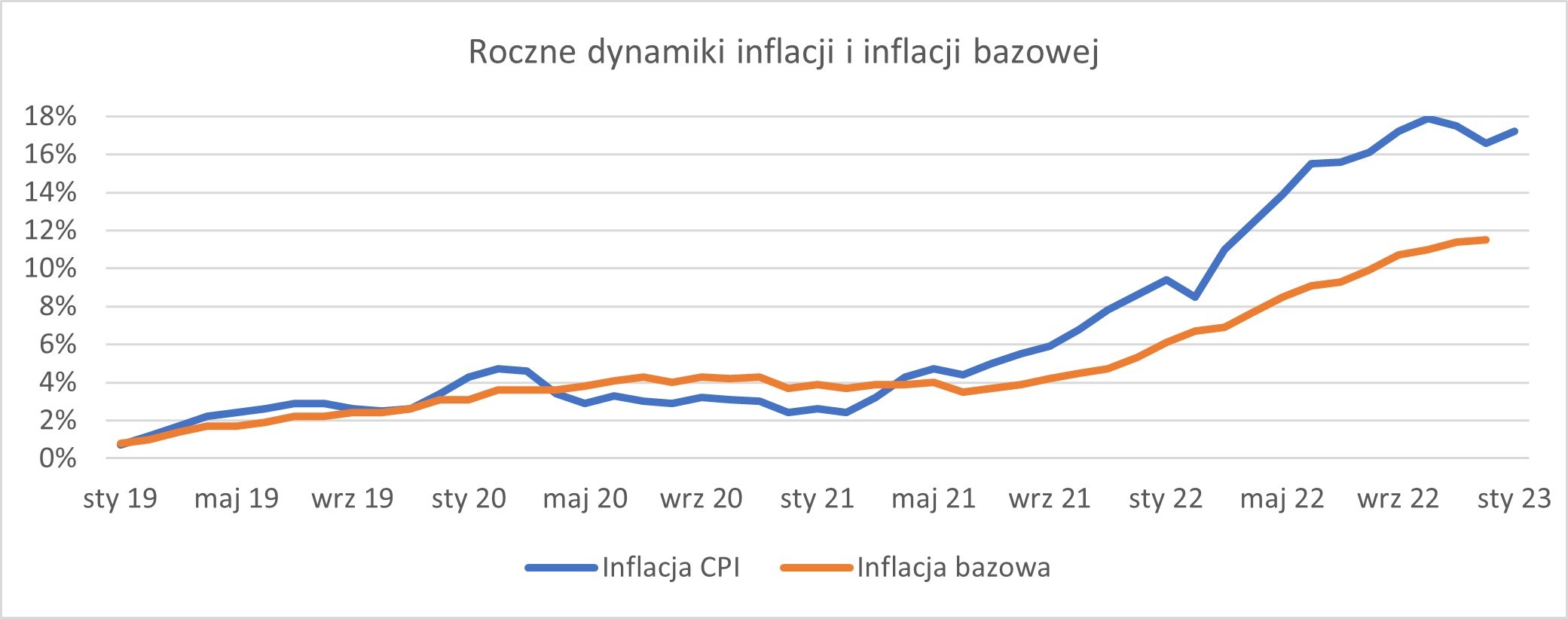

Styczniowe dane o inflacji nieco zaskoczyły w dół. W ujęciu rocznym ceny wzrosły o 17,2% wobec 16,6% w grudniu. Rynkowy konsensus oczekiwał odczytu na poziomie 17,6%. W ujęciu miesięcznym wzrost cen wyniósł 2,4%, za odpowiadały głównie takie kategorie jak mieszkanie (6% m/m, w tym nośniki energii 10,4% m/m) oraz żywność (1,9% m/m). Dane sugerują dalszy wzrost inflacji bazowej w kierunku 12%. W dalszym ciągu uważamy, że szczyt rocznych dynamik inflacji prawdopodobnie przypadnie w lutym br. a następnie rozpocznie się ich spadek. Wpływ na to będą miały zarówno efekty statystyczne jak i widoczne również globalnie tendencje dezinflacyjne, przede wszystkim w segmencie dóbr oraz cen energii.

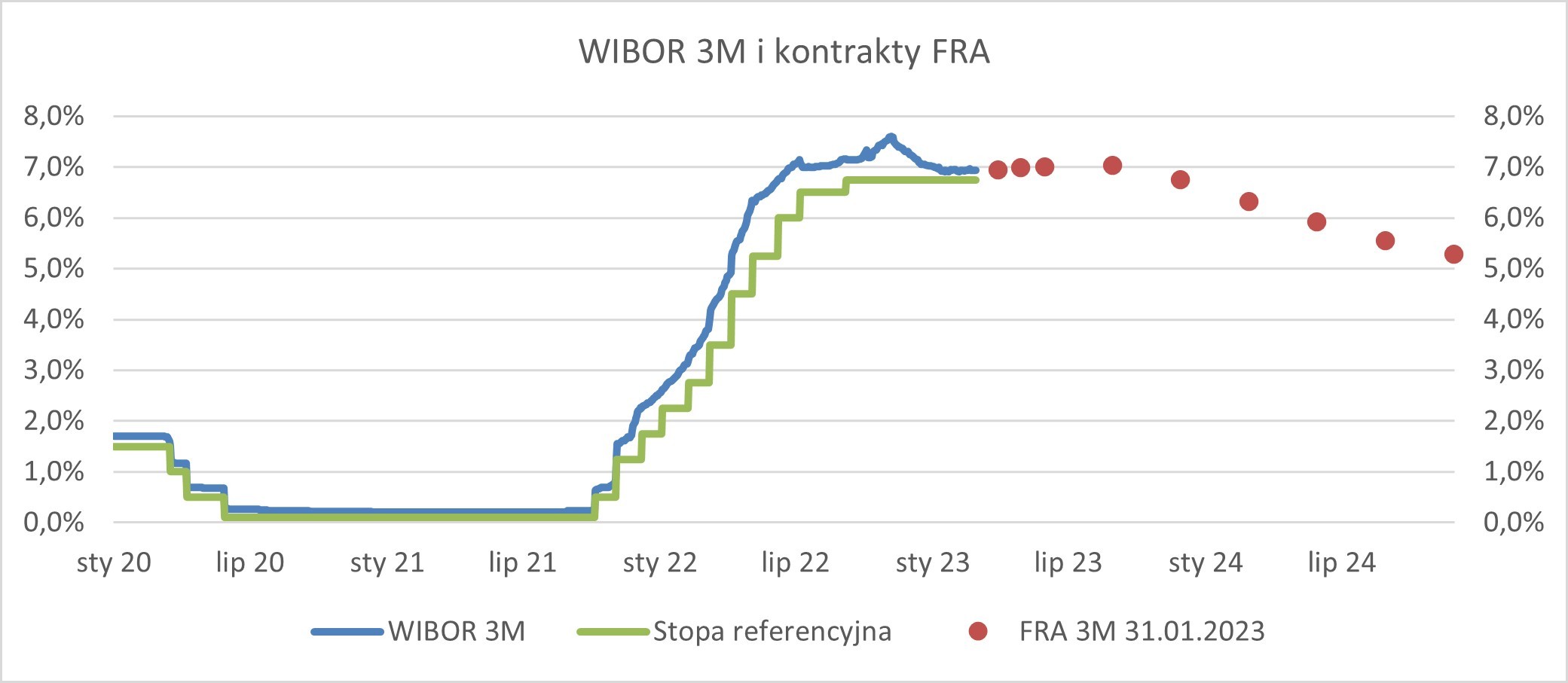

Lutowe posiedzenie Rady Polityki Pieniężnej zgodnie z oczekiwaniami nie przyniosło zmian ani stóp procentowych ani płynących z gremium komunikatów. Większość członków RPP uznaje obecny poziom stóp za odpowiedni i służący powrotowi inflacji do celu, a długi okres dezinflacji będzie tolerowany z uwagi na potencjalne koszty ekonomiczne i społeczne, jakie wiązałyby się z większą restrykcyjnością polityki monetarnej. Chociaż formalnie zakończenie cyklu nie zostało ogłoszone, a zdaniem prezesa NBP A. Glapińskiego wszystkie opcje pozostają na stole to tak jak wskazywaliśmy w poprzednich opracowaniach poprzeczka dla wzrostu stóp procentowych zawieszona jest bardzo wysoko. Jednocześnie jednak nie jesteśmy przekonani do optymistycznego scenariusza szybkiego spadku inflacji, dzięki czemu, jak wskazywał A. Glapiński, RPP mogłaby zacząć obniżać stopy procentowe końcem br. Prawdopodobnie zatem w najbliższym czasie RPP pozostanie wciąż skoncentrowana na napływających danych z gospodarki, szczególnie dotyczących inflacji. Na posiedzeniu w marcu zostanie przedstawiona również nowa projekcja inflacji NBP, która powinna pokazać nieznacznie lepsze jej perspektywy (niższy „punkt startowy” w lutym do spadku dynamiki cen) oraz wzrostu gospodarczego w Polsce.

Rynek stopy procentowej najwyraźniej zaczyna z coraz większym pesymizmem oceniać szanse na łagodzenie polityki monetarnej jeszcze w tym roku. Być może wynika to bardziej z sytuacji na rynkach zagranicznych, o czym pisaliśmy we wstępie, a więc z przesunięcia oczekiwań na pivot banków centralnych na początek przyszłego roku. Tak czy inaczej, kontrakty na stopę procentową na koniec lutego wskazywały na scenariusz jednej obniżki końcówką br. oraz pięciu 25 bps. obniżek stóp w 2024 roku.

Źródło: Bloomberg

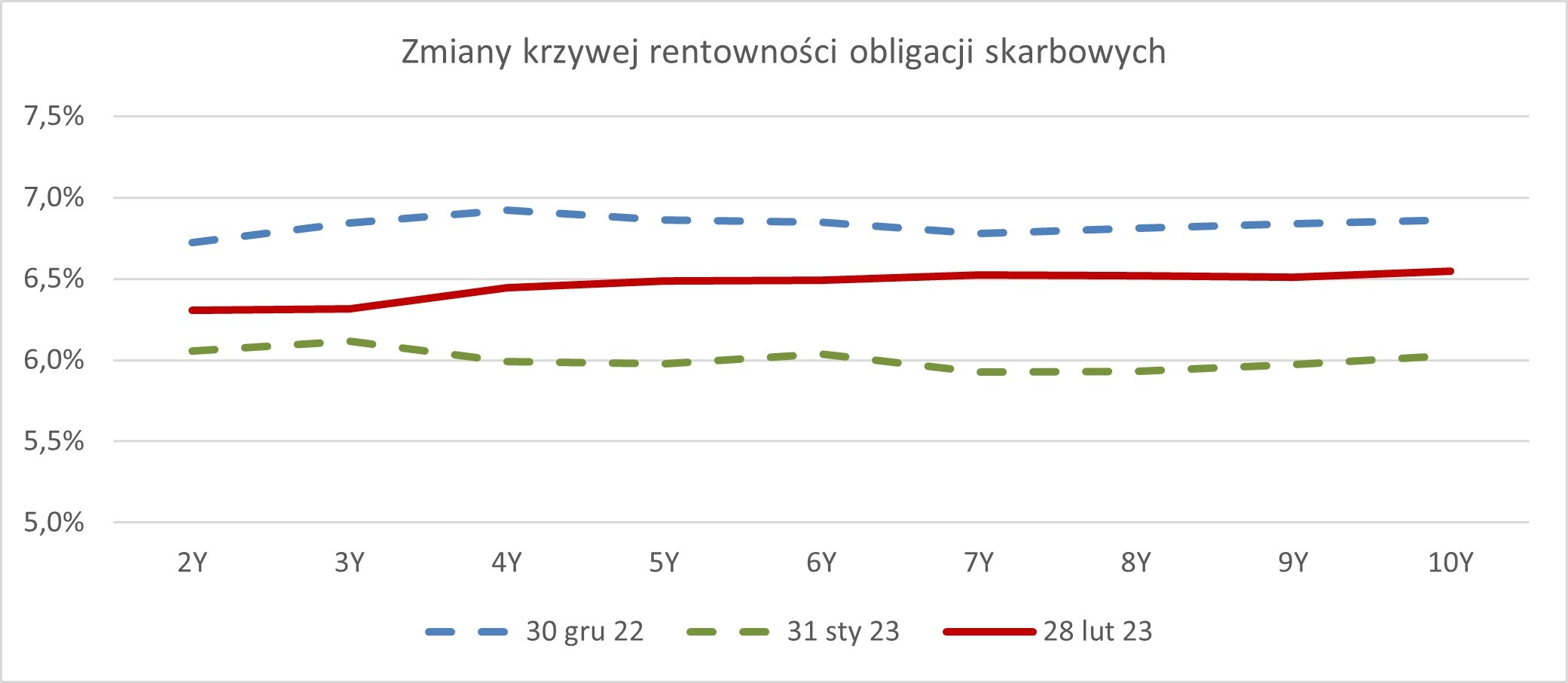

Przez sporą część miesiąca wydarzenia z rynków bazowych miały decydujący wpływ na poziom rentowności polskich papierów skarbowych. W skali miesiąca rentowność obligacji 2-letnich wrosły o 25 bps. do poziomu 6,30%, natomiast rentowności benchmarkowych 5-cio i 10-cio latek o 50 bps. (odpowiednio 6,5% i 6,55%). Pomimo tego, oraz negatywnych informacji, dotyczących środków z KPO (uchwalonymi zmiany w przepisach ustawy o Sadzie Najwyższym zajmie się Trybunał Konstytucyjny) czy negatywnej dla krajowych banków opinii rzecznika TSUE wciąż widać było niezaspokojony popyt na krajowe papiery. Obie regularne aukcje Ministerstwa Finansów zakończyły się powodzeniem przy solidnym popycie ze strony inwestorów. Nabywców znalazły również papiery oferowane przez BGK, które również, patrząc na zgłaszany popyt, cieszyły się sporym zainteresowaniem. Pozytywną informacją dla lokalnego rynku było również przeprowadzenie emisji obligacji Skarbu Państwa (10-cio i 20-to letnich), nominowanych w euro o wartości 3,5 mld zł (wskaźnik bid to cover 3x). Po dwóch miesiącach wzrostów cen względna stabilizacja zapanowala na rynku obligacji zmiennokuponowych. Spready asset swap w skali miesiąca również praktycznie pozostały w miejscu.

Źródło: Bloomberg

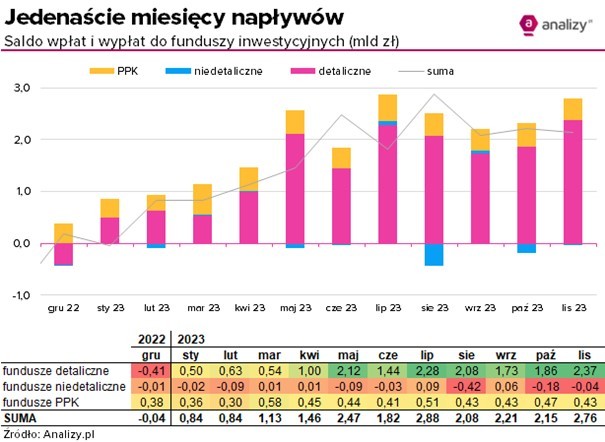

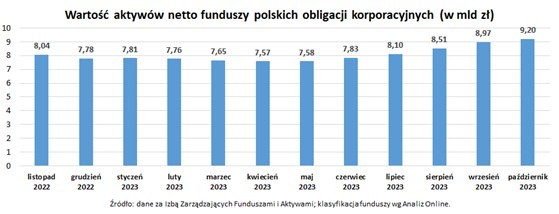

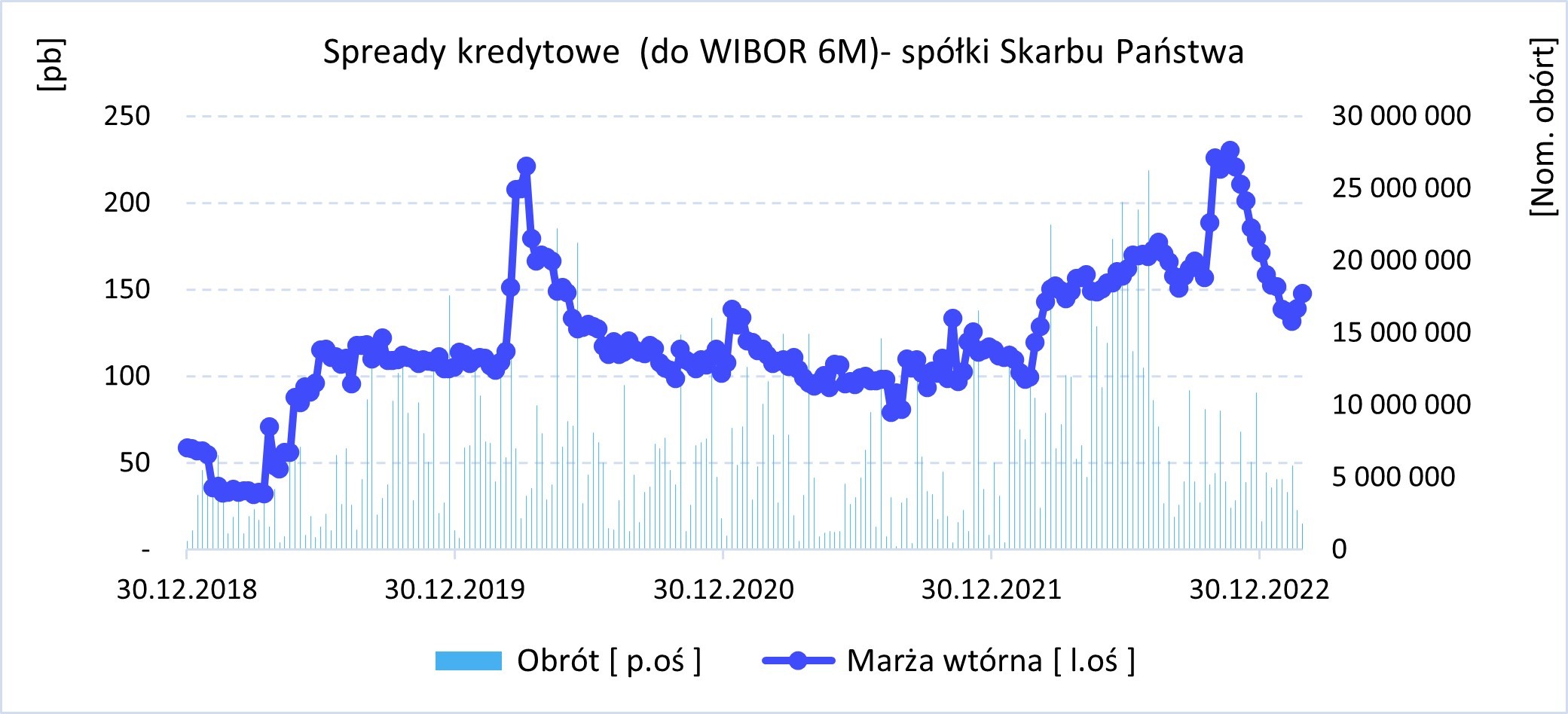

Pozytywne trendy, mimo niesprzyjającej sytuacji na rynkach ryzykownych aktywów, kontynuowały papiery korporacyjne krajowych emitentów, gdzie można było zaobserwować dalsze zawężanie się spreadów kredytowych. Widoczna również była wzmożona aktywność na rynku pierwotnym, a zgłaszany przez inwestorów popyt niejednokrotnie wymuszał dokonywanie redukcji zapisów. Dodatkowo, w styczniu mieliśmy do czynienia z pierwszymi od dłuższego czasu napływami aktywów do krajowych funduszy dłużnych, co prawdopodobnie również było kontynuowane w lutym.

Źródło: Catalyst, Opracowanie własne M/S D.M. S.A.

Podsumowując, otoczenie makroekonomiczne skłania nas do utrzymania niezbyt pozytywnego nastawienia do ryzykownych klas aktywów, pomimo silnego odbicia na rynkach akcji, obligacji korporacyjnych czy aktywów rynków wschodzących w ostatnich miesiącach. W zakresie lokalnego rynku obligacji po wzrostach rentowności w lutym oczekujemy mocniejszej inwersji krzywej, stąd podtrzymujemy umiarkowanie pozytywne nastawienie do papierów z dłuższego końca krzywej. Również podtrzymujemy naszą opinię, co do podejścia do inwestycji na rynku obligacji korporacyjnych. Wymagające otoczenie makroekonomiczne sugeruje w naszej opinii koncentrację portfela na emitentach o bardzo wysokiej wiarygodności kredytowej, choć w przypadku tych podmiotów obecne poziomy spreadów kredytowych są już wyraźnie mniej atrakcyjne niż końcem ubiegłego roku.

Najważniejsze z rynku obligacji korporacyjnych

-

Ghelamco

Deweloper uplasował kolejną emisję wśród inwestorów indywidualnych o wartości 30 mln zł. Dług oprocentowany jest na WIBOR 6M + 5% marży. Redukcja zapisów wyniosła 44%. Obligacje zabezpieczone zostaną poręczeniem cypryjskiego Granbero Holdings, podmiotu konsolidującego polskie projekty grupy Ghelamco. Spółka pozyskała również 180 mln zł od inwestorów instytucjonalnych. Warunki emisji tych obligacji były analogiczne do dwóch ofert dla inwestorów indywidualnych. -

CCC

Notowane obligacje spółki w pewnym momencie wyceniane były poniżej 70% nominału. Na przecenę obligacji CCC wpłynęło między innymi to, że rynek źle odebrał szacunkowe wyniki finansowe Grupy za 4Q (57 mln zł straty operacyjnej EBIT). Wpływ miał także brak przeprowadzenia zapowiadanej emisji akcji na kwotę 500 mln zł, jednak spółka ma na to czas do 17 maja. -

Kruk

Spółka pozyskała 50 mln zł z publicznej emisji obligacji. Popyt wyniósł 104,8 mln zł, nadsubskrypcja była ponad dwukrotna. Podobnie jak w poprzednich emisjach, oprocentowanie oferowane przez spółkę to WIBOR 3M + 4% marży. -

Rogowski Development

Białostocki deweloper pozyskał 10 mln zł z emisji obligacji. Są to 2,5-letnie papiery. Była to pierwsza emisji obligacji spółki od 2017 r. -

Victoria Dom

Spółka z powodzeniem zrefinansowała część swojego długu obligacyjnego. Nienotowane obligacje o wartości 10 mln miały termin wykupu w grudniu tego roku, jednak spółce udało się wydłużyć termin spłaty o kolejne trzy lata. Emisja miała charakter bilateralny. -

BBI Development

Emisja refinansująca zapadające zadłużenie obligacyjne o wartości 27,83 mln zł zakończyła się sukcesem. Deweloper uplasował obligacje o wartości 26 mln zł z 7,75% marży ponad WIBOR 6M. -

EuCO

Trzy należące do Europejskiego Centrum Odszkodowań spółki, w tym dwie będące poręczycielami wymagalnych obligacji EUC0423, złożyły do sądu wnioski o ogłoszenie upadłości.

Sąd zatwierdził plan restrukturyzacyjny spółki. W ramach sanacji spółka zapowiada wiele działań naprawczych, jednak w planie brak konkretnych planów co do zaspokojenia wierzycieli. -

P.A. Nova

Spółka zawarła umowę sprzedaży obiektu handlowo-usługowego w Płocku. Finalizacja transakcji ma nastąpić w maju i będzie wiązać się prawdopodobnie z obowiązkiem amortyzacji obligacji (spłata jednej trzeciej kapitału). Cena sprzedaży wynosić będzie ok. 60 mln zł. -

Fundusze obligacji korporacyjnych

W styczniu aktywa funduszy obligacji korporacyjnych wzrosły po raz pierwszy od roku o symboliczną kwotę niecałych 30 mln zł. Udało się to dzięki mocnej średniej stopie zwrotu w wysokości +2,19%. -

Kredyt Inkaso

KNF zatwierdziła obligacyjny prospekt spółki. Oznacza to, że Kredyt Inkaso w ciągu najbliższych 12 miesięcy będzie mieć możliwość plasowana wśród szerokiego grona inwestorów obligacje do łącznej wartości 100 mln zł. Organizację programu emisji publicznych spółka powierzyła Michael/Ström Domowi Maklerskiemu.

Tomasz Wronka

Zarządzający portfelami funduszy

Michael / Ström Dom Maklerski

Bartosz Wałecki

Analityk

Michael / Ström Dom Maklerski

Wszelkie przedstawione analizy, komentarze i konkluzje stanowią osobiste poglądy autora wyrażone w oparciu

o posiadaną fachową wiedzę dotyczącą funkcjonowania rynku finansowego.

Niniejszy materiał jest publikacją handlową Michael / Ström Dom Maklerski S.A. z siedzibą w Warszawie

Niniejszy materiał:

-

nie stanowi rekomendacji w ramach usługi doradztwa inwestycyjnego w rozumieniu ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi;

-

nie jest badaniem inwestycyjnym w rozumieniu rozporządzenia delegowanego Komisji (UE) 2017/565

z dnia 25 kwietnia 2016 r. uzupełniające go dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE

w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy; -

nie spełnia standardów rekomendacji inwestycyjnej określonych w rozporządzeniu delegowanym Komisji (UE) 2016/958 z dnia 9 marca 2016 r. uzupełniającym rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 596/2014 w odniesieniu do regulacyjnych standardów technicznych dotyczących środków technicznych do celów obiektywnej prezentacji rekomendacji inwestycyjnych lub innych informacji rekomendujących lub sugerujących strategię inwestycyjną oraz ujawniania interesów partykularnych lub wskazań konfliktów interesów.

Szukaj

Szukaj