Rosną stopy zwrotu funduszy obligacji korporacyjnych

Rosną stopy zwrotu funduszy obligacji korporacyjnych

04 - Gru - 2019 — 4•min

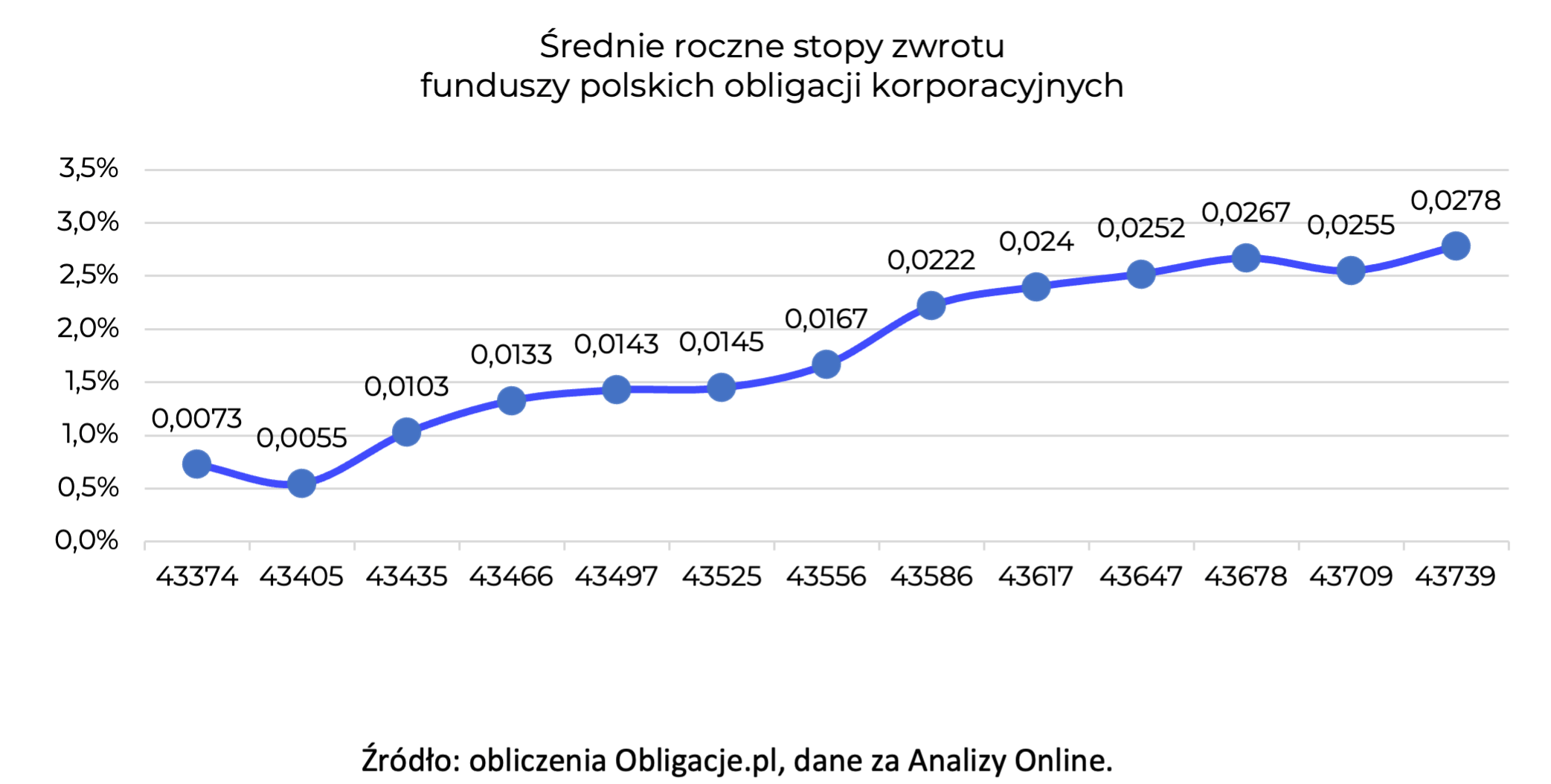

W ciągu 12 miesięcy – do końca października – średnie stopy zwrotu funduszy obligacji korporacyjnych wzrosły o 2 pkt proc. do 2,8 proc. W przyszłości mogą nadal się wspinać dzięki wyższemu oprocentowaniu nowych emisji obligacji firm.

Dotychczasowe przyczyny wzrostu średniej stopy zwrotu funduszy niewiele mają wspólnego z wyższymi kuponami nowych emisji. Selekcja obligacji do portfeli wskazuje nawet na trend przeciwny – między grudniem i czerwcem średnie oprocentowanie obligacji korporacyjnych w funduszach obligacji tego sektora spadło z 4,075 proc. do 3,75 proc. – wynika z danych zebranych przez serwis Obligacje.pl. W dodatku samo zaangażowanie funduszy w obligacje korporacyjne (w tym bankowe, ale bez listów zastawnych) spadło w tym czasie z 65,9 proc. do 60,6 proc.

Co zatem pomagało funduszom? Dwa równorzędne czynniki. Przed rokiem na krajowym podwórku negatywny wpływ na portfele miała sytuacja rynkowa po wybuchu afery GetBack, a która przełożyła się na odpływy z funduszy, co z kolei zmuszało je do sprzedaży obligacji i przekładało się na ich wyceny. Nawet jeśli fundusze w większości przypadków wciąż preferują wyceny liniowe (tj. uwzględniające naliczone odsetki i wewnętrzną wycenę danych obligacji), a nie rynkowe, to wobec przymusowej sprzedaży niektórych pozycji, osiągały niższe wyceny niż zapisane we własnych księgach. Zjawisko to dotyczyło tylko wybranych funduszy, ale skutecznie obniżało uzyskaną średnią stopę zwrotu. Było to jednak zdarzenie – choć o silnych skutkach dla rynku – jednorazowe. Po ustaniu odpływów i dokonaniu odpisów, stopy zwrotu funduszy zaczęły odbijać

Drugim istotnym czynnikiem wpływającym na poprawę wyników w ostatnich 12 miesiącach był rajd na globalnych rynkach obligacji, który w Polsce przełożył się na wzrost wyceny obligacji skarbowych. Jeśli fundusze tu właśnie ulokowały część aktywów, a jest to częstą praktyką, bo w obligacjach skarbowych można utrzymywać np. poduszkę płynnościową, wówczas wzrost wyceny tych obligacji przekładał się na uzyskiwane stopy zwrotu.

Czy to nadal działa?

Obydwa czynniki mogą stopniowo przestać wpływać na osiągane wyniki – presja płynnościowa została już z funduszy zdjęta (środki już nie odpływają z funduszy) i co za tym idzie, wartości jednostek nie spadają już z powodu wymuszonej sprzedaży obligacji. Pod tym względem sytuacja wróciła do normy. Coraz mniejsza jest także wartość ryzykownych papierów w portfelach funduszy, maleje więc ryzyko wpływu ewentualnych defaultów. Innymi słowy – to co najgorsze już się wydarzyło, a po ustąpieniu presji klientów, stopy zwrotu wróciły do wyższych poziomów. Z kolei rentowności obligacji skarbowych zeszły latem do poziomów tak niskich, że kontynuacja tego trendu stoi pod znakiem zapytania i dotychczasowy pozytywny wpływ obligacyjnej hossy na wyniki funduszy może być mniej widoczny, choć oczywiście nie można odmówić obligacjom skarbowym szans na dalszy wzrost notowań.

Czynnikiem, który do tej pory w małym stopniu wpływał na osiągane stopy zwrotu będzie natomiast widoczny od ponad roku trend podnoszenia oprocentowania obligacji przez ich emitentów. By nie pozostać gołosłownym – w dwóch tegorocznych emisjach Kruk za sześcioletnie papiery adresowane do instytucji finansowych zaoferował 4 pkt proc. marży ponad WIBOR 3M, choć wcześniej za papiery o podobnym terminie wykupu płacił 3,25 pkt proc. marzy. Ghleamco w emisjach z I kwartału br. oferowało instytucjom 4,5 pkt proc. marży i dyskonto w cenie emisyjnej (łącznie dawało to 4,9 pkt proc. marży) za trzyletnie papiery, choć wcześniej płaciło za podobny tenor 3,5 pkt proc. marży. Przykłady można mnożyć i dotyczą one zarówno firm dużych (np. Cyfrowy Polsat), średnich jak i całkiem małych. W miarę jak nowe emisje o wyższym kuponie będą zastępowały zapadające papiery o niższym oprocentowaniu, odsetkowe zyski funduszy będą rosły. Póki co, nie mają one obowiązku stosowania wyceny rynkowej, choć mówi się o wprowadzeniu takiego prawa w niedalekiej przyszłości. Jednak nawet kiedy zostanie ono wprowadzone, trzeba pamiętać, że większość obligacji korporacyjnych ma oprocentowanie zmienne oparte o WIBOR, co sprawia, że są one wolne od ryzyka stopy procentowej. Ewentualna podwyżka stóp (wspomina o niej część członków Rady Polityki Pieniężnej) zadziałałaby na korzyść tego rodzaju obligacji.

Wplyw wyższego oprocentowania obligacji korporacyjnych i ewentualnych podwyżek stóp procentowych będzie miał długoterminowe i korzystne przełożenie na wyniki funduszy obligacji korporacyjnych. Po zmianach przepisów uszczelniających rynek oraz wobec dążenia samych funduszy do ograniczenia wpływu jednorazowych wydarzeń na osiągane wyniki, można też założyć, że stosują one bardziej konserwatywne podejście do inwestycji (widać to choćby w dotychczasowym spadku średniego oprocentowania posiadanych obligacji).

Emil Szweda

dla Michael / Ström Dom Maklerski

Szukaj

Szukaj