Obligacje Banku Gospodarstwa Krajowego w świecie zerowych stóp procentowych

Obligacje Banku Gospodarstwa Krajowego w świecie zerowych stóp procentowych

12 - Lis - 2020 — 4•min

Publikacja handlowa

Żyjemy w czasach, w których rentowność 10-letnich obligacji niemieckich wynosi około minus 0,62%, amerykańskich jest prawie najniższa w historii, a Komisja Europejska emituje 17 mld euro obligacji „wspólnotowych” o ujemnej rentowności przy popycie przekraczającym 200 mld euro. Na polskim podwórku oprocentowanie lokat i depozytów jest najniższe w historii, wynosząc w sierpniu średnio 0,32%. W tym otoczeniu makroekonomicznym inwestorzy szukający „bezpiecznej przystani” dla swoich środków zaakceptować muszą nawet pewną stratę (przy ujemnej rentowności) kosztem gwarancji środków. W takiej sytuacji obligacje BGK bez wątpienia są jedną z odpowiedzi na bolączki i negatywne konsekwencje zerowych stóp procentowych.

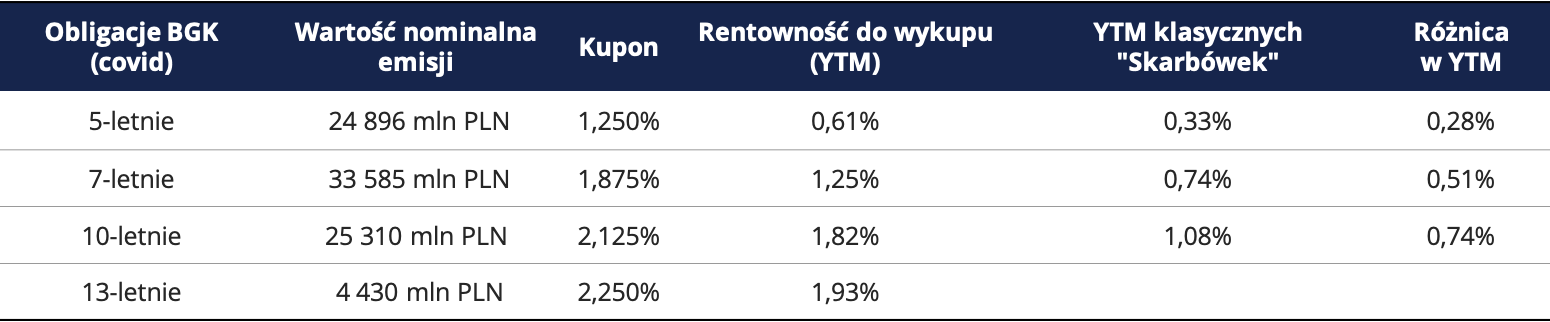

Bank Gospodarstwa Krajowego w związku z pandemią koronawirusa rozpoczął w kwietniu emisję obligacji na rzecz Funduszu Przeciwdziałania COVID-19. Środki z ich emisji, jak łatwo się domyślić, przeznaczane są na walkę z koronawirusem i wszelkimi jego negatywnymi skutkami gospodarczymi. Obligacje te objęte są gwarancją Skarbu Państwa, a rentowności jakie, proponują znacznie wyższe niż zwykłych obligacji skarbowych. Dotychczas BGK wyemitował w ramach tego instrumentu ponad 88 mld zł, z całkowitej przewidzianej sumy w wysokości 100,1 mld zł. Z tej kwoty 33,5 mld zł przypada na obligacje 7-letnie (kupon 1,875%), 25,3 mld zł na papiery 10-letnie (2,125%) oraz 24,9 mld (1,250%) i 4,4 mld (2,250%) na obligacje odpowiednio 5 i 13-letnie.

Głównym miejscem obrotu długiem BGK jest rynek międzybankowy. To właśnie na nim ustalane są ceny, a tym samym i rentowności obligacji przedstawione w tabeli poniżej:

Wyraźnie widać, że rentowności obligacji BGK są wyższe o około 0,4-0,7% od rentowności klasycznych obligacji skarbowych emitowanych przez Ministerstwo Finansów. Dodatkowo w przypadku obligacji zarówno BGK, jak i Skarbu Państwa, rentowności nie uwzględniają potencjalnego zysku lub straty na zmianie ceny obligacji w przypadku jej sprzedaży przed terminem wykupu. Przy założeniu braku zmian stóp procentowych w Polsce w horyzoncie najbliższych 2-3 lat oraz dużego zainteresowania krótszymi seriami obligacji, można spodziewać się wzrostu cen wskazanych powyżej obligacji, a tym samym dodatkowego dochodu i wyższej rentowności inwestycji. Dla przykładu, kupując 7-letnie obligacje BGK w połowie sierpnia i sprzedając je dzisiaj można było osiągnąć stopę zwrotu na poziomie ponad 8% w skali roku. Oczywiście sytuacja mogłaby wyglądać odwrotnie przy wzroście stóp procentowych i spadku ceny posiadanej obligacji. Jednakże na dzisiaj wydaje się to wariant mniej prawdopodobny.

Dotychczas głównymi nabywcami tych obligacji był Narodowy Bank Polski (NBP nie bierze udziału w emisjach bezpośrednio organizowanych przez BGK, obligacje odkupuje na rynku wtórnym między innymi od banków, dotychczas na kwotę ponad 33 mld zł), banki (np. Pekao), ubezpieczyciele (zapowiedziany zakup przez PZU 2 mld zł), zagraniczne i polskie fundusze inwestycyjne, fundusze emerytalne, duże korporacje oraz instytucje finansowe. Dzięki grupie renomowanych uczestników rynku międzybankowego oraz znacznemu zainteresowaniu obligacjami BGK, ich płynność pozostaje na najwyższym poziomie, czyniąc koszty inwestycji relatywnie niskimi.

Przedstawione powyżej podmioty np. domy maklerskie lub banki nabywając obligacje czy to bezpośrednio w emisji przeprowadzanej przez BGK, czy na rynku międzybankowym, umożliwiają następnie dostęp do nich również inwestorom indywidualnym. Zazwyczaj dotyczy to klientów spełniających określone wymogi w zakresie posiadanych aktywów płynnych (od 1 mln zł w górę), a zatem segmentu klientów Private Banking. W takim przypadku instytucja finansowa nabywa na własny rachunek obligacje oraz odsprzedaje je swoim klientom. Inwestor indywidualny uzyskuje tym samym inwestycję objętą gwarancją Skarbu Państwa, z właściwie nieograniczoną płynnością, niskimi kosztami oraz oprocentowaniem znacznie przekraczającym lokaty bankowe czy klasyczne obligacje skarbowe.

Polska jest jednym z ostatnich europejskich krajów rozwiniętych, który wprowadził prawie zerowe stopy procentowe, a tym samym fala „darmowego” pieniądza jeszcze na dobre nie zalała naszego kraju. Tym samym można zakładać, że będzie następował dalszy spadek stopy zwrotu uzyskiwanej z najbezpieczniejszych klas aktywów. Dodając do tego prawie zerowe oprocentowanie lokat, potencjalne wprowadzenie opłat bankowych za utrzymywanie znacznych depozytów, odmowy prowadzenia lokat dla klientów firmowych oraz już obserwowany odpływ środków z tego typu form oszczędzania, obligacje Banku Gospodarstwa Krajowego wydają się idealną alternatywą. W końcu 0,61-1,93% stopy zwrotu w skali roku to nieskończenie razy więcej niż potencjalne 0% w banku.

Szymon Gil

CIIA

Michael / Ström Dom Maklerski

Szukaj

Szukaj