Komentarz 22/05/2020 - Rynek kapitałowy w dobie pandemii koronawirusa

Komentarz 22/05/2020 - Rynek kapitałowy w dobie pandemii koronawirusa

22 - Maj - 2020 — 13•min

Ostatnie dwa tygodnie pełne były informacji o znoszeniu kolejnych restrykcji gospodarczych i społecznych, a świat zdawał się wychodzić na prostą. Towarzyszyły temu rosnące indeksy giełdowe, jakby na potwierdzenie odbicia ekonomicznego i powolnego powrotu do „normy wzrostów”.

Na przeciwległej szali położyć możemy kolejne wciąż negatywne dane makroekonomiczne niejako zaprzeczające powyższym twierdzeniom.

Zatem walka między zwolennikami dalszych wzrostów i cudu gospodarczego opartego na ultra-luźnej polityce monetarno-fiskalnej, a opozycją przewidującą drugą, być może długoterminową, falę spadków i zapaści gospodarczej wciąż trwa w najlepsze.

Polska

Wysoka sprzedaż obligacji skarbowych w ostatnim miesiącu obowiązywania „starych” warunków.

Ministerstwo Finansów poinformowało na Twitterze, że w kwietniu sprzedało obligacje skarbowe o wartości ponad 5,4 mld zł –Z opublikowanych informacji wynika, że sprzedaż tzw. czteroletnich obligacji antyinflacyjnych sięgnęła w kwietniu 2,85 mld zł. W przypadku trzymiesięcznych papierów popyt sięgnął 1,08 mld zł, a stałokuponowych dwulatek – 799 mln zł. Na emerytalne dziesięciolatki złożono zaś zapisy o wartości 626 mln zł.

Po czterech miesiącach tego roku łączna sprzedaż detalicznych obligacji skarbowych przekroczyła 12,5 mld zł, wynika z informacji podanej przez Ministerstwo.

„Prawie” ujemne stopy procentowe na polskim rynku międzybankowym.

Pożyczki, których udzielają sobie nawzajem banki na rynku międzybankowym na okres jednego dnia, są coraz niżej oprocentowane. Stopa procentowa nazywana stawką POLONIA (po której banki udzielają sobie na okres jednego dnia nawzajem pożyczek na rynku międzybankowym) spadła w ostatnich dniach do poziomu nawet 0,05 proc., czyli najniżej w historii. Jest ona wyliczana jako średnia z wszystkich transakcji danego dnia. Z nieoficjalnych informacji od przedstawicieli banków wiadomo, że zdarzają się już pojedyncze transakcje z oprocentowaniem poniżej zera (za portalem Businessinsider.com.pl).

Pokazuje to, jak duża jest obecna płynność w sektorze bankowym. Dzieje się tak między innymi dzięki NBP, gdyż od marca skupuje on obligacje z rynku, zasilając banki w gotówkę. Banki lokują ją potem między innymi w tygodniowych bonach pieniężnych NBP, w których ulokowane jest około 134 mld zł. Doliczyć do tego możemy środki banków komercyjnych na rachunkach bieżących w NBP w wysokości blisko 40 mld zł. Otoczenie makro sprzyja obniżaniu stóp procentowych do okolic zera, a być może nawet na poziomy ujemne.

Dlaczego ceny ropy na światowych rynkach przeżywały załamanie notowań , a ceny na stacjach paliw spadały znacznie mniej dynamicznie?

Częściową odpowiedzią na powyższe pytanie jest poziom marż obowiązujący na poszczególnych stacjach. Jak podała Polska Organizacja Przemysłu i Handlu Naftowego - marża detaliczna na litrze benzyny 95 wynosiła w ciągu pierwszych czterech miesięcy roku średnio 33 grosze.

Po marcu była ona na poziomie 30 groszy na litrze, czyli w kwietniu się powiększyła. W przypadku oleju napędowego średnia marża spadła z 31 groszy po marcu do 29 groszy po kwietniu.

W celu pokazania jak wysokie są to marże warto przywołać dane historyczne - w przypadku diesla w latach 2018 i 2019 nie przekraczały one średnio 10 groszy na litrze, a w przypadku benzyny 95 były w okolicach 15-17 groszy.

Komisja Europejska zatwierdziła polski program wsparcia dla gospodarki dotkniętej pandemią koronawirusa w wysokości 450 mln euro (ok. 2 mld zł).

Program będzie miał formę pożyczek i gwarancji publicznych na pożyczki pokrywające 100 proc. ryzyka w wysokości do 800 tys. euro na przedsiębiorstwo. Program będzie dostępny dla firm działających we wszystkich sektorach, które mają dostęp do europejskich funduszy strukturalnych i borykają się z trudnościami w wyniku wybuchu koronawirusa.

Jak podała KE, szacuje się, że ze wsparcia skorzysta około 7 tysięcy firm.

Program będzie współfinansowany przez Europejski Fundusz na rzecz Inwestycji Strategicznych.

Giełda

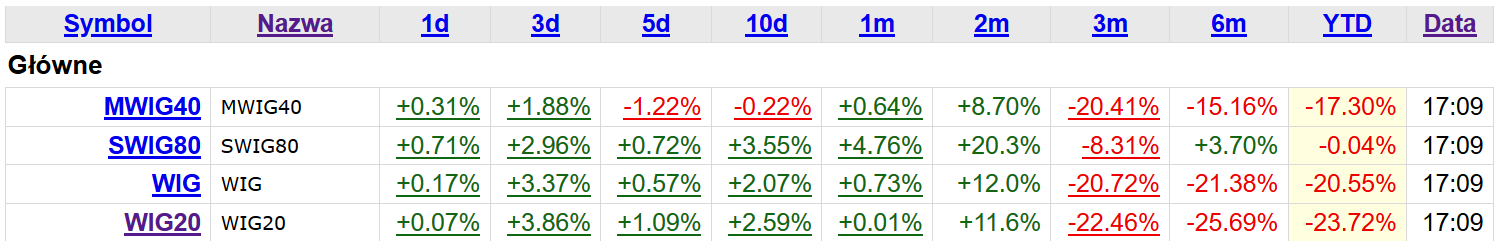

Główne polskie indeksy giełdowe w ciągu ostatnich dwóch tygodni notowały wzrosty, podążając za ogólnym światowym trendem. Wyjątek stanowił indeks mWIG40, grupujący spółki średniej wielkości, który zanotował niewielki spadek o 0,22%.

Źródło: Stooq.pl

Jak widać, również polscy inwestorzy zakładają przyszłą poprawę koniunktury i częściowo wierzą w dalsze wzrosty. Tezę te potwierdzają również wyniki indeksów za ostatnie 2 miesiące, podczas których notowały one silne, jak na polskie warunki, wzrosty.

Świat

USA

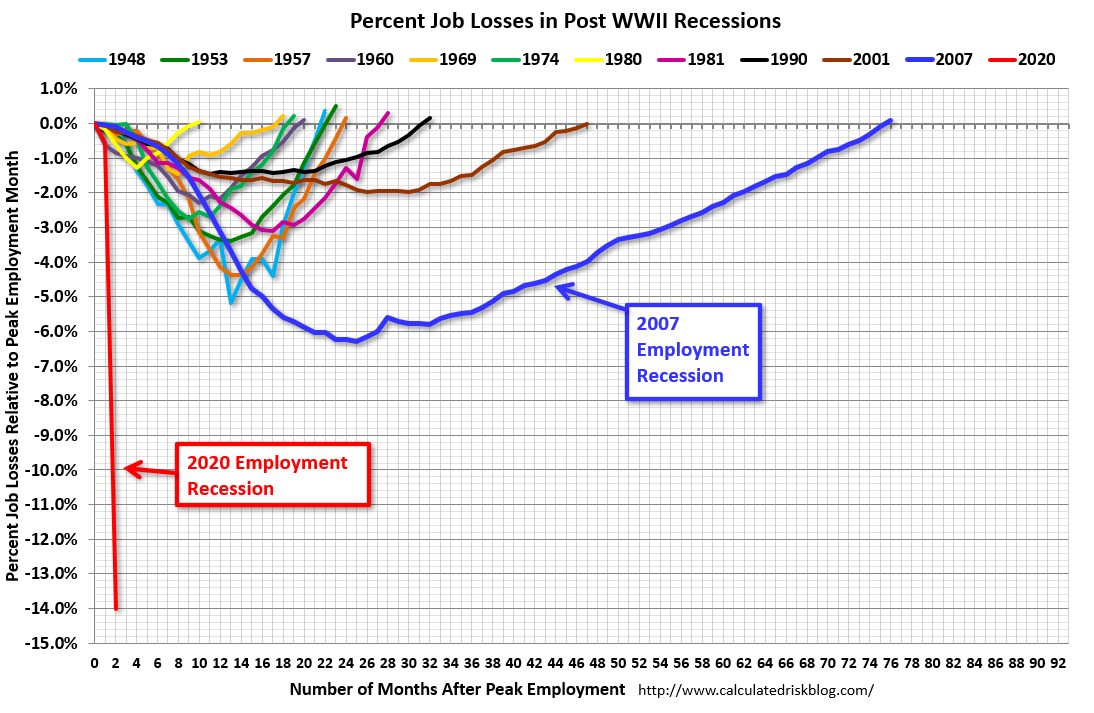

Kolejny raz dane z amerykańskiego rynku pracy okazały się, nie będzie nadużyciem użycie tego słowa, katastrofalne. Zmiana zatrudnienia w sektorach pozarolniczych zanotowała w kwietniu spadek o około 20,5 mln wobec prognozy na poziomie-22 mln. Natomiast stopa bezrobocia w kwietniu wyniosła 14,7% (prognoza 16,0%). Poniższy wykres pokazuje, jak złe są te dane oraz o ile gorsze niż podczas ostatniego kryzysu:

Ukazały się również następujące odczyty za kwiecień (w nawiasach prognoza):

- Wskaźnik ISM dla usług (Kwiecień) 41,8 (36,8)

- Bazowa sprzedaż detaliczna (m/m) (Kwiecień) -17,2% (-8,6%)

- Produkcja przemysłowa (r/r) (Kwiecień) -15,04% oraz (m/m) (Kwiecień) -11,2% (-11,5%)

ISM (odpowiednik europejskiego PMI) zanotował wynik powyżej oczekiwań, co jest dobrym sygnałem, choć wciąż poniżej poziomu 50. Pozostałe wskazane wyżej odczyty notują dalsze względnie silne spadki, ukazując skale problemów wywołanych koronawirusem w realnej gospodarce.

W obliczu spowolnienia gospodarki w USA notowano również spadki cen. Bazowy wskaźnik CPI (m/m) (kwiecień) wyniósł -0,4% (-0,2%) oraz r/r 1,4% (1,7%). Inflacja zatem spada, choć oczywiście w sporej części w związku z między innymi osłabieniem ogólnego popytu i aktywności gospodarczej.

Nowojorski oddział Rezerwy Federalnej przewiduje w ramach swojego „nowcastu”, że PKB Stanów Zjednoczonych spadnie w drugim kwartale aż o 31,2 proc.

Nowcast to prognoza oparta na opublikowanych już danych aktualizowana za każdym razem, kiedy pojawią się jakieś nowe liczby dotyczące gospodarki.

Spadek o 31,2% jest odczytem zaanualizowanym. Odczytując go, tak jak mamy w zwyczaju w Europie oznacza to, że jeżeli prognozowany w drugim kwartale poziom spadku PKB utrzyma się w kolejnych trzech kwartałach to spadek w całym roku wyniesie właśnie wskazane powyżej ponad 30% . Jeśli prognozy się utrzymają, będzie to najgorszy wynik kwartalny w historii – prezentacja danych w ten sposób pojawiła się w 1947 roku. Wcześniej, od 1930 roku Amerykanie publikowali tylko roczne dane o PKB. Te najgorsze pochodzą z lat 1932 (spadek o 12,9 proc.) i 1946 (spadek o 11,6 proc.).

Strefa Euro i „Pandemic Crisis Support”

W obliczu przedstawionych poniżej danych makro, negatywnych skutków koronawirusa oraz spowolnienia gospodarki strefy euro, Eurogrupa, czyli ministrowie finansów strefy euro, przyjęła nową „tarczę”. Ma ona wejść w życie od czerwca, a wcześniej muszą ją zaakceptować poszczególne państwa strefy, oraz ESM, czyli Europejski Mechanizm Stabilizacyjny.

Pieniądze z „tarczy” będą dla państw strefy euro, które z kolei będą mogły je wykorzystać przy finansowaniu swoich własnych programów pomocowych.

Każde państwo będzie mogło otrzymać równowartość 2 proc. swojego PKB.

Cytat zawierający prognozowaną wartość wsparcia szacowaną całościowo na 540 miliard euro :

„On 23 April 2020, Leaders endorsed the agreement by the Eurogroup in inclusive format of 9 April 2020 on the three important safety nets for workers, businesses and sovereigns, amounting to a package worth EUR 540 billion, and called for their operationalisation by the 1st June 2020.”

Dane makroekonomiczne

Wskaźników makroekonomiczne z Polski i Świata (w nawiasie prognoza):

Polska:

- Wskaźnik CPI (m/m) -0,1% (0,0%) oraz (r/r) 3,4% (3,4%)

- PKB (k/k) (Q1) -0,5% (-1,2%) oraz (r/r) (Q1) -8,9% (-8,9%)

Niemcy:

- Zamówienia fabryk w Niemczech (m/m) (Marzec) -15,6% (-10,0%)

- Wskaźnik PMI dla usług w Niemczech (Kwiecień) 16,2 (15,9)

- PKB Niemiec (r/r) (Q1) -1,9% (-1,6%) oraz (k/k) (Q1) -2,2% (-2,2%)

Strefa Euro:

- Wskaźnik PMI dla usług (Kwiecień) 12,0 (11,7)

- Produkcja przemysłowa (m/m) (Marzec) -11,3% (-12,1%) oraz (r/r) -12,9% (-12,4%)

- PKB (k/k) (Q1) -3,8% (-3,8%) oraz (r/r) (Q1) -3,2% (-3,3%)

Chiny:

- Wskaźnik CPI (m/m) (Kwiecień) -0,9% (-0,5%) oraz r/r 3,3% (3,7%)

- Produkcja przemysłowa (r/r) (Apr) 3,9% (1,5%); Stopa bezrobocia w Chinach 6,0%; Inwestycje w środki trwałe (r/r) (Kwiecień) -10,3% (-10,0%)

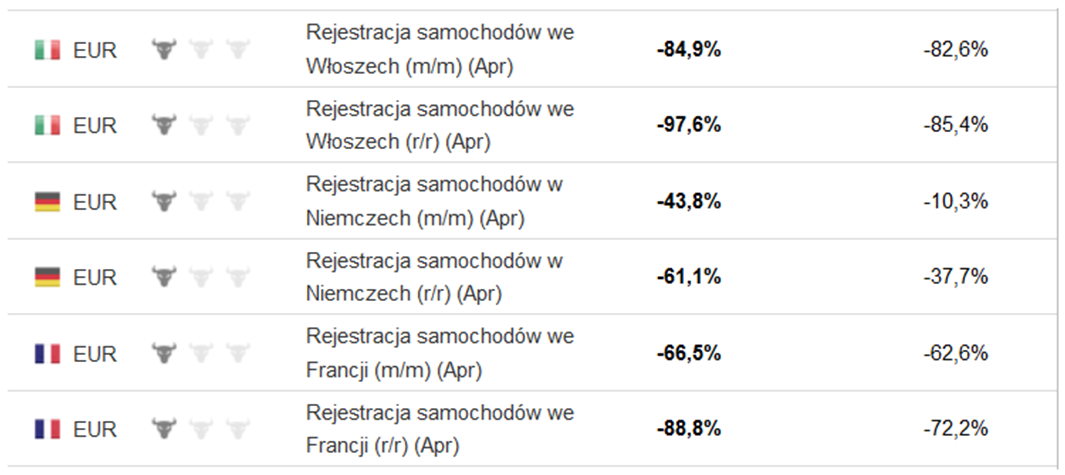

Ostatnie dane makro jakie przedstawię dotyczą rejestracji samochodów w kwietniu w trzech krajach Europy.

Źródło: www.investing.com

Zgodnie z powyższą tabelą widać, jak na realną gospodarkę i konkretną branżę (w tym przypadku motoryzacyjną i wszelkie branże powiązane np. podzespoły, serwisy itp.) może wpłynąć koronawirus oraz między innymi niepewność i spadek aktywności gospodarczej czy społecznej nim wywołane.

W kolumnie po lewej mamy spadek w kwietniu, a w kolumnie po prawej w poprzednim miesiącu. Spadki pokazują wpływ pandemii na konkretną gałąź gospodarki, który zdają się ignorować indeksy giełdowe jako całość.

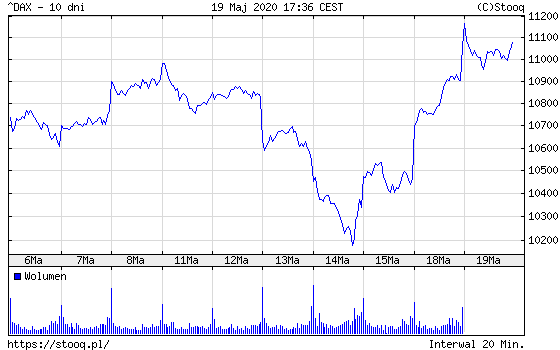

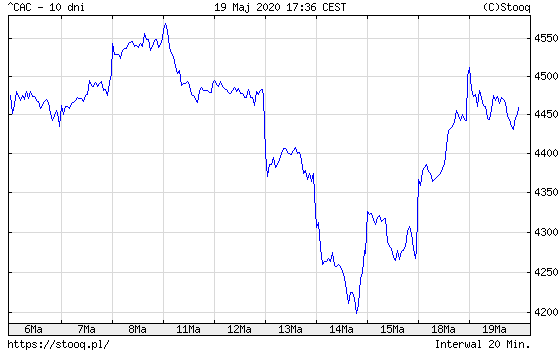

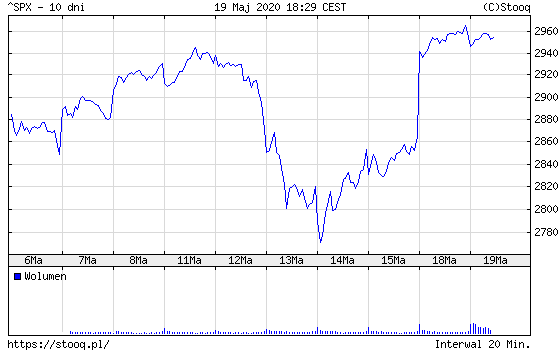

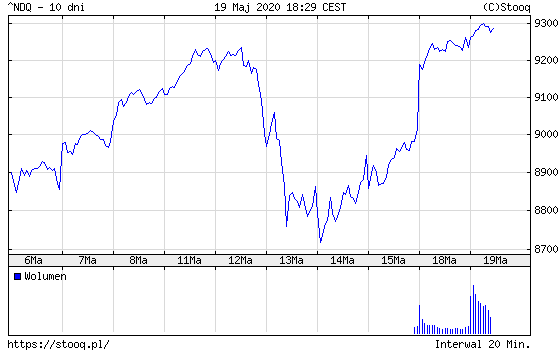

Giełdy na świecie

Podczas ostatnich dwóch tygodni Niemiecki DAX wzrósł o 3,22%, a francuski CAC zanotował zniżkę o 0,56%. Wyraźnie widać tutaj różnicę między względnie silną gospodarką niemiecką, której giełda podążą ścieżką amerykańską, a pogrążoną w swoich problemach ekonomią Francji.

Amerykański S&P500 oraz NASDAQ notowały dalsze wzrosty (odpowiednio ok. +3,00% oraz ok.+ 5,35%), kolejny raz ignorując negatywne dane makroekonomiczne oraz bardzo wysokie poziomy bezrobocia. Na przykładzie USA widać jak wyraźnie narasta luka między realną gospodarką, a rynkami giełdowymi, które na obecnym etapie wydają się ignorować otoczenie makro.

Kolejny raz stawiam pytanie jak długo to potrwa i czy uda utrzymać się obecny stan wzrostów „pomimo”.

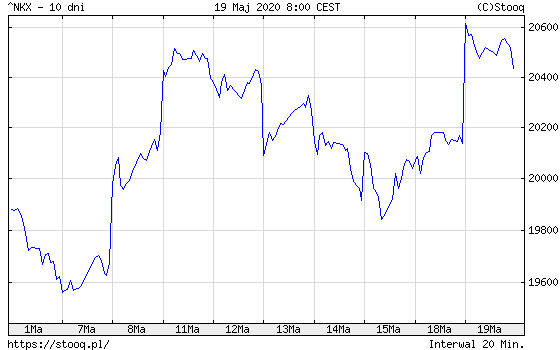

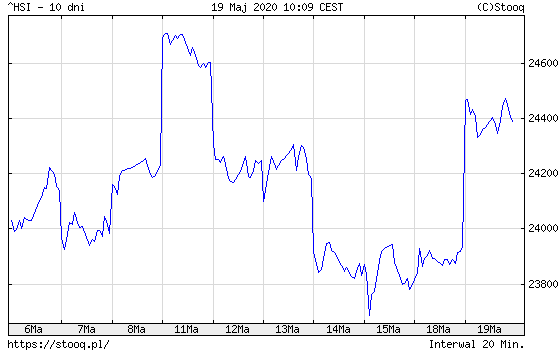

Japońskim NIKKEI225 wzrósł o 3,86%,a chiński Shanghai Composite Index – China zanotował wzrost o 0,71%.

Rynek obligacji

Wydarzenia z rynku

Raz w miesiącu publikujemy Miesięcznik Kredytowy (dostępny na naszej stronie w zakładce „Raporty i analizy”, w którym podajemy skondensowane informacje od Emitentów. W niniejszym komentarzu podawać będziemy zatem informacje skrótowo.

- Kancelaria Medius złożyła wniosek o otwarcie postępowania układowego, w ramach którego chciałaby wydłużyć terminy spłaty zadłużenia. „Zamiarem spółki wskazanym we wniosku o otwarcie wobec spółki postępowania układowego jest zawarcie układu z wierzycielami, w ramach którego nastąpi wydłużenie terminów płatności wierzytelności oraz pełna spłata wierzytelności wszystkich wierzycieli spółki objętych układem wraz z odsetkami kapitałowymi” – podano w komunikacie.

- Przed wnioskiem o postępowanie – Obligatariusze wymagalnych papierów o wartości 10,8 mln zobowiązali się powstrzymać od czynności egzekucyjnych względem Kancelarii Medius. Windykacyjna spółka zawarła z trzema obligatariuszami porozumienia w sprawie ustalenia zasad spłaty obligacji serii M, O i P o łącznej wartości 10,76 mln euro. Wierzyciele mają otrzymywać część przychodów uzyskiwanych z tytułu portfeli wierzytelności, które objęto zastawami na rzecz obligatariuszy. Ponadto, inwestorzy zobowiązali się czasowo powstrzymać od podejmowania czynności w celu przymusowego dochodzenia przysługujących im wierzytelności.

- Kancelaria Medius planuje w pełni spłacić obligacyjne zadłużenie wraz z odsetkami na przestrzeni czterech lat, w pozytywnym scenariuszu być możę nawet szybciej.

- IPF wykupiło obligacje warte 44,1 mln funtów. Spółka nabyła na rynku swoje obligacji i może to robić także w przyszłości – napisano w komunikacie.

- PFR uplasował obligacje za 18,5 mld zł. Za pięcioletnie papiery zapłaci 1,625 proc. rocznie. Emisję uplasowano z dyskontem (po 99,587 proc.). Obligacje PFR są objęte gwarancjami skarbowymi, dlatego rynek wycenia je podobnie co papiery skarbowe, z uwzględnieniem premii za podatek bankowy (obligacje skarbowe są z niego zwolnione) i niższą płynność.

- i2 Development zamierza przeprowadzić skup notowanych na Catalyst obligacji serii F o wartości 8,6 mln zł, których wykup przypada na grudzień. Skup papierów I2D1220 ma trwać do 23 listopada tego roku.

- Po niedawnych dezinwestycjach fundusz MCI.PrivateVentures FIZ miał 167,7 mln zł gotówki na koniec marca.

- PCC Rokita - w publicznej emisji obligacji wartej do 20 mln zł złożono 489 zapisów o łącznej wartości 17,81 mln zł. Spółka proponowała siedmioletnie niezabezpieczone papiery oprocentowane na stałe 5,5 proc. w skali roku.

- Vivid Games - sąd otworzył przyspieszone postępowanie układowe z układem częściowym, który obejmuje wyłącznie niespłacone przed tygodniem obligacje na 10,5 mln zł.

- Zarządy PCC Exol oraz PCC Rokita rekomendują przeznaczenie całości zeszłorocznych zysków na kapitał zapasowy, tym samym rezygnując z wypłaty dywidendy. Ostateczna decyzja należy do Walnego Zgromadzenia.

- Getback wypracował 12,4 mln zł odzysków w kwietniu. Łącznie przez 12 ostatnich miesięcy GetBack otrzymał 157 mln zł wpłat. (wyliczenia portalu Obligacje.pl)

- J.W. Construction chce przesunąć wykup obligacji wartych 35 mln zł serii JWC0520 o dwa tygodnie do 12 czerwca.

- Best przedłuża proces poszukiwania mniejszościowego inwestora, który pierwotnie miał zostać zamknięty w pierwszym półroczu. Proces zakłada pozyskanie mniejszościowego inwestora na drodze emisji nowych akcji z pozbawieniem prawa poboru dla dotychczasowych akcjonariuszy. Nowego terminu ewentualnego zamknięcia procesu nie wskazano.

- Griffin Real Estate zwołał na 9 czerwca zgromadzenia obligatariuszy obligacji serii GFN0620 o wartości 110 mln zł. Przedmiotem zgromadzenia ma być między innymi „zmiana parametrów obligacji”. Spółka prawdopodobnie chce po raz trzeci przesunąć termin spłaty tej serii obligacji.

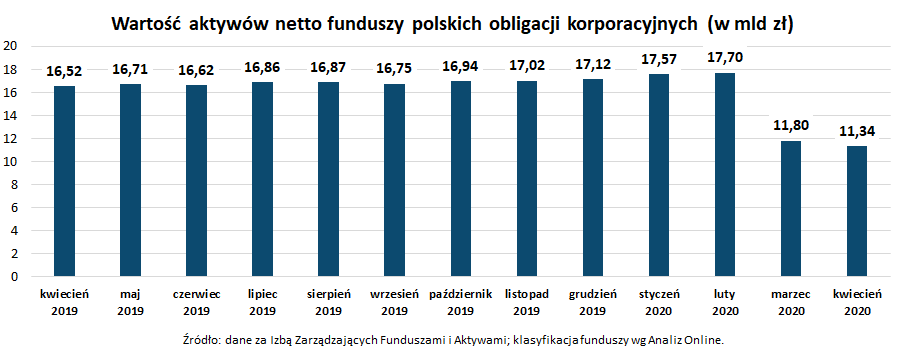

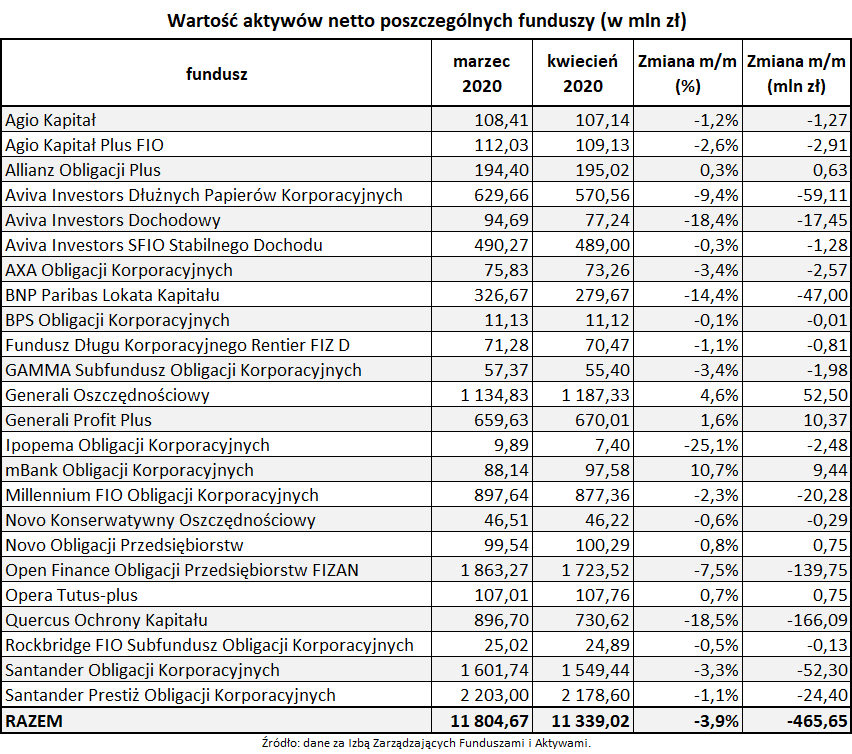

Tempo spadku aktywów funduszy obligacji korporacyjnych spada, a wyniki niektórych funduszy ulegają poprawie

Po potężnym spadku aktywów funduszy obligacji korporacyjnych w marcu, kwiecień okazał się wręcz oazą spokoju, a aktywa spadły „tylko” o około 465 mln zł, czyli o około 3,94%. Największy wartościowo spadek aktywów zanotował Quercus Ochrony Kapitału bo aż o ponad 166 mln zł. Były natomiast również fundusze z przyrostami np. fundusze Generali czy mBank Obligacji Korporacyjnych.

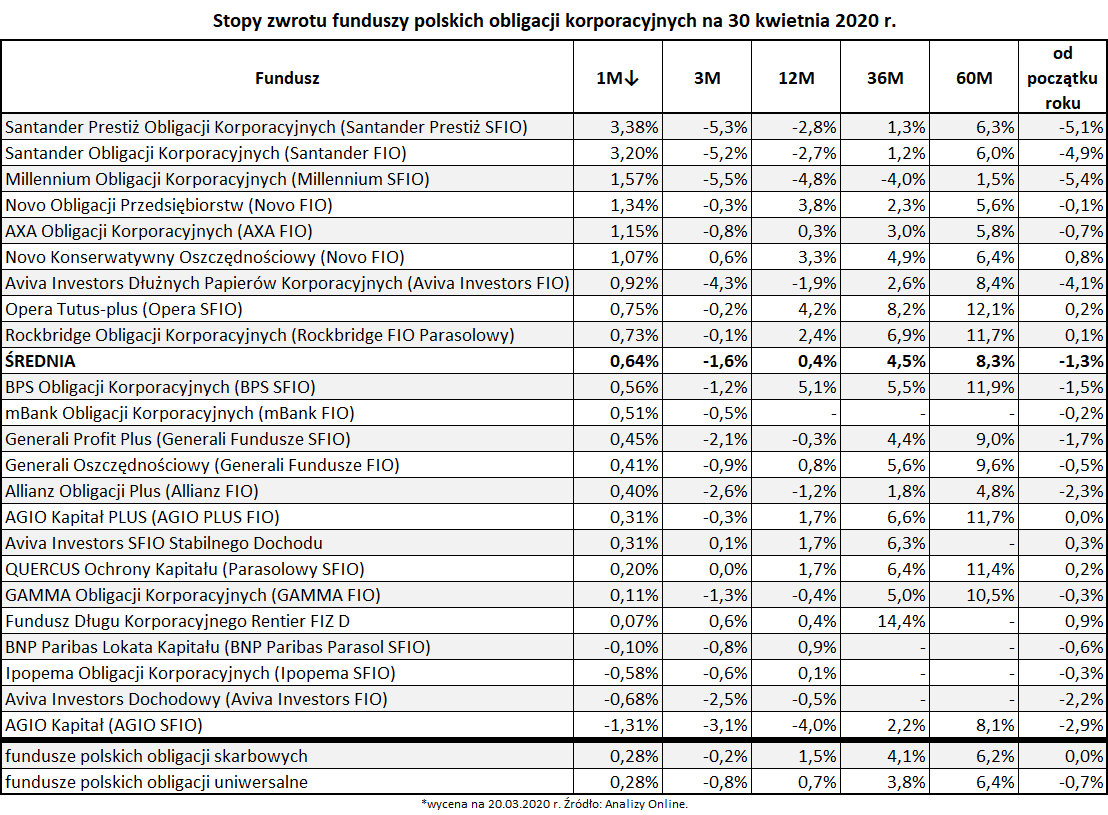

Prezentowane poniżej tabele pochodzą z portalu obligacje.pl i uwzględniają jedynie fundusze, które są publiczne i tym samym publikują swoje dane do szerokiego grona.

Fundusze obligacji korporacyjnych odrabiają również część strat, a przodują w tym mocno poturbowane w marcu fundusze ze stajni Santandera. Średnia stopa zwrotu funduszy polskich obligacji korporacyjnych wyniosła +0,64%, dla porównania miesiąc wcześniej była ona ponad 2% na minusie.

Szymon Gil

CIIA

Michael / Ström Dom Maklerski

Szukaj

Szukaj