Aktywa funduszy obligacji korporacyjnych przekroczyły w listopadzie 10 mld zł

Aktywa funduszy obligacji korporacyjnych przekroczyły w listopadzie 10 mld zł

18 - Gru - 2023 — 3•min

Fundusze obligacji korporacyjnych zarobiły w listopadzie średnio 1,36 proc., a tym samym ich średnia stopa zwrotu za ostatnie 12 miesięcy to 10,93 proc. Stopy zwrotu wspierają wpłaty netto ze strony inwestorów, a kombinacja tych czynników sprawia, że aktywa funduszy obligacji korporacyjnych przekroczyły w listopadzie 10 mld zł.

Inwestorzy do tej kategorii funduszy wpłacili w listopadzie 322 mln zł netto. Tym samym był to szósty miesiąc z rzędu z dodatnimi napływami, a od czerwca inwestorzy wpłacili do nich 1,67 mld zł netto. Warto też zaznaczyć, że 322 mln zł napływów z listopada to trzeci najlepszy wynik w tym roku, po rekordowych 411 mln z września i 341 mln z sierpnia.

Pieniądze inwestorów płyną do funduszy obligacji korporacyjnych szerokim strumieniem, a to w połączeniu ze średnią stopą zwrotu za ostatnie 12 miesięcy w wysokości 10,93 proc. przekłada się na wzrost aktywów tej grupy funduszy do 10,248 mld zł. Tylko od początku roku aktywa te wzrosły o około 2 mld zł. Warto wspomnieć, że jeszcze w kwietniu balansowały na granicy 7,5 mld zł. Przy czym obie z tych wartości mają bardzo daleką drogę do rekordowych poziomów ponad 18 mld zł w roku 2018, czy ponad 15 mld zł jeszcze w roku 2021.

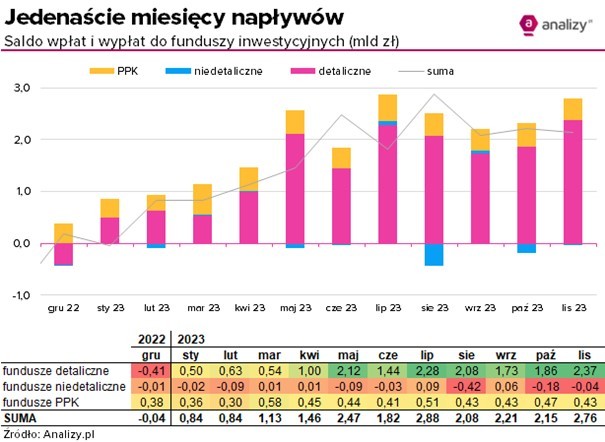

Listopad pod kątem napływów do funduszy ogólnie był najlepszym miesiącem w tym roku. Dodatkowo aktywa wszystkich funduszy inwestycyjnych wzrosły o prawie 7 mld zł i w konsekwencji osiągnęły najwyższy poziom w historii w wysokości 314,99 mld zł.

Dobra passa obligacji korporacyjnych trwa. Objawia się to nie tylko wynikami i aktywami funduszy, ale także wieloma emisjami skierowanymi zarówno do inwestorów indywidualnych, jak i instytucjonalnych. Rynek emisji publicznych tylko w drugim, niezakończonym jeszcze półroczu przekroczył 1 mld zł popytu zgłoszonego przez inwestorów.

Atrakcyjne stopy zwrotu wspierane wysokimi stopami procentowymi (większość obligacji opartych o WIBOR), brak materializacji ryzyka kredytowego, spadająca atrakcyjność lokat i depozytów, zmienność na giełdach

– to tylko niektóre z czynników, które kierują uwagę inwestorów w kierunku obligacji korporacyjnych.

A przypominam, że do rekordowych ponad 18 mld zł aktywów tej grupy funduszy wciąż jeszcze bardzo daleka droga.

Szymon Gil

Makler Papierów Wartościowych

Michael / Ström Dom Maklerski

Wszelkie przedstawione analizy, komentarze i konkluzje stanowią osobiste poglądy autora wyrażone w oparciu o posiadaną fachową wiedzę dotyczącą funkcjonowania rynku finansowego.

Niniejszy materiał jest publikacją handlową Michael / Ström Dom Maklerski S.A. z siedzibą w Warszawie:

a. nie stanowi rekomendacji w ramach usługi doradztwa inwestycyjnego w rozumieniu ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi;

b. nie jest badaniem inwestycyjnym w rozumieniu rozporządzenia delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniające go dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy;

c. nie spełnia standardów rekomendacji inwestycyjnej określonych w rozporządzeniu delegowanym Komisji (UE) 2016/958 z dnia 9 marca 2016 r. uzupełniającym rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 596/2014 w odniesieniu do regulacyjnych standardów technicznych dotyczących środków technicznych do celów obiektywnej prezentacji rekomendacji inwestycyjnych lub innych informacji rekomendujących lub sugerujących strategię inwestycyjną oraz ujawniania interesów partykularnych lub wskazań konfliktów interesów.

Szukaj

Szukaj