Kiedy ryzyko jest wysokie, czyli na co zwrócić uwagę przy inwestycji

Kiedy ryzyko jest wysokie, czyli na co zwrócić uwagę przy inwestycji

16 - Maj - 2016 — 5•min

Inwestowanie w obligacje oznacza udzielenie pożyczki, za którą należy się wynagrodzenie. Jego wysokość zależy od podjętego ryzyka.

Oprocentowanie zachętą dla inwestorów

Podstawową formą wynagrodzenia dla posiadaczy obligacji są odsetki lub dyskonto przy emisji. Te świadczenia pieniężne zawierają między innymi premię za ryzyko, jakie przejmują nabywcy obligacji pożyczając przedsiębiorstwu kapitał. Co do zasady im wyższe ryzyko jest związane z emitentem lub jego papierami wartościowymi tym wyższego oprocentowania będą oczekiwać potencjalni inwestorzy. Oprocentowanie obligacji zależy od wielu czynników, takich jak: potrzeby finansowe emitenta, jego pozycja rynkowa i sytuacja finansowa, ustanowione zabezpieczenia, świadczenia dodatkowe, rynkowy koszt pieniądza, płynność rynku, sytuacja w branży i gospodarce.

Oprocentowanie jest jednym z istotnych parametrów emisji mających wpływ na atrakcyjność emisji obligacji. Wysokimi odsetkami może kusić firma, która znajduje się w trudnej sytuacji, mając nadzieję, że pozyskane z emisji środki pozwolą jej „chwycić oddech” i wyjść z kryzysu. Nie zawsze to się udaje. Upadłość oznacza dla inwestora ryzyko nieotrzymania odsetek a w najgorszym przypadku także utraty zainwestowanego kapitału. Jeżeli jednak dzięki pozyskanemu finansowaniu uda się wyprowadzić firmę na prostą wówczas inwestycja w takie papiery okaże się nadzwyczaj zyskowna. Należy zdawać sobie jednak sprawę, że wysokie koszty obsługi zadłużenia wynikającego z wysokooprocentowanych obligacji mogą utrudnić wyjście z trudnej sytuacji a nawet pogrążyć firmę.

Przedsiębiorstwo, które wydaje się zdrowe może w rzeczywistości borykać się z problemami, których w chwili emisji nie widać lecz zarząd zdaje sobie sprawę z ich istnienia. Licząc na pozyskanie wsparcia finansowego emituje więc dobrze oprocentowane obligacje. Mogą one stanowić pułapkę dla inwestorów, którzy nie przykładają dużej wagi do gruntownej analizy sytuacji ekonomicznej emitenta a opierają się na promocji oferty. Na rynku mogą pojawić się też emitenci nieuczciwi lub konfabulujący. Będą oni oferować wizje świetlanego rozwoju swoich firm, zachęcając do zakupu ich, z pozoru atrakcyjnych, obligacji. Zarówno jedni, jak i drudzy są źródłem ponadprzeciętnego ryzyka kredytowego dla osób, które im zaufały.

Czy zawsze obligacje o oprocentowaniu wyższym od przeciętnego niosą podwyższone ryzyko? Uogólnianie i myślenie schematami może prowadzić do błędnych wniosków. Może zaistnieć taka sytuacja, że przedsiębiorstwo pilnie potrzebuje kapitału aby uruchomić wartościowy projekt lub zamierza pozyskać fundusze z Unii Europejskiej. W związku z tym będzie skłonne zaoferować wysokie oprocentowanie swego długu. Jeżeli środki pozyskane z emisji i UE zostaną właściwie wykorzystane wówczas inwestycja w obligacje okaże się wysoce zyskowna. Atrakcyjne oprocentowanie oferują emitenci obligacji niezabezpieczonych lub nisko zabezpieczonych. Inwestor musi jednak zdawać sobie sprawę, że w razie upadłości emitenta może nie otrzymać odsetek a nawet nie odzyskać zainwestowanego kapitału.

Wysokie oprocentowanie swego długu są też skłonne zaoferować młode przedsiębiorstwa, które odesłały banki z kwitkiem. Praktyka pokazała, ze biznes większości start-upów nie odnosi sukcesu a wtedy nie ma szans na odzyskanie zainwestowanego kapitału, gdyż takie firmy nie posiadają majątku. Odrzucając schematyczne myślenie można zastanowić, jak znaleźć perełki, które urosną w duże perły. Nie należy więc z góry przekreślać takich przedsięwzięć, bowiem wielu wizjonerów odniosło spektakularne sukcesy. Takie obligacje są odpowiednie tylko dla osób akceptujących ryzyko liczących na wysokie zyski. Na niskie oprocentowanie swego długu mogą pozwolić sobie podmioty od silnej pozycji rynkowej. Niejednokrotnie są to monopoliści, posiadający solidne aktywa i dobrą sytuację finansową.

Miary rentowności

Są trzy główne miary stanowiące o atrakcyjności inwestycji w obligacje: rentowność nominalna, rentowność bieżąca i rentowność w okresie do wykupu (ang. yield to maturity, „ytm”). Rentowność nominalna oznacza stosunek oprocentowania w skali roku do wartości nominalnej obligacji. Natomiast rentowność bieżącą pokazuje relacja odsetek do aktualnej ceny rynkowej obligacji. Przydatność tych miar jest ograniczona, gdyż nie uwzględniają one czasu trwania obligacji. Uniwersalną miarą opłacalności inwestycji w obligacje jest rentowność w okresie do wykupu (ytm). Zależy ona od aktualnej ceny rynkowej, oprocentowania, częstotliwości wypłaty odsetek, ceny sprzedaży lub wykupu, która zazwyczaj jest równa wartości nominalnej obligacji.

Wzrost rentowności istniejących na rynku obligacji o stałym oprocentowaniu oznacza spadek ich cen rynkowych. Jest to sygnał, że sytuacja ekonomiczna emitenta pogarsza się, więc posiadacze obligacji aby uciąć straty starają się ich pozbyć, niejednokrotnie nawet za niższą cenę niż za nie zapłacili. Tak więc rosnąca rentowność obligacji oznacza wzrost ryzyka inwestycyjnego. Przy kalkulacji tego wskaźnika zakłada się, że w przyszłości emitent wypłaci wszystkie kupony odsetkowe i nastąpi wykup obligacji zgodnie z warunkami emisji. W przypadku pogorszenia wypłacalności emitenta te założenia mogą stać się nieaktualne. Takich potencjalnych zdarzeń nie uwzględniają automatyczne systemy serwisów informacyjnych publikujących wskaźniki rentowności. Spadek cen obligacji i w konsekwencji wzrost ich rentowności winien być więc ostrzeżeniem przed wejściem w inwestycję. Dlatego do publikowanych wskaźników rentowności należy pochodzić z rozwagą i ich analizować ich zmiany w czasie.

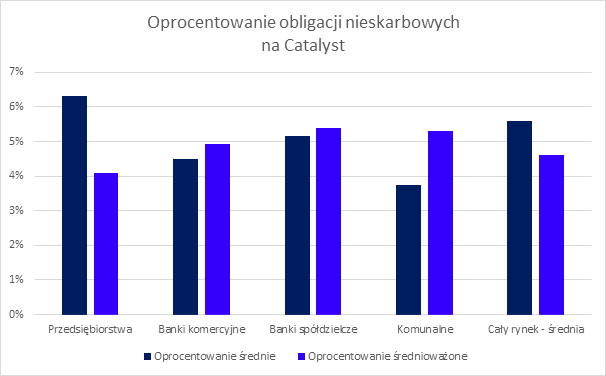

Na wykresie nr 1 przedstawiono oprocentowania obligacji dla czterech kategorii emitentów w zestawieniu z całym rynkiem obligacji nieskarbowych.

Źródło: Opracowanie własne na podstawie danych Catalyst

Jan Mazurek

Ekspert

Michael/Ström Dom Maklerski

Jan Mazurek, Ekspert Domu Maklerskiego Michael / Ström

Szukaj

Szukaj